假设你做了一个简单的回归…

现在你有了你的  . 您想知道它是否与(例如)零显着不同。一般来说,人们会查看他们选择的软件报告的统计数据或 p.value。

. 您想知道它是否与(例如)零显着不同。一般来说,人们会查看他们选择的软件报告的统计数据或 p.value。

问题是,这个 p.value 计算依赖于因变量的分布。如果没有不同的说明,您的软件假定为正态分布,那是怎么回事?

可下载资源

例如,(95%)置信区间是  ,1.96 来自正态分布。

,1.96 来自正态分布。

建议不要这样做,bootstrapping* 的优点在于它没有分布的问题,它适用于高斯、柯西或其他的分布。

40年前电脑计算速度很慢,现在不是了。你仍然可以保留你的分布假设,但至少要看看当你放松假设的时候会发生什么。做到这一点的方法是使用Bootstrap法,这个想法很直观和简单。

约翰-福克斯写道:”总体对样本来说,就像样本对引导程序样本一样”。但这是什么意思呢?你对来自样本的估计 ,应该是对 “真实”

,应该是对 “真实” ,即总体的估计

,即总体的估计 ,而这是未知的。现在从样本中抽取一个样本,我们称这个样本为Bootstrap样本,根据这个(Bootstrap)样本来估计你的情况,现在这个新的估计是对你原来的估计

,而这是未知的。现在从样本中抽取一个样本,我们称这个样本为Bootstrap样本,根据这个(Bootstrap)样本来估计你的情况,现在这个新的估计是对你原来的估计 ,也就是来自原始数据的那个。为了清楚起见,假设你有3个观测值,第一个是{x=0.7,y=0.6},第二个是{x=A,y=B},第三个是{x=C,y=D},现在,从样本中抽出的一个例子是洗牌排序:第一个是{x=A,y=B},第二个是{x=0.7,y=0.6},第三个是{什么什么}。这种 “洗牌 “就是我们所说的bootstrap样本,注意,任何观察值都可以被选择一次以上,或者根本不被选择,也就是说,我们是用替换法取样。现在我们再次估计同一统计量x=C,y=D}。这种 “洗牌 “就是我们所说的bootstrap样本,注意,任何观察值都可以被选择一次以上,或者根本不被选择,也就是说,我们是用替换法取样。现在我们再次估计同一统计量

,也就是来自原始数据的那个。为了清楚起见,假设你有3个观测值,第一个是{x=0.7,y=0.6},第二个是{x=A,y=B},第三个是{x=C,y=D},现在,从样本中抽出的一个例子是洗牌排序:第一个是{x=A,y=B},第二个是{x=0.7,y=0.6},第三个是{什么什么}。这种 “洗牌 “就是我们所说的bootstrap样本,注意,任何观察值都可以被选择一次以上,或者根本不被选择,也就是说,我们是用替换法取样。现在我们再次估计同一统计量x=C,y=D}。这种 “洗牌 “就是我们所说的bootstrap样本,注意,任何观察值都可以被选择一次以上,或者根本不被选择,也就是说,我们是用替换法取样。现在我们再次估计同一统计量 (在我们的例子中)。

(在我们的例子中)。

重复这个样本和估计很多次,你就有了许多Bootstrap估计,现在你可以检查表现。你可以用它来做一件事,就是为你的估计值自举Bootstrap置信区间(CI),而不需要基本的分布假设。

在 R

在 R 中,“boot”包可以解决问题:

library #加载软件包

# 现在我们需要我们想要估计的函数

# 在我们的例子中,是β。

bfun = function(da,b,fola){

# b是bootstrap样本的随机指数

return(lm$coef\[2\])

# 这是对β系数的解释

}

# 现在你可以进行自举了。

bt = boot

# R是多少个引导样本

plot

hist

您可以放大在每个bootstrap程序中选择了哪些索引,确切的排列是什么,可以使用函数 bay 来做到这一点:

zot = boot.array dim(zo) # 大小应该是R(bootstrap样本数)乘以n(你的数据的NROW) hist # 这是每一个指数的频率,对于第一个bootstrap运行,所以在这个直方图中,一个Y值比如说是3 #意味着在这个特定的bootstrap样本中,X值观察被选择了3次

随时关注您喜欢的主题

自己编写代码

如果您可以自己编写代码,就可以更好地理解它,对于像bootstrap置信区间这样的简单问题,它更加简单和快捷:

ptm <- pce() # 看一下它所花的时间

for (i in 1:nb){

uim = sample # 选择随机指数

bt\[i\] = lm

proc.time() - ptm # 在我这边大约80秒

您当前的置信区间怎么样?

真的有关系吗?也许这不值得麻烦。作为一个例子,我使用了已知有厚尾的股票收益,这意味着远离中心的更多观察样本。看看下图:

那就是摩根士丹利  与市场。估计值以 1.87 为中心。

与市场。估计值以 1.87 为中心。

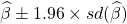

黑色垂直线是“lm”函数报告的 (95%) 置信区间,蓝色垂直线是等效的非参数置信区间,浅蓝色曲线是正态密度。

注意到这个区间与非参数bootstrap法有多大区别,在这种情况下,非参数bootstrap 法更准确。例如,可能参数实际上是2,你可以看到软件的输出拒绝了这种可能性,因为它假定了正态性,然而引导法的置信区间确实涵盖了2这个值。

所以,一个投资者如果认为 “在我的投资组合中,所有的贝塔值都小于2,CI值为95%”,那么他就错误地认为摩根斯坦利是这样的。

这个检查需要大约80秒,所以我在把它插入双 “for “循环之前会三思而后行。然而,如果你是社会科学家,可以用这种稳健的分析来增强你的标准(正常)输出。

总结

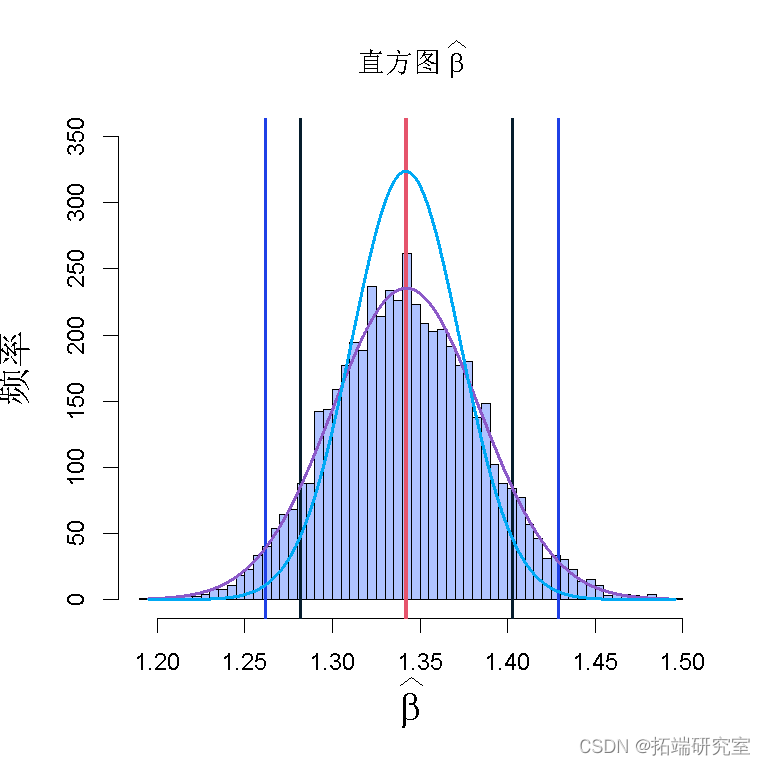

在这里你可以看到,当你使用bootstrap的置信区间时,当正态分布假设有效时,_情况_并没有那么糟坏。我创建了一个假的正态分布,使用与报告相同的中心和标准差,并做了完全相同的分析。

同样,我使用与 “lm “报告相同的中心和标准差从正态分布中进行了模拟,你可以看到区间是相互接近的,这就总结了这篇文章,使用参数化的置信区间,从假设的正态分布在某种意义上是次优的,因为即使是正态,你也不会损失很多。

谢谢阅读。

###################################################

### 现在我实际上是从正态分布中生成

###################################################

rnorm

lm2 = lm

for (i in 1:b){

uni = sample

fe\[i\] = lm

}

ftha <- boe

h2 = hist

xline

xfit<-seq

yfit<-dnorm

lines

可下载资源

关于作者

Kaizong Ye是拓端研究室(TRL)的研究员。Kaizong Ye是拓端研究室(TRL)的研究员。在此对他对本文所作的贡献表示诚挚感谢,他在上海财经大学完成了统计学专业的硕士学位,专注人工智能领域。擅长Python.Matlab仿真、视觉处理、神经网络、数据分析。

本文借鉴了作者最近为《R语言数据分析挖掘必知必会 》课堂做的准备。

非常感谢您阅读本文,如需帮助请联系我们!

【视频】N-Gram、逻辑回归反欺诈模型文本分析招聘网站欺诈可视化|附数据代码

【视频】N-Gram、逻辑回归反欺诈模型文本分析招聘网站欺诈可视化|附数据代码 R语言Stan贝叶斯回归置信区间后验分布可视化模型检验

R语言Stan贝叶斯回归置信区间后验分布可视化模型检验 R语言分类回归分析考研热现象分析与考研意愿价值变现

R语言分类回归分析考研热现象分析与考研意愿价值变现 R语言广义线性混合模型(GLMM)bootstrap预测置信区间可视化

R语言广义线性混合模型(GLMM)bootstrap预测置信区间可视化