我将建立道琼斯工业平均指数(DJIA)日交易量对数比的ARMA-GARCH模型。

获取数据

可下载资源

load(file='DowEnvironment.RData') 金融资产的波动是一个非常重要的概念,它与资产的风险直接相关,因此对资产的波动模式进行建模是量化投资中的一个重要课题。一般来讲,波动建模有以下量化投资方向的应用:

-

期权定价:波动率是影响期权价值的重要因素;

-

风险度量和管理:在VaR的计算中波动率是主要影响因素,根据波动率决定交易策略的杠杆;

-

资产价格预测和模拟:通过Garch簇模型对资产价格的时间序列进行预测和模拟;

-

调仓:盯住波动率的调仓策略,如一个tracing指数的策略;

-

作为交易标的:在VIX、ETF以及远期中波动率作为标的可以直接交易。

在讲Garch模型之前,我们必须对同方差和异方差的概念进行回顾。在时间序列的弱平稳条件中二阶矩是一个不变的、与时间无关的常数。在理想条件下,如果这个假设是成立的,那么金融时间序列的预测将会变得非常简单,采用ARIMA等线性模型就能做不错的预测。然而采用Ariam等模型对金融事件序列建模效果是非常差的,原因就在于金融事件序列的异方差性。这种非平稳性无法用简单的差分去消除,其根本原因在于其二阶矩随时间t变化而变化。

异方差描述的是金融时间序列大的趋势,时间跨度相对较长。金融时间序列的另一个特征是波动聚集,它是在小时间尺度下的波动特性(可以理解为小尺度下的异方差表现)。一般来讲,金融时间序列的波动具有大波动接着大波动,小波动接着小波动的特征,即波峰和波谷具有连续性。在高波动的时候,人们情绪高涨市场的势能不断积累,于是会转化成更大的波动;在低波动的时候,人们对市场的兴趣越来越低,市场逐渐会成为一摊死水。此外,金融事件序列存在波动的不对称性,在上涨时候的波动率会小于下跌时候的波动率。

Garch模型作为现代的金融事件序列模型,是基于波动聚集这个特性建模的。波动聚集告诉我们当前的波动率是和过去的波动率存在一定的关系,方差的概念也相应的扩展到条件方差,所谓条件反差指的是过去时刻信息已知的方差。Garch模型认为本期的条件方差是过去N期条件方差和序列平方的线性组合,而序列是本期条件方差和白噪声的乘积。

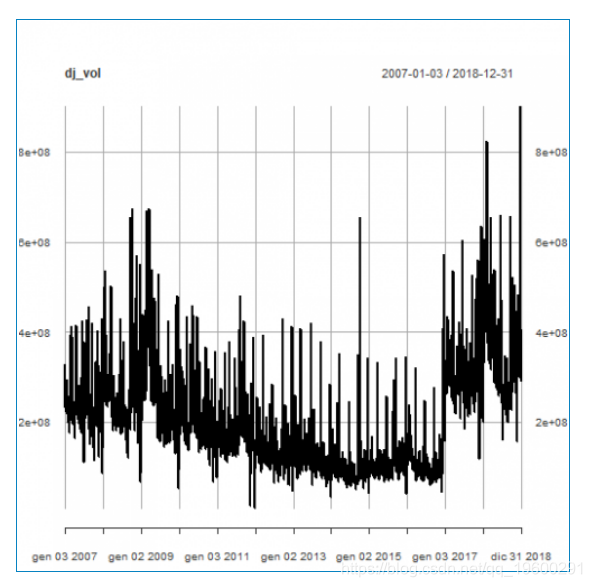

日交易量

每日交易量内发生的 变化。

plot(dj_vol)

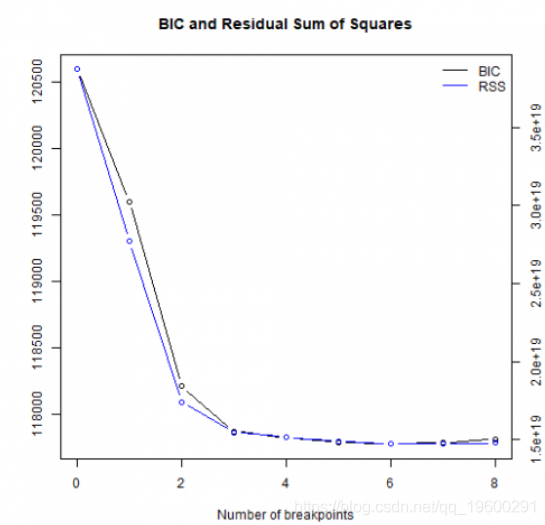

首先,我们验证具有常数均值的线性回归在统计上是显着的。

在休息时间= 6时达到最小BIC。

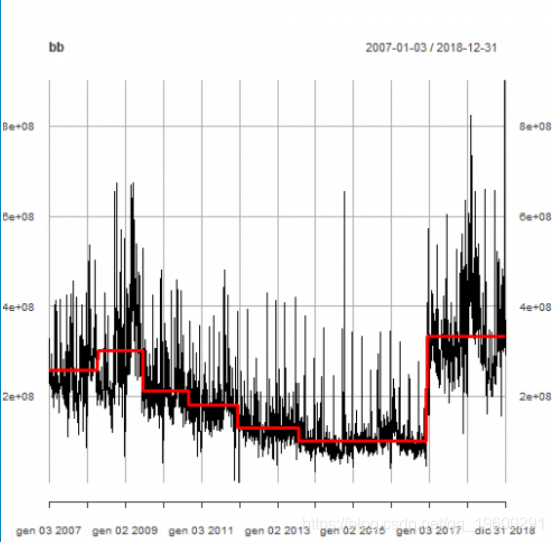

以下是道琼斯日均交易量与水平变化(红线) 。

plot(bb, lwd = c(3,1), col = c("red", "black"))

summary(bp_dj_vol)

##

## Optimal (m+1)-segment partition:

##

## Call:

## breakpoints.formula(formula = dj_vol ~ 1, h = 0.1)

##

## Breakpoints at observation number:

##

## m = 1 2499

## m = 2 896 2499

## m = 3 626 1254 2499

## m = 4 342 644 1254 2499

## m = 5 342 644 1219 1649 2499

## m = 6 320 622 924 1251 1649 2499

## m = 7 320 622 924 1251 1692 2172 2499

## m = 8 320 622 924 1251 1561 1863 2172 2499

##

## Corresponding to breakdates:

##

## m = 1

## m = 2 0.296688741721854

## m = 3 0.207284768211921

## m = 4 0.113245033112583 0.213245033112583

## m = 5 0.113245033112583 0.213245033112583

## m = 6 0.105960264900662 0.205960264900662 0.305960264900662

## m = 7 0.105960264900662 0.205960264900662 0.305960264900662

## m = 8 0.105960264900662 0.205960264900662 0.305960264900662

##

## m = 1

## m = 2

## m = 3 0.41523178807947

## m = 4 0.41523178807947

## m = 5 0.40364238410596 0.546026490066225

## m = 6 0.414238410596027 0.546026490066225

## m = 7 0.414238410596027 0.560264900662252

## m = 8 0.414238410596027 0.516887417218543 0.616887417218543

##

## m = 1 0.827483443708609

## m = 2 0.827483443708609

## m = 3 0.827483443708609

## m = 4 0.827483443708609

## m = 5 0.827483443708609

## m = 6 0.827483443708609

## m = 7 0.719205298013245 0.827483443708609

## m = 8 0.719205298013245 0.827483443708609

##

## Fit:

##

## m 0 1 2 3 4 5 6

## RSS 3.872e+19 2.772e+19 1.740e+19 1.547e+19 1.515e+19 1.490e+19 1.475e+19

## BIC 1.206e+05 1.196e+05 1.182e+05 1.179e+05 1.178e+05 1.178e+05 1.178e+05

##

## m 7 8

## RSS 1.472e+19 1.478e+19

## BIC 1.178e+05 1.178e+05plot(bb, lwd = c(3,1), col = c("red", "black"))

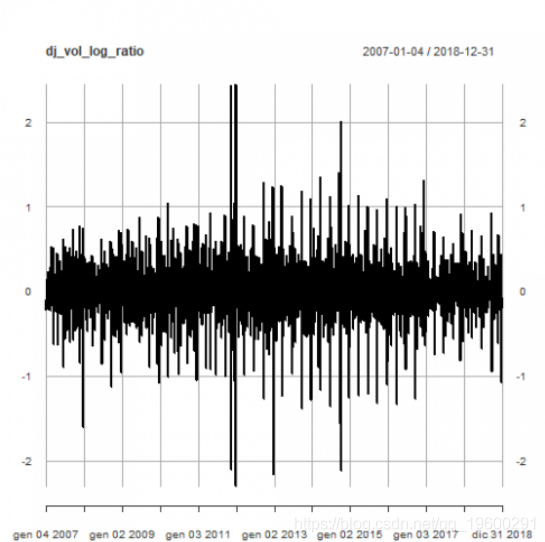

每日交易量对数比率模型

每日交易量对数比率:

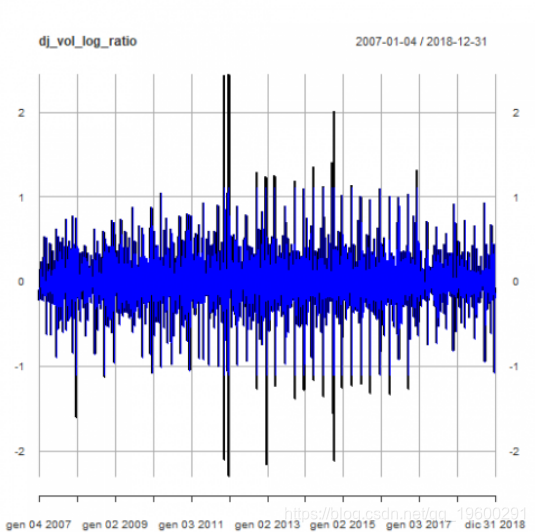

plot(dj_vol_log_ratio)

异常值检测

下面我们将原始时间序列与调整后的异常值进行比较。

相关图

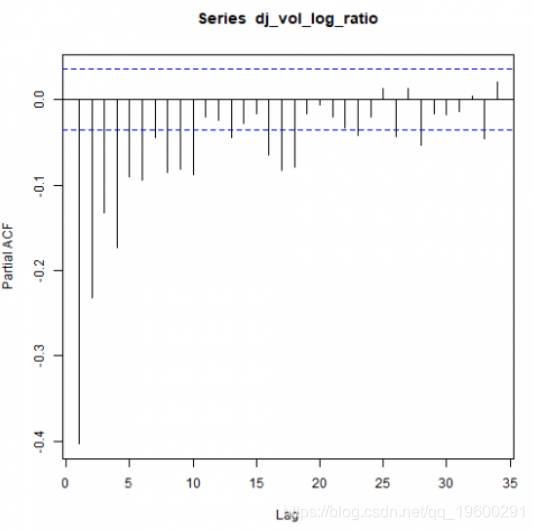

pacf(dj_vol_log_ratio)

上图可能表明 ARMA(p,q)模型的p和q> 0.

单位根测试

我们 提供Augmented Dickey-Fuller测试。

根据 测试统计数据与临界值进行比较,我们拒绝单位根存在的零假设。

ARMA模型

我们现在确定时间序列的ARMA结构,以便对结果残差运行ARCH效果测试。

ma1系数在统计上不显着。因此,我们尝试使用以下ARMA(2,3)模型。

所有系数都具有统计显着性,AIC低于第一个模型。然后我们尝试使用ARMA(1,2)。

##

## Call:

## arima(x = dj_vol_log_ratio, order = c(1, 0, 2), include.mean = FALSE)

##

## Coefficients:

## ar1 ma1 ma2

## 0.6956 -1.3183 0.3550

## s.e. 0.0439 0.0518 0.0453

##

## sigma^2 estimated as 0.06598: log likelihood = -180.92, aic = 367.84

该模型在集合中具有最高的AIC,并且所有系数具有统计显着性。

我们还可以尝试 进一步验证。

eacf(dj_vol_log_ratio)

## AR / MA

## 0 1 2 3 4 5 6 7 8 9 10 11 12 13

## 0 xooxxooxooxooo

## 1 xxoxoooxooxooo

## 2 xxxxooooooxooo

## 3 xxxxooooooxooo

## 4 xxxxxoooooxooo

## 5 xxxxoooooooooo

## 6 xxxxxoxooooooo

## 7 xxxxxooooooooo

以“O”为顶点的左上角三角形似乎位于{(1,2),(2,2),(1,3),(2,3)}之内,代表潜在的集合( p,q)根据eacf()函数输出的值。

我们已经在集合{(3,2)(2,3)(1,2)}内验证了具有(p,q)阶的ARMA模型。让我们试试{(2,2)(1,3)}

##

## Call:

## arima(x = dj_vol_log_ratio, order = c(2, 0, 2), include.mean = FALSE)

##

## Coefficients:

## ar1 ar2 ma1 ma2

## 0.7174 -0.0096 -1.3395 0.3746

## s.e. 0.1374 0.0560 0.1361 0.1247

##

## sigma^2 estimated as 0.06598: log likelihood = -180.9, aic = 369.8

ar2系数在统计上不显着。

##

## Call:

## arima(x = dj_vol_log_ratio, order = c(1, 0, 3), include.mean = FALSE)

##

## Coefficients:

## ar1 ma1 ma2 ma3

## 0.7031 -1.3253 0.3563 0.0047

## s.e. 0.0657 0.0684 0.0458 0.0281

##

## sigma^2 estimated as 0.06598: log likelihood = -180.9, aic = 369.8

##

## z test of coefficients:

##

## Estimate Std. Error z value Pr(>|z|)

## ar1 0.7030934 0.0656902 10.7032 < 2.2e-16 ***

## ma1 -1.3253176 0.0683526 -19.3894 < 2.2e-16 ***

## ma2 0.3563425 0.0458436 7.7730 7.664e-15 ***

## ma3 0.0047019 0.0280798 0.1674 0.867

## ---

## Signif. codes: 0 '***' 0.001 '**' 0.01 '*' 0.05 '.' 0.1 ' ' 1

ma3系数在统计上不显着。

ARCH效果测试

如果ARCH效应对于我们的时间序列的残差具有统计显着性,则需要GARCH模型。

我们测试候选平均模型ARMA(2,3)。

## ARCH LM-test; Null hypothesis: no ARCH effects

##

## data: resid_dj_vol_log_ratio - mean(resid_dj_vol_log_ratio)

## Chi-squared = 78.359, df = 12, p-value = 8.476e-12

根据报告的p值,我们拒绝无ARCH效应的零假设。

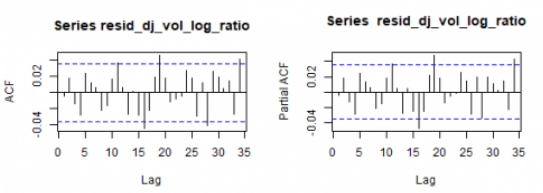

让我们看一下残差相关图。

par(mfrow=c(1,2))

acf(resid_dj_vol_log_ratio)

pacf(resid_dj_vol_log_ratio)

我们测试了第二个候选平均模型ARMA(1,2)。

## ARCH LM-test; Null hypothesis: no ARCH effects

##

## data: resid_dj_vol_log_ratio - mean(resid_dj_vol_log_ratio)

## Chi-squared = 74.768, df = 12, p-value = 4.065e-11

根据报告的p值,我们拒绝无ARCH效应的零假设。

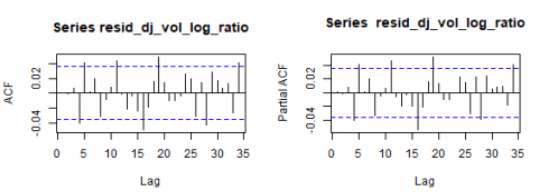

让我们看一下残差相关图。

par(mfrow=c(1,2))

acf(resid_dj_vol_log_ratio)

pacf(resid_dj_vol_log_ratio)

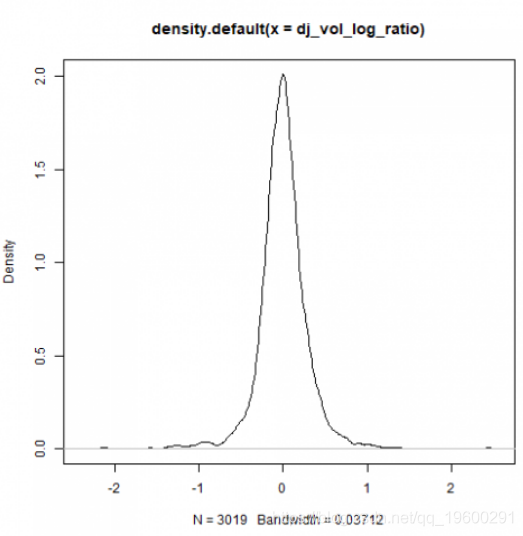

要检查 对数比率内的不对称性,将显示汇总统计数据和密度图。

## DJI.Volume

## nobs 3019.000000

## NAs 0.000000

## Minimum -2.301514

## Maximum 2.441882

## 1. Quartile -0.137674

## 3. Quartile 0.136788

## Mean -0.000041

## Median -0.004158

## Sum -0.124733

## SE Mean 0.005530

## LCL Mean -0.010885

## UCL Mean 0.010802

## Variance 0.092337

## Stdev 0.303869

## Skewness -0.182683

## Kurtosis 9.463384

plot(density(dj_vol_log_ratio))

因此,对于每日交易量对数比,还将提出eGARCH模型。

为了将结果与两个候选平均模型ARMA(1,2)和ARMA(2,3)进行比较,我们进行了两次拟合

ARMA-GARCH:ARMA(1,2)+ eGARCH(1,1)所有系数都具有统计显着性。然而,基于上面报道的标准化残差p值的加权Ljung-Box检验,我们拒绝了对于本模型没有残差相关性的零假设。

ARMA-GARCH:ARMA(2,3)+ eGARCH(1,1)

##

## *---------------------------------*

## * GARCH Model Fit *

## *---------------------------------*

##

## Conditional Variance Dynamics

## -----------------------------------

## GARCH Model : eGARCH(1,1)

## Mean Model : ARFIMA(2,0,3)

## Distribution : sstd

##

## Optimal Parameters

## ------------------------------------

## Estimate Std. Error t value Pr(>|t|)

## ar1 -0.18607 0.008580 -21.6873 0.0e+00

## ar2 0.59559 0.004596 129.5884 0.0e+00

## ma1 -0.35619 0.013512 -26.3608 0.0e+00

## ma2 -0.83010 0.004689 -177.0331 0.0e+00

## ma3 0.26277 0.007285 36.0678 0.0e+00

## omega -1.92262 0.226738 -8.4795 0.0e+00

## alpha1 0.14382 0.033920 4.2401 2.2e-05

## beta1 0.31060 0.079441 3.9098 9.2e-05

## gamma1 0.43137 0.043016 10.0281 0.0e+00

## skew 1.32282 0.031382 42.1523 0.0e+00

## shape 3.48939 0.220787 15.8043 0.0e+00

##

## Robust Standard Errors:

## Estimate Std. Error t value Pr(>|t|)

## ar1 -0.18607 0.023940 -7.7724 0.000000

## ar2 0.59559 0.022231 26.7906 0.000000

## ma1 -0.35619 0.024244 -14.6918 0.000000

## ma2 -0.83010 0.004831 -171.8373 0.000000

## ma3 0.26277 0.030750 8.5453 0.000000

## omega -1.92262 0.266462 -7.2154 0.000000

## alpha1 0.14382 0.032511 4.4239 0.000010

## beta1 0.31060 0.095329 3.2582 0.001121

## gamma1 0.43137 0.047092 9.1602 0.000000

## skew 1.32282 0.037663 35.1225 0.000000

## shape 3.48939 0.223470 15.6146 0.000000

##

## LogLikelihood : 356.4994

##

## Information Criteria

## ------------------------------------

##

## Akaike -0.22888

## Bayes -0.20698

## Shibata -0.22891

## Hannan-Quinn -0.22101

##

## Weighted Ljung-Box Test on Standardized Residuals

## ------------------------------------

## statistic p-value

## Lag[1] 0.7678 0.38091

## Lag[2*(p+q)+(p+q)-1][14] 7.7336 0.33963

## Lag[4*(p+q)+(p+q)-1][24] 17.1601 0.04972

## d.o.f=5

## H0 : No serial correlation

##

## Weighted Ljung-Box Test on Standardized Squared Residuals

## ------------------------------------

## statistic p-value

## Lag[1] 0.526 0.4683

## Lag[2*(p+q)+(p+q)-1][5] 1.677 0.6965

## Lag[4*(p+q)+(p+q)-1][9] 2.954 0.7666

## d.o.f=2

##

## Weighted ARCH LM Tests

## ------------------------------------

## Statistic Shape Scale P-Value

## ARCH Lag[3] 1.095 0.500 2.000 0.2955

## ARCH Lag[5] 1.281 1.440 1.667 0.6519

## ARCH Lag[7] 1.940 2.315 1.543 0.7301

##

## Nyblom stability test

## ------------------------------------

## Joint Statistic: 5.3764

## Individual Statistics:

## ar1 0.12923

## ar2 0.20878

## ma1 1.15005

## ma2 1.15356

## ma3 0.97487

## omega 2.04688

## alpha1 0.09695

## beta1 2.01026

## gamma1 0.18039

## skew 0.38131

## shape 2.40996

##

## Asymptotic Critical Values (10% 5% 1%)

## Joint Statistic: 2.49 2.75 3.27

## Individual Statistic: 0.35 0.47 0.75

##

## Sign Bias Test

## ------------------------------------

## t-value prob sig

## Sign Bias 1.4929 0.13556

## Negative Sign Bias 0.6317 0.52766

## Positive Sign Bias 2.4505 0.01432 **

## Joint Effect 6.4063 0.09343 *

##

##

## Adjusted Pearson Goodness-of-Fit Test:

## ------------------------------------

## group statistic p-value(g-1)

## 1 20 17.92 0.5278

## 2 30 33.99 0.2395

## 3 40 44.92 0.2378

## 4 50 50.28 0.4226

##

##

## Elapsed time : 1.660402

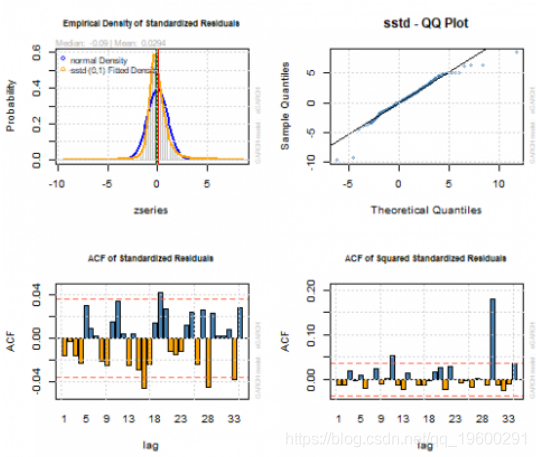

所有系数都具有统计显着性。没有找到标准化残差或标准化平方残差的相关性。模型可以正确捕获所有ARCH效果。调整后的Pearson拟合优度检验不拒绝零假设,即标准化残差的经验分布和所选择的理论分布是相同的。然而:

*对于其中一些模型参数随时间变化恒定的Nyblom稳定性测试零假设被拒绝

par(mfrow=c(2,2))

plot(garchfit, which=8)

plot(garchfit, which=9)

plot(garchfit, which=10)

plot(garchfit, which=11)我们用平均模型拟合(红线)和条件波动率(蓝线)显示原始道琼斯日均交易量对数时间序列。

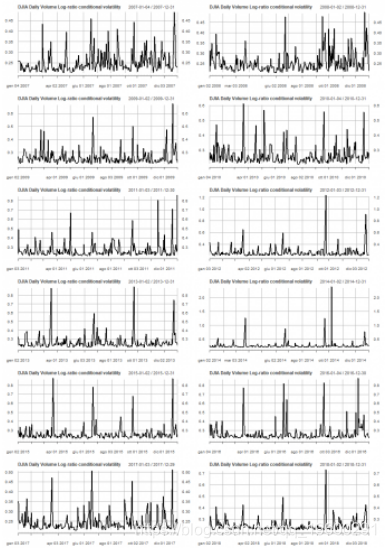

对数波动率分析

以下是我们的模型ARMA(2,2)+ eGARCH(1,1)产生的条件波动率图。

plot(cond_volatility)显示了按年度的条件波动率的线图。

par(mfrow=c(6,2))

pl <- lapply(2007:2018, function(x) { plot(cond_volatility[as.character(x)], main = "DJIA Daily Volume Log-ratio conditional volatility")})

pl

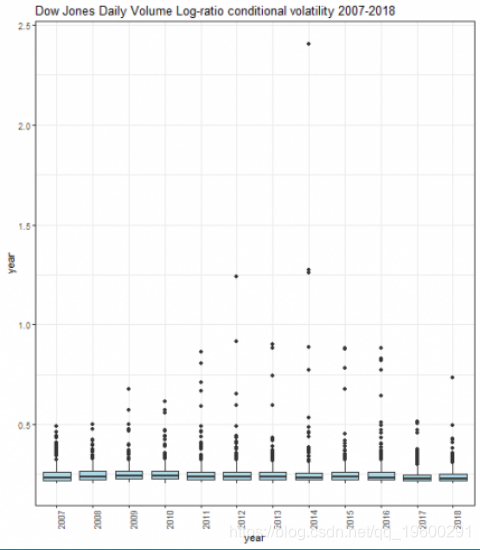

显示了按年度计算的条件波动率框图。

结论

我们研究了基本统计指标,如平均值,偏差,偏度和峰度,以了解多年来价值观的差异,以及价值分布对称性和尾部。从这些摘要开始,我们获得了平均值,中位数,偏度和峰度指标的有序列表,以更好地突出多年来的差异。

密度图可以了解我们的经验样本分布的不对称性和尾部性。

对于对数回报,我们构建了ARMA-GARCH模型(指数GARCH,特别是作为方差模型),以获得条件波动率。同样,可视化作为线和框图突出显示了年内和年之间的条件波动率变化。这种调查的动机是,波动率是变化幅度的指标,用简单的词汇表示,并且是应用于资产的对数收益时的基本风险度量。有几种类型的波动性(有条件的,隐含的,实现的波动率)。

交易量可以被解释为衡量市场活动幅度和投资者兴趣的指标。计算交易量指标(包括波动率)可以了解这种活动/利息水平如何随时间变化。

R语言汇率、股价指数与GARCH模型分析:格兰杰因果检验、脉冲响应与预测可视化

R语言汇率、股价指数与GARCH模型分析:格兰杰因果检验、脉冲响应与预测可视化 R语言神经网络模型金融应用预测上证指数时间序列可视化

R语言神经网络模型金融应用预测上证指数时间序列可视化 【专题】2023中国数字平台开放性指数研究报告PDF合集分享(附原数据表)

【专题】2023中国数字平台开放性指数研究报告PDF合集分享(附原数据表) R语言软件套保期限GARCH VAR模型对沪深300金融数据可视化分析

R语言软件套保期限GARCH VAR模型对沪深300金融数据可视化分析