本文将说明单变量和多变量金融时间序列的不同模型,特别是条件均值和条件协方差矩阵、波动率的模型。

均值模型

本节探讨条件均值模型。

可下载资源

iid模型

我们从简单的iid模型开始。iid模型假定对数收益率xt为N维高斯时间序列:

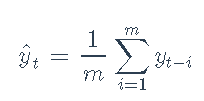

均值和协方差矩阵的样本估计量分别是样本均值

平稳性在时间序列中是非常重要的。我们说对于一个单变量时间序列 ,平稳性分为严格平稳和弱平稳(又称协方差平稳)。我们通常讨论的平稳性都是协方差平稳,平稳的序列称为I(0)序列——即差分0次之后可以得到平稳序列。平稳的序列可以用常用的ARMA模型进行拟合。

但对于多变量时间序列来说,问题就会变得复杂。比方说 是一个多变量时间序列,它包含k个变量:

在通常情况下,如果每一个都是平稳的,

基本上也可以说是平稳的。那这种情况下,我们就可以直接分析这个多变量序列,最常见的是VARMA模型(Vector Autoregression Moving Average,向量自回归移动平均模型),也就是ARMA的多变量版。通常情况下,我们用的更多的是VAR(向量自回归)模型而忽略MA项。通过VAR我们可以进行种类繁多的各类分析和预测,包括格兰杰因果检验(Granger causality test)、脉冲响应函数(Impulse response function)和方差分解(Variance decomposition)等。

但是当中的其中一些或者全部变量是不平稳的,问题就比较麻烦了。(这里我们只考虑I(1)的情况,不考虑高阶的单整。)其实我们只需要考虑变量全部不平稳的情况就好了,如果

一部分变量平稳,一部分变量不平稳,那我们直接拆成两部分就好了,拆开来各自分析不影响整体结果。因此这里我们假定所有变量都是I(1)序列。

不平稳怎么办?最简单的办法就是差分啦,这是最方便的方法。但这里又有一个显著的问题叫信息损失,凡是差分都有这个毛病。考虑一个最常见的不平稳序列,k阶随机游走过程(random walk)

这里的 是一个k阶的白噪声(white noise)。

现在对它差分,我们得到一个平稳序列

然后我们可以对这个序列进行分析。我们要知道这个序列描述的是由第 期到第

期的变化,也就是一个短期关系。对于时间序列分析来说,我们通常长更关注的是长期关系而不是短期关系。比方说财政赤字货币化(无限印钞票)这件事,从宏观模型上看,短期内通胀不会很高,甚至还可以拉动GDP上扬,看起来就是个百利而无一害的事。但是长期来看,赤字货币化会导致恶性通货膨胀(Hyperinflation)并永久性地损害经济。如果我们用差分后的模型来做预测的话,就会陷入这样的麻烦事之中。

那什么叫长期呢?我们说“长期均衡=无条件均衡”。举个例子,假设一个AR(1)过程

那么 的长期均衡值就是

也就是说,在计算长期均衡的时候我们令第 期到第

期的取值相等!想象一下我们现在要预测2120年和2121年的失业率,我们真的会认为这两个数有什么不同么,除非去开个天眼吧……

同理,对于这个随机游走的 来说,我们的长期关系也可以通过令

来找到。这种情况下,

就会变成

所以差分并不是什么受欢迎的处理方法。那么问题来了,除了差分,我们还有别的解决方案吗?Engle和Granger给出了解决方案——协整(cointegration)。

仍然考虑随机游走模型,这里我们限制 仅包含两个变量

和

。对于一个随机游走过程来说,它最大的毛病在于随着时间的推移,这个序列可能会发散到任何地方去。

和样本协方差矩阵

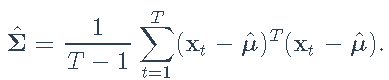

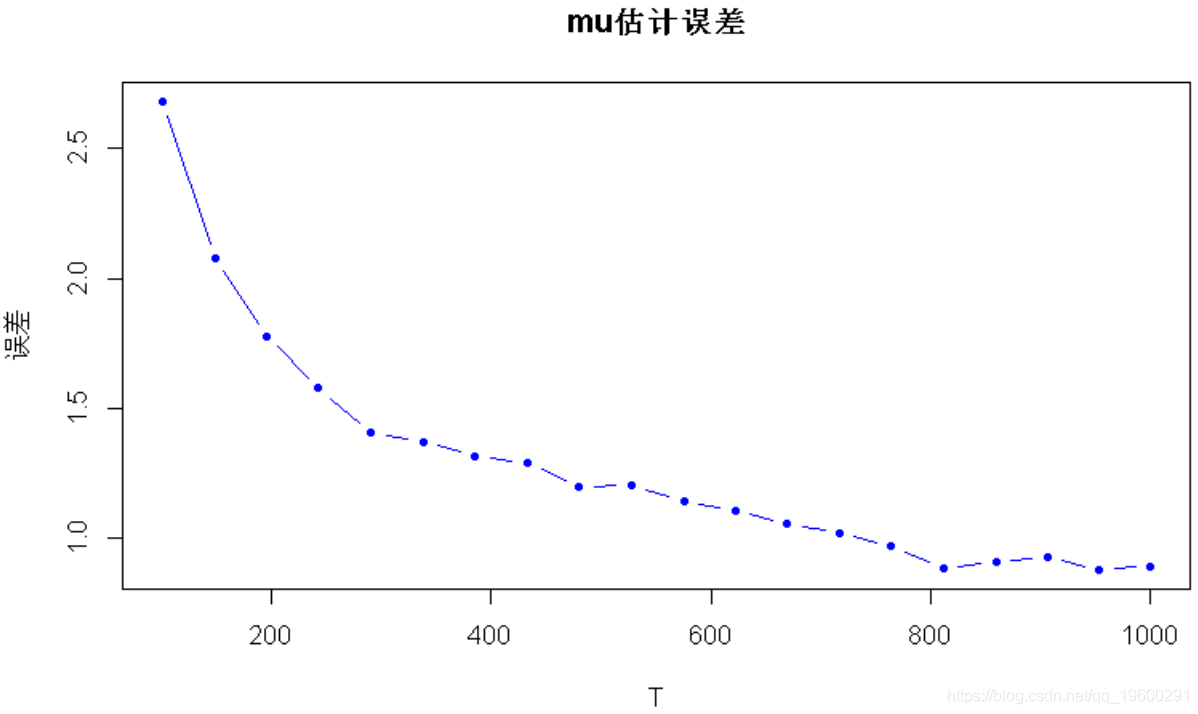

我们从生成数据开始,熟悉该过程并确保估计过程给出正确的结果(即完整性检查)。然后使用真实的市场数据并拟合不同的模型。

让我们生成合成iid数据并估算均值和协方差矩阵:

# 生成综合收益数据

X <- rmvnorm(n = T, mean = mu, sigma = Sigma)

# 样本估计(样本均值和样本协方差矩阵)

mu_sm <- colMeans(X)

Sigma_scm <- cov(X)

# 误差

norm(mu_sm - mu, "2")

#> [1] 2.44

norm(Sigma_scm - Sigma, "F")

#> [1] 70.79现在,让我们针对不同数量的观测值T再做一次:

# 首先生成所有数据

X <- rmvnorm(n = T_max, mean = mu, sigma = Sigma)

# 现在遍历样本的子集

for (T_ in T_sweep) {

# 样本估算

mu_sm <- colMeans(X_)

Sigma_scm <- cov(X_)

# 计算误差

error_mu_vs_T <- c(error_mu_vs_T, norm(mu_sm - mu, "2"))

error_Sigma_vs_T <- c(error_Sigma_vs_T, norm(Sigma_scm - Sigma, "F"))

# 绘图

plot(T_sweep, error_mu_vs_T,

main = "mu估计误差",

plot(T_sweep, error_Sigma_vs_T

main = "Sigma估计中的误差", ylab = "误差"

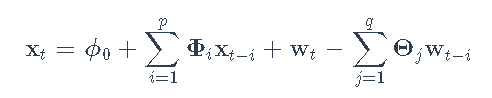

单变量ARMA模型

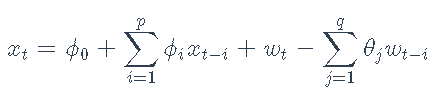

对数收益率xt上的ARMA(p,q)模型是

其中wt是均值为零且方差为σ2的白噪声序列。模型的参数是系数ϕi,θi和噪声方差σ2。

请注意,ARIMA(p,d,q)模型是时间差分为d阶的ARMA(p,q)模型。因此,如果我们用xt代替对数价格,那么先前的对数收益模型实际上就是ARIMA(p,1,q)模型,因为一旦对数价格差分,我们就获得对数收益。

rugarch生成数据

我们将使用rugarch包 生成单变量ARMA数据,估计参数并进行预测。

首先,我们需要定义模型:

# 指定具有给定系数和参数的AR(1)模型

#>

#> *----------------------------------*

#> * ARFIMA Model Spec *

#> *----------------------------------*

#> Conditional Mean Dynamics

#> ------------------------------------

#> Mean Model : ARFIMA(1,0,0)

#> Include Mean : TRUE

#>

#> Conditional Distribution

#> ------------------------------------

#> Distribution : norm

#> Includes Skew : FALSE

#> Includes Shape : FALSE

#> Includes Lambda : FALSE

#> Level Fixed Include Estimate LB UB

#> mu 0.01 1 1 0 NA NA

#> ar1 -0.90 1 1 0 NA NA

#> ma 0.00 0 0 0 NA NA

#> arfima 0.00 0 0 0 NA NA

#> archm 0.00 0 0 0 NA NA

#> mxreg 0.00 0 0 0 NA NA

#> sigma 0.20 1 1 0 NA NA

#> alpha 0.00 0 0 0 NA NA

#> beta 0.00 0 0 0 NA NA

#> gamma 0.00 0 0 0 NA NA

#> eta1 0.00 0 0 0 NA NA

#> eta2 0.00 0 0 0 NA NA

#> delta 0.00 0 0 0 NA NA

#> lambda 0.00 0 0 0 NA NA

#> vxreg 0.00 0 0 0 NA NA

#> skew 0.00 0 0 0 NA NA

#> shape 0.00 0 0 0 NA NA

#> ghlambda 0.00 0 0 0 NA NA

#> xi 0.00 0 0 0 NA NA

fixed.pars

#> $mu

#> [1] 0.01

#>

#> $ar1

#> [1] -0.9

#>

#> $sigma

#> [1] 0.2

true_params

#> mu ar1 sigma

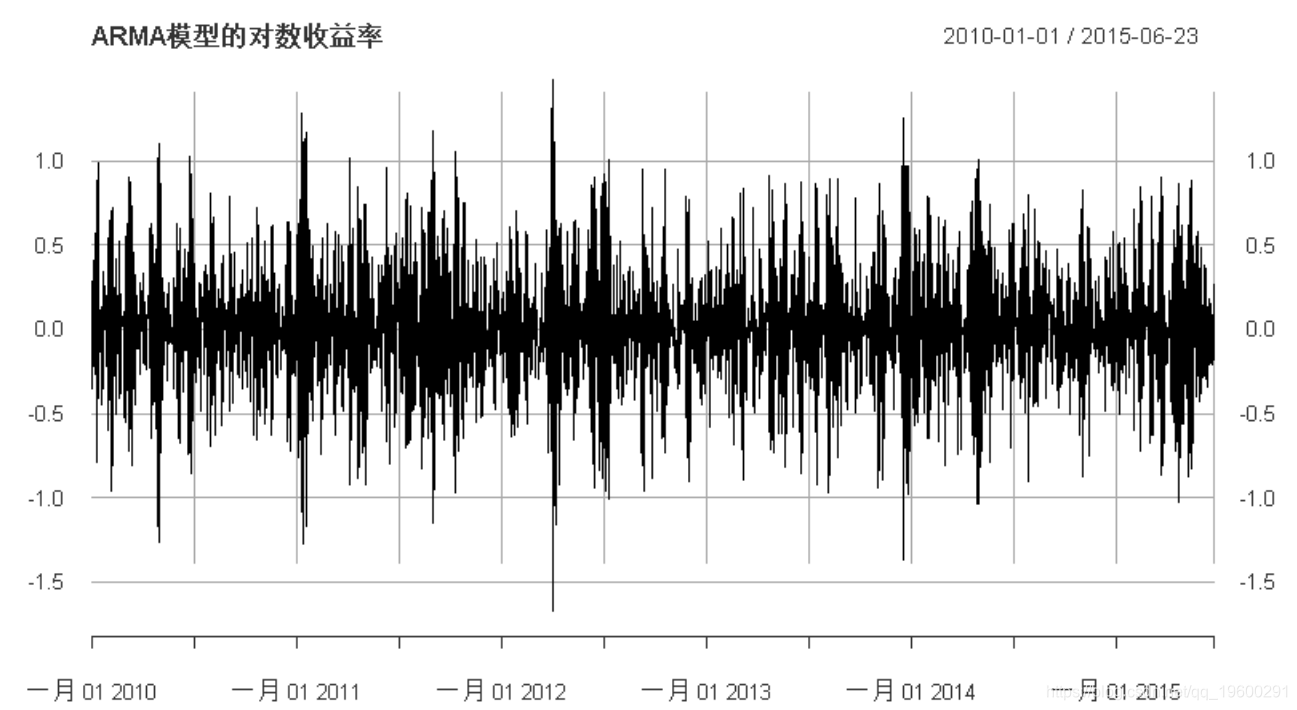

#> 0.01 -0.90 0.20然后,我们可以生成时间序列:

# 模拟一条路径

apath(spec, n.sim = T)

# 转换为xts并绘图

plot(synth_log_returns, main = "ARMA模型的对数收益率"

plot(synth_log_prices, main = "ARMA模型的对数价格"

ARMA模型

现在,我们可以估计参数(我们已经知道):

# 指定AR(1)模型

arfimaspec(mean.model = list(armaOrder = c(1,0), include.mean = TRUE))

# 估计模型

#> mu ar1 sigma

#> 0.0083 -0.8887 0.1987

#> mu ar1 sigma

#> 0.01 -0.90 0.20

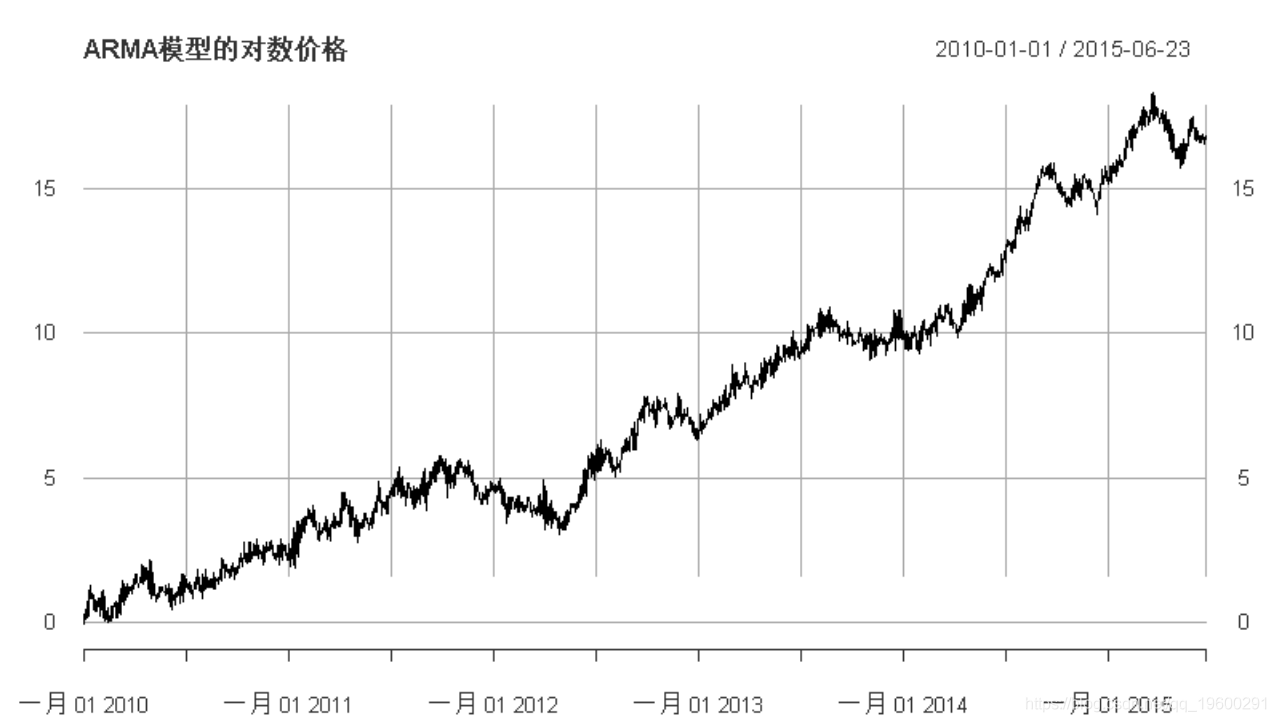

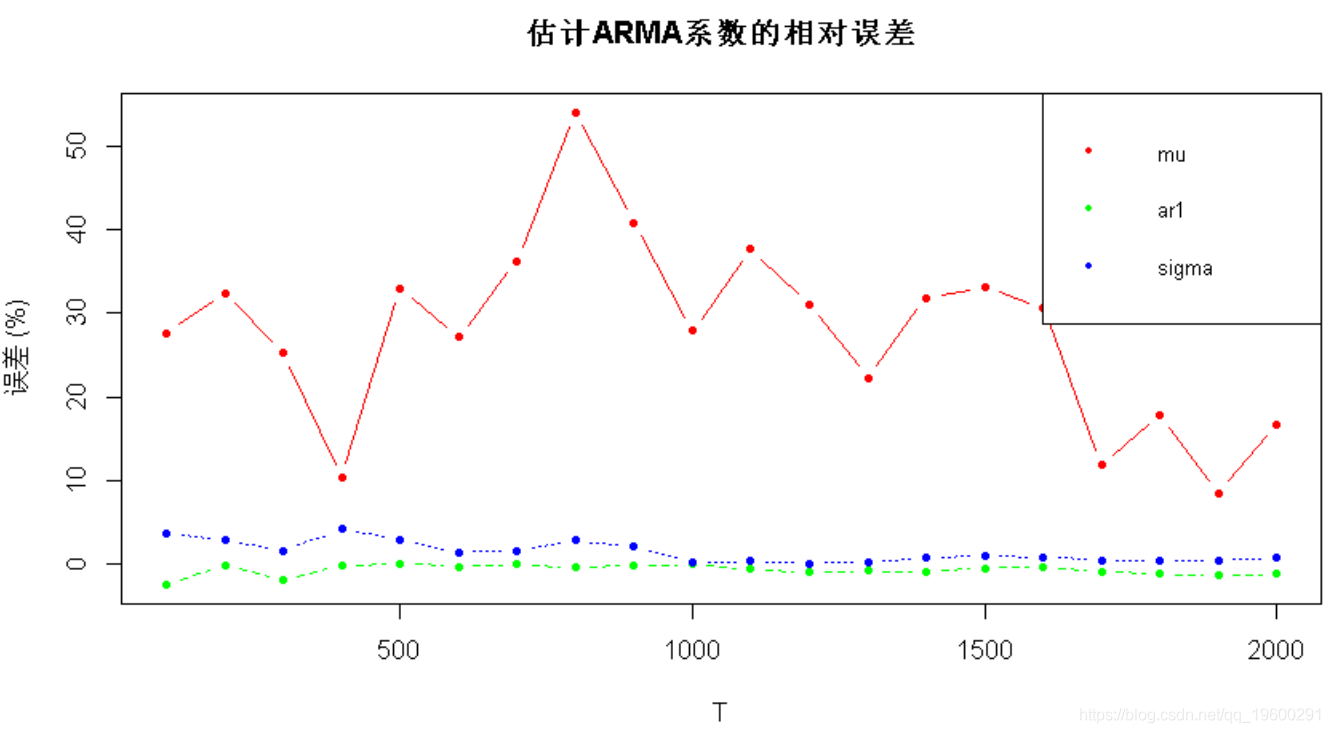

我们还可以研究样本数量T对参数估计误差的影响:

# 循环

for (T_ in T_sweep) {

estim_coeffs_vs_T <- rbind(estim_coeffs_vs_T, coef(arma_fit))

error_coeffs_vs_T <- rbind(error_coeffs_vs_T, abs(coef(arma_fit) - true_params)/true_params)

# 绘图

matplot(T_sweep, estim_coeffs_vs_T,

main = "估计的ARMA系数", xlab = "T", ylab = "值",

matplot(T_sweep, 100*error_coeffs_vs_T,

main = "估计ARMA系数的相对误差", xlab = "T", ylab = "误差 (%)",

首先,真正的μ几乎为零,因此相对误差可能显得不稳定。在T = 800个样本之后,其他系数得到了很好的估计。

ARMA预测

为了进行健全性检查,我们现在将比较两个程序包 Forecast 和 rugarch的结果:

# 指定具有给定系数和参数的AR(1)模型

spec(mean.model = list(armaOrder = c(1,0), include.mean = TRUE),

fixed.pars = list(mu = 0.005, ar1 = -0.9, sigma = 0.1))

# 生成长度为1000的序列

arfima(arma_fixed_spec, n.sim = 1000)@path$seriesSim

# 使用 rugarch包指定和拟合模型

spec(mean.model = list(armaOrder = c(1,0), include.mean = TRUE))

# 使用包“ forecast”拟合模型

#> ARIMA(1,0,0) with non-zero mean

#>

#> Coefficients:

#> ar1 mean

#> -0.8982 0.0036

#> s.e. 0.0139 0.0017

#>

#> sigma^2 estimated as 0.01004: log likelihood=881.6

#> AIC=-1757.2 AICc=-1757.17 BIC=-1742.47

# 比较模型系数

#> ar1 intercept sigma

#> -0.898181148 0.003574781 0.100222964

#> mu ar1 sigma

#> 0.003605805 -0.898750138 0.100199956确实,这两个软件包给出了相同的结果。

ARMA模型选择

在先前的实验中,我们假设我们知道ARMA模型的阶数,即p = 1和q = 0。实际上,阶数是未知的,因此必须尝试不同的阶数组合。阶数越高,拟合越好,但这将不可避免地导致过度拟合。已经开发出许多方法来惩罚复杂性的增加以避免过度拟合,例如AIC,BIC,SIC,HQIC等。

# 尝试不同的组合

# 查看排名

#> AR MA Mean ARFIMA BIC converged

#> 1 1 0 1 0 -0.38249098 1

#> 2 1 1 1 0 -0.37883157 1

#> 3 2 0 1 0 -0.37736340 1

#> 4 1 2 1 0 -0.37503980 1

#> 5 2 1 1 0 -0.37459177 1

#> 6 3 0 1 0 -0.37164609 1

#> 7 1 3 1 0 -0.37143480 1

#> 8 2 2 1 0 -0.37107841 1

#> 9 3 1 1 0 -0.36795491 1

#> 10 2 3 1 0 -0.36732669 1

#> 11 3 2 1 0 -0.36379209 1

#> 12 3 3 1 0 -0.36058264 1

#> 13 0 3 1 0 -0.11875575 1

#> 14 0 2 1 0 0.02957266 1

#> 15 0 1 1 0 0.39326050 1

#> 16 0 0 1 0 1.17294875 1

#选最好的

armaOrder

#> AR MA

#> 1 0在这种情况下,由于观察次数T = 1000足够大,因此阶数被正确地检测到。相反,如果尝试使用T = 200,则检测到的阶数为p = 1,q = 3。

随时关注您喜欢的主题

ARMA预测

一旦估计了ARMA模型参数ϕi ^ i和θ^j,就可以使用该模型预测未来的值。例如,根据过去的信息对xt的预测是

并且预测误差将为xt-x ^ t = wt(假设参数已被估计),其方差为σ2。软件包 rugarch 使对样本外数据的预测变得简单:

# 估计模型(不包括样本外)

coef(arma_fit)

#> mu ar1 sigma

#> 0.007212069 -0.898745183 0.200400119

# 整个样本外的预测对数收益

forecast_log_returns <- xts(arma_fore@forecast$seriesFor[1, ], dates_out_of_sample)

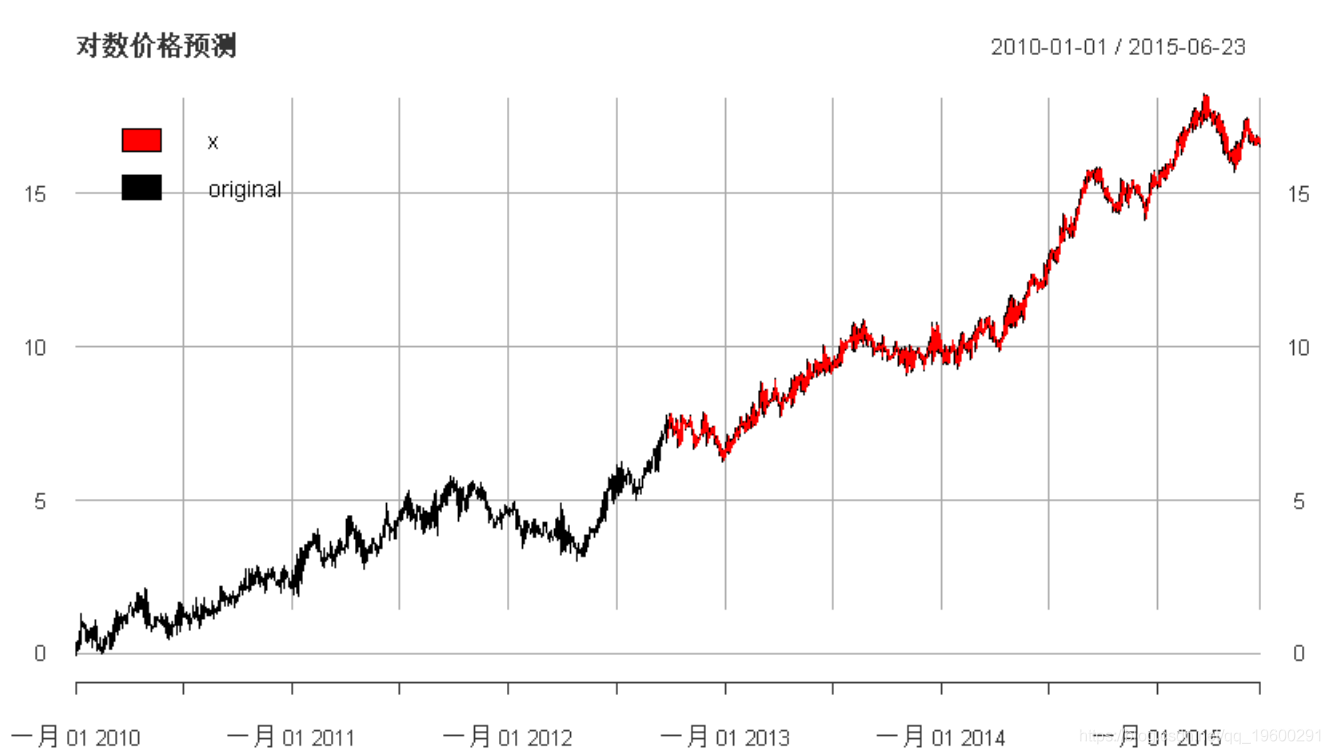

# 恢复对数价格

prev_log_price <- head(tail(synth_log_prices, out_of_sample+1), out_of_sample)

# 对数收益图

plot(cbind("fitted" = fitted(arma_fit),

# 对数价格图

plot(cbind("forecast" = forecast_log_prices,

main = "对数价格预测", legend.loc = "topleft")

多元VARMA模型

对数收益率xt上的VARMA(p,q)模型是

其中wt是具有零均值和协方差矩阵Σw的白噪声序列。该模型的参数是矢量/矩阵系数ϕ0,Φi,Θj和噪声协方差矩阵Σw。

比较

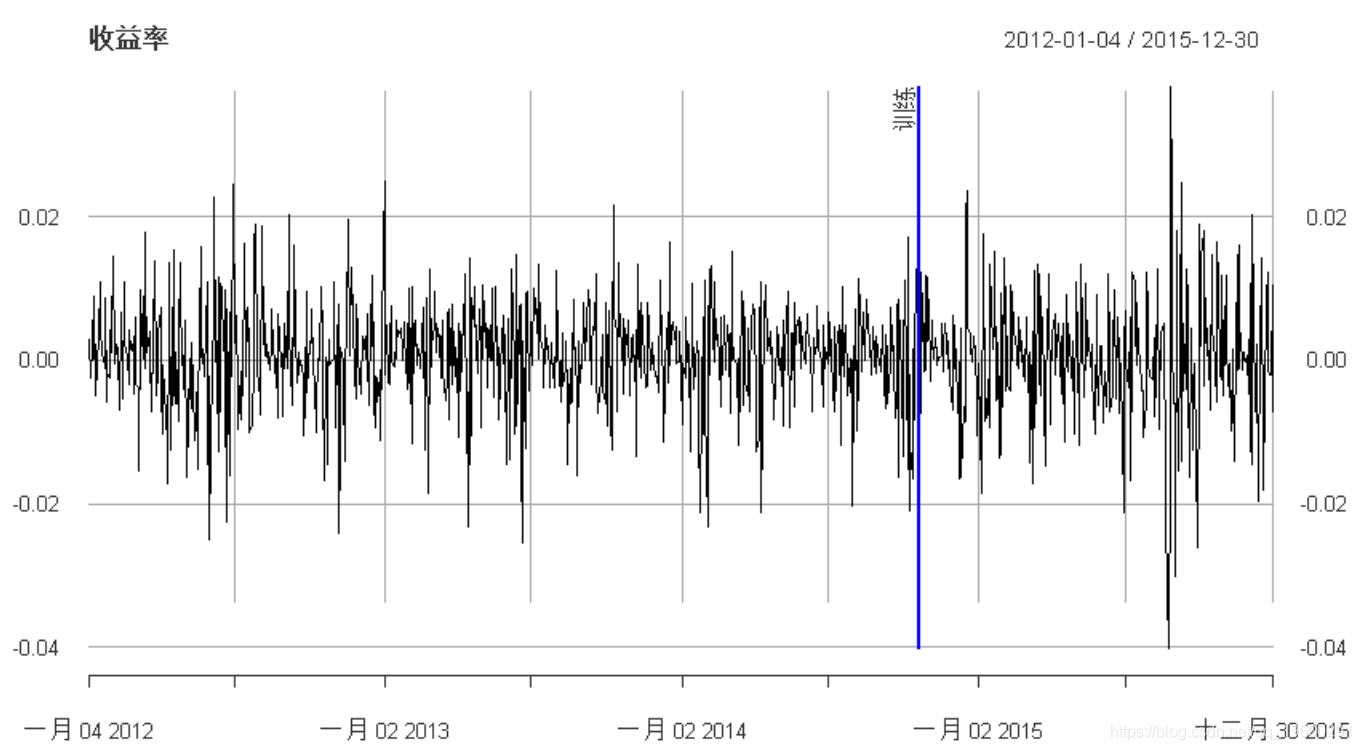

让我们首先加载S&P500:

# 加载标普500数据

head(SP500_index_prices)

#> SP500

#> 2012-01-03 1277.06

#> 2012-01-04 1277.30

#> 2012-01-05 1281.06

#> 2012-01-06 1277.81

#> 2012-01-09 1280.70

#> 2012-01-10 1292.08

# 准备训练和测试数据

logreturns_trn <- logreturns[1:T_trn]

logreturns_tst <- logreturns[-c(1:T_trn)]

# 绘图

{ plot(logreturns,

addEventLines(xts("训练"

现在,我们使用训练数据(即,对于t = 1,…,Ttrnt = 1,…,Ttrn)来拟合不同的模型(请注意,通过指示排除了样本外数据 out.sample = T_tst)。特别是,我们将考虑iid模型,AR模型,ARMA模型以及一些ARCH和GARCH模型(稍后将对方差建模进行更详细的研究)。

# 拟合i.i.d.模型

coef(iid_fit)

#> mu sigma

#> 0.0005712982 0.0073516993

mean(logreturns_trn)

#> [1] 0.0005681388

sd(logreturns_trn)

#> [1] 0.007360208

# 拟合AR(1)模型

coef(ar_fit)

#> mu ar1 sigma

#> 0.0005678014 -0.0220185181 0.0073532716

# 拟合ARMA(2,2)模型

coef(arma_fit)

#> mu ar1 ar2 ma1 ma2 sigma

#> 0.0007223304 0.0268612636 0.9095552008 -0.0832923604 -0.9328475211 0.0072573570

# 拟合ARMA(1,1)+ ARCH(1)模型

coef(arch_fit)

#> mu ar1 ma1 omega alpha1

#> 6.321441e-04 8.720929e-02 -9.391019e-02 4.898885e-05 9.986975e-02

#拟合ARMA(0,0)+ARCH(10)模型

coef(long_arch_fit)

#> mu omega alpha1 alpha2 alpha3 alpha4 alpha5

#> 7.490786e-04 2.452099e-05 6.888561e-02 7.207551e-02 1.419938e-01 1.909541e-02 3.082806e-02

#> alpha6 alpha7 alpha8 alpha9 alpha10

#> 4.026539e-02 3.050040e-07 9.260183e-02 1.150128e-01 1.068426e-06

# 拟合ARMA(1,1)+GARCH(1,1)模型

coef(garch_fit)

#> mu ar1 ma1 omega alpha1 beta1

#> 6.660346e-04 9.664597e-01 -1.000000e+00 7.066506e-06 1.257786e-01 7.470725e-01我们使用不同的模型来预测对数收益率:

# 准备预测样本外周期的对数收益

# i.i.d.模型预测

forecast(iid_fit, n.ahead = 1, n.roll = T_tst - 1)

dates_out_of_sample)

# AR(1)模型进行预测

forecast(ar_fit, n.ahead = 1, n.roll = T_tst - 1)

dates_out_of_sample)

# ARMA(2,2)模型进行预测

forecast(arma_fit, n.ahead = 1, n.roll = T_tst - 1)

dates_out_of_sample)

# 使用ARMA(1,1)+ ARCH(1)模型进行预测

forecast(arch_fit, n.ahead = 1, n.roll = T_tst - 1)

dates_out_of_sample)

# ARMA(0,0)+ARCH(10)模型预测

forecast(long_arch_fit, n.ahead = 1, n.roll = T_tst - 1)

dates_out_of_sample)

# ARMA(1,1)+GARCH(1,1)模型预测

forecast(garch_fit, n.ahead = 1, n.roll = T_tst - 1)

dates_out_of_sample)我们可以计算不同模型的预测误差(样本内和样本外):

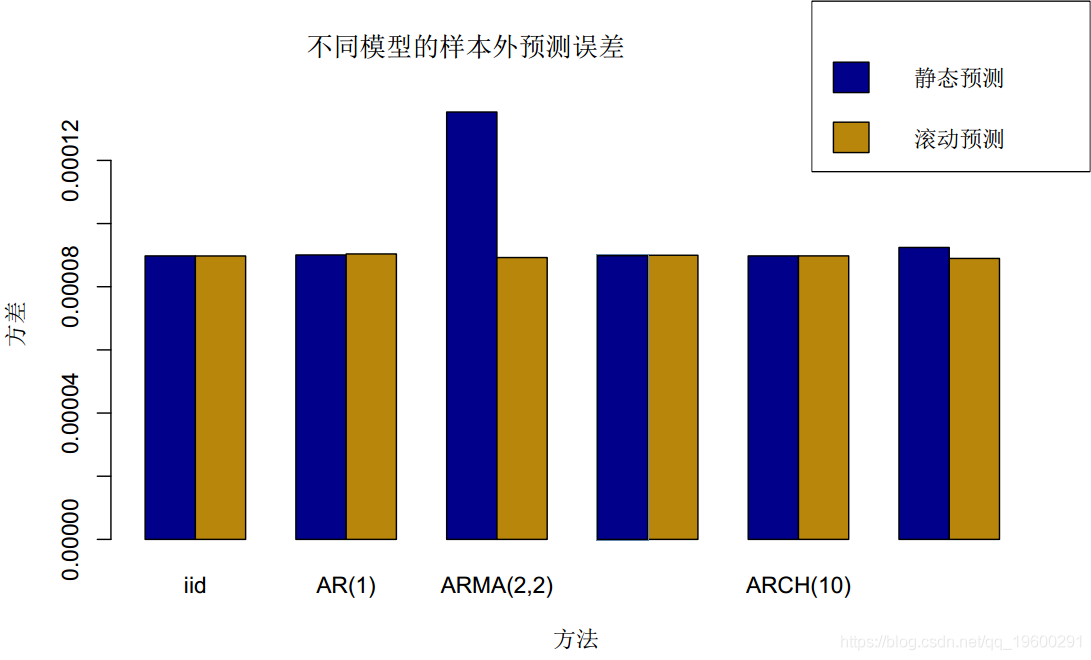

print(error_var)

#> in-sample out-of-sample

#> iid 5.417266e-05 8.975710e-05

#> AR(1) 5.414645e-05 9.006139e-05

#> ARMA(2,2) 5.265204e-05 1.353213e-04

#> ARMA(1,1) + ARCH(1) 5.415836e-05 8.983266e-05

#> ARCH(10) 5.417266e-05 8.975710e-05

#> ARMA(1,1) + GARCH(1,1) 5.339071e-05 9.244012e-05我们可以观察到,随着模型复杂度的增加,样本内误差趋于变小(由于拟合数据的自由度更高),尽管差异可以忽略不计。

重要的实际上是样本外误差:我们可以看到,增加模型复杂度可能会得出较差的结果。就预测收益的误差而言,似乎最简单的iid模型已经足够了。

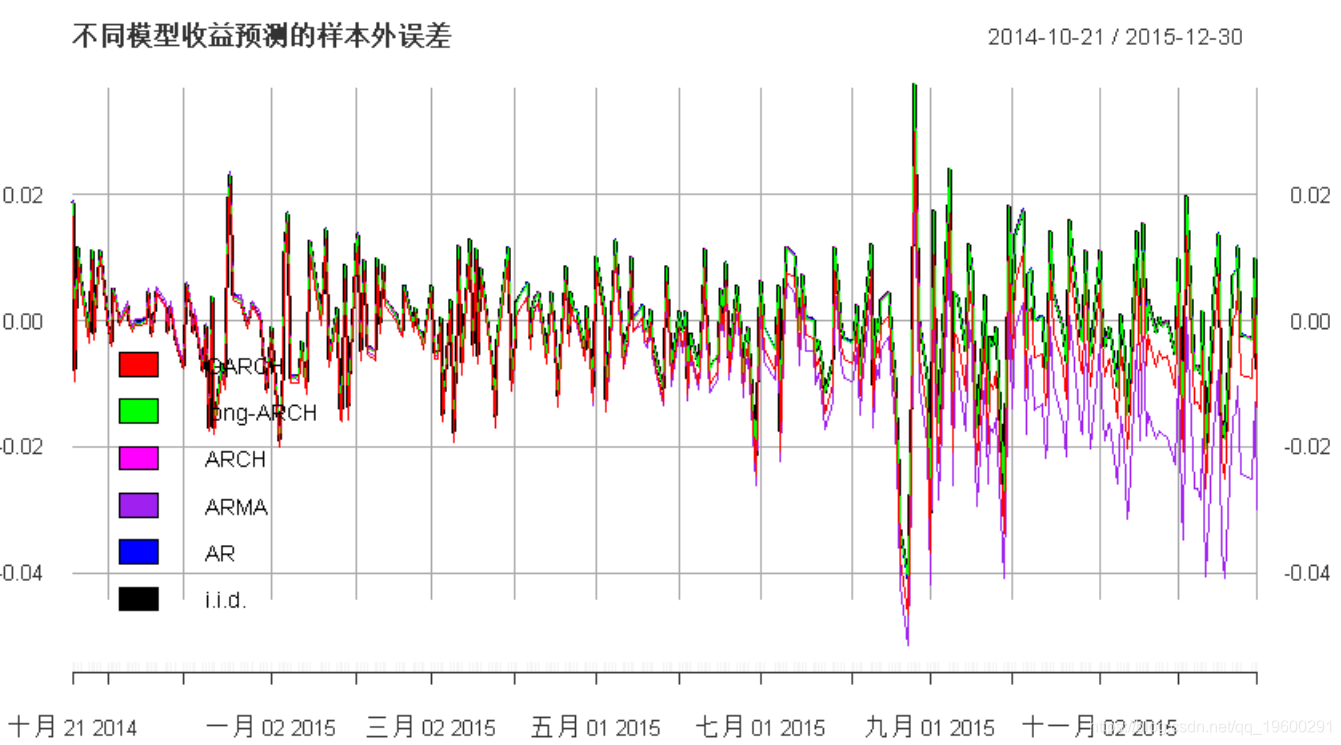

最后,让我们展示一些样本外误差的图表:

plot(error,

main = "不同模型收益预测的样本外误差",

请注意,由于我们没有重新拟合模型,因此随着时间的发展,误差越大(对于ARCH建模尤其明显)。

滚动窗口比较

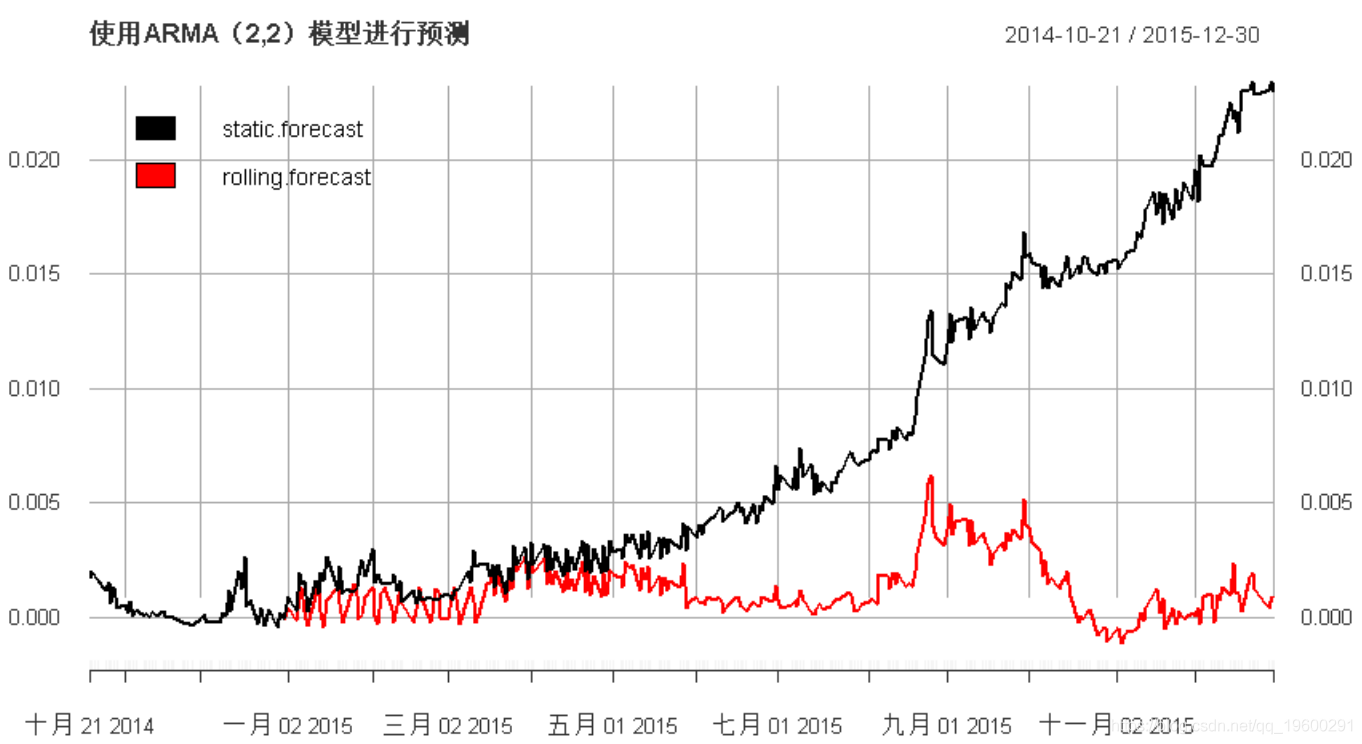

让我们首先通过一个简单的示例比较静态预测与滚动预测的概念:

#ARMA(2,2)模型

spec <- spec(mean.model = list(armaOrder = c(2,2), include.mean = TRUE))

# 静态拟合和预测

ar_static_fit <- fit(spec = spec, data = logreturns, out.sample = T_tst)

#滚动拟合和预测

modelroll <- aroll(spec = spec, data = logreturns, n.ahead = 1,

# 预测图

plot(cbind("static forecast" = ar_static_fore_logreturns,

main = "使用ARMA(2,2)模型进行预测", legend.loc = "topleft")

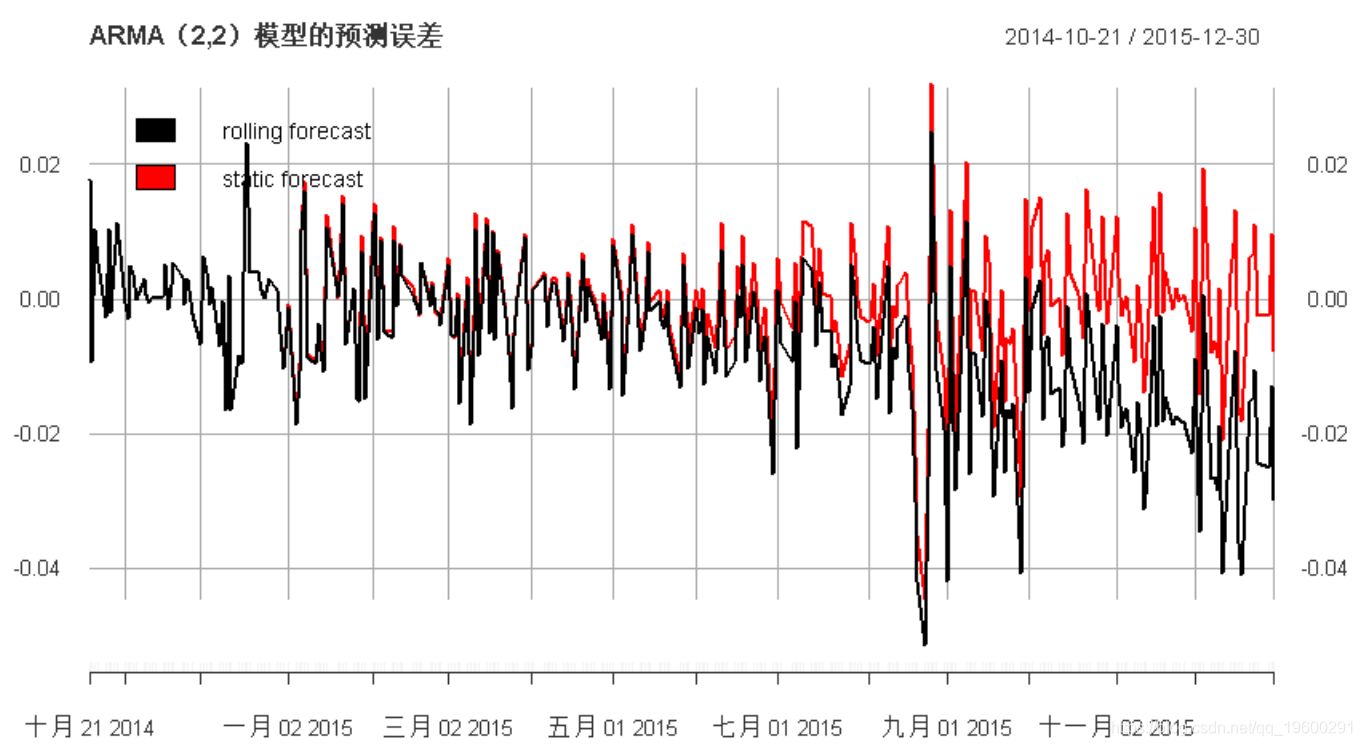

# 预测误差图

plot(error_logreturns, col = c("black", "red"), lwd = 2,

main = "ARMA(2,2)模型的预测误差", legend.loc = "topleft")

我们可以清楚地观察到滚动窗口过程对时间序列的影响。

现在,我们可以在滚动窗口的基础上重做所有模型的所有预测:

# 基于i.i.d.模型的滚动预测

roll(iid_spec, data = logreturns, n.ahead = 1, forecast.length = T_t

# AR(1)模型的滚动预测

roll(ar_spec, data = logreturns, n.ahead = 1, forecast.length = T_tst,

# ARMA(2,2)模型的滚动预测

roll(arma_spec, data = logreturns, n.ahead = 1, forecast.length = T_tst,

# ARMA(1,1)+ ARCH(1)模型的滚动预测

roll(arch_spec, data = logreturns, n.ahead = 1, forecast.length = T_tst,

refit.every = 50, refit.win

# ARMA(0,0)+ ARCH(10)模型的滚动预测

roll(long_arch_spec, data = logreturns, n.ahead = 1, forecast.length = T_tst,

refit.every = 50,

# ARMA(1,1)+ GARCH(1,1)模型的滚动预测

roll(garch_spec, data = logreturns, n.ahead = 1, forecast.length = T_tst,

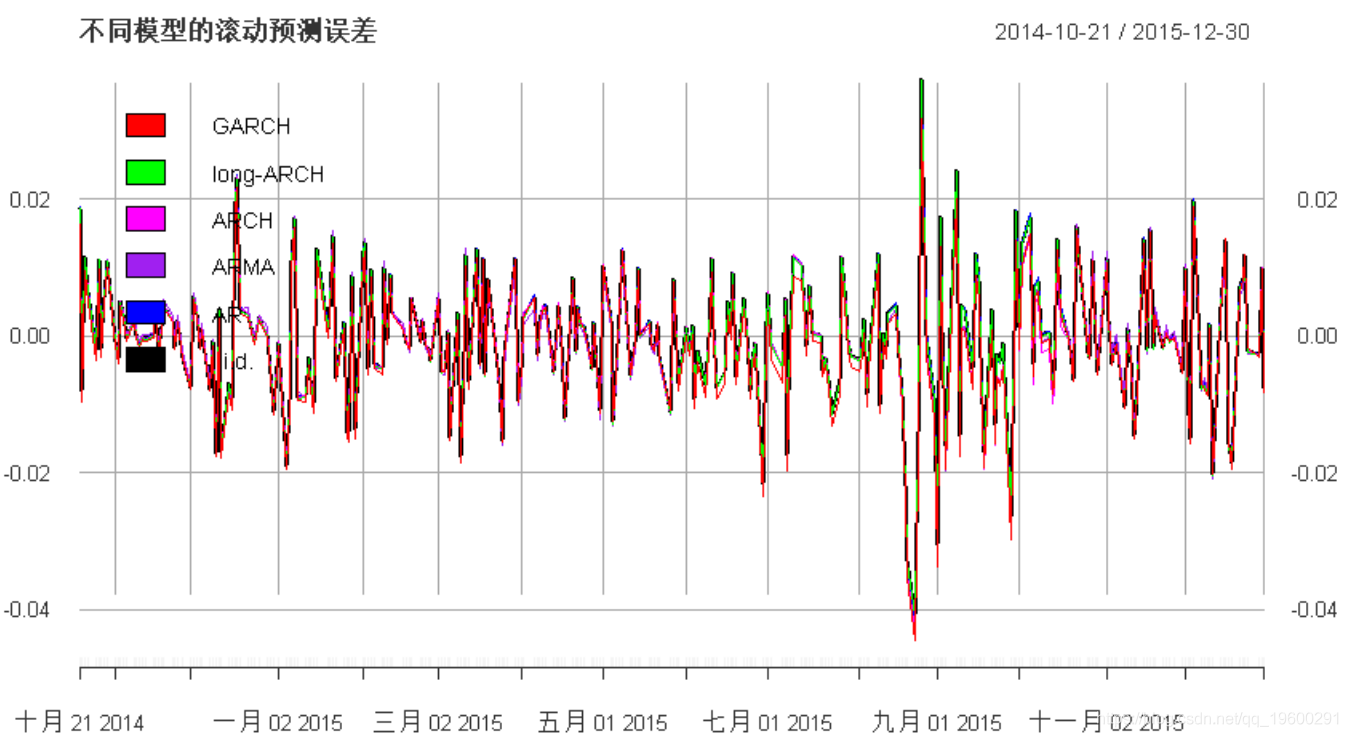

refit.every = 50, refit.window让我们看看滚动基准情况下的预测误差:

print(rolling_error_var)

#> in-sample out-of-sample

#> iid 5.417266e-05 8.974166e-05

#> AR(1) 5.414645e-05 9.038057e-05

#> ARMA(2,2) 5.265204e-05 8.924223e-05

#> ARMA(1,1) + ARCH(1) 5.415836e-05 8.991902e-05

#> ARCH(10) 5.417266e-05 8.976736e-05

#> ARMA(1,1) + GARCH(1,1) 5.339071e-05 8.895682e-05和一些图表:

plot(error_logreturns,

main = "不同模型的滚动预测误差", legend.loc = "topleft"

我们看到,现在所有模型都拟合了时间序列。此外,我们在模型之间没有发现任何显着差异。

我们最终可以比较静态误差和滚动误差:

barplot(rbind(error_var[, "out-of-sample"], rolling_error_var[, "out-of-sample"])

col = c("darkblue", "darkgoldenrod"),

legend = c("静态预测", "滚动预测"),

我们可以看到,滚动预测在某些情况下是必须的。因此,实际上,我们需要定期进行滚动预测改进。

方差模型

ARCH和GARCH模型

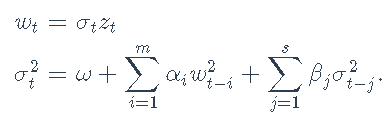

对数收益率残差wt的ARCH(m)模型为

其中zt是具有零均值和恒定方差的白噪声序列,而条件方差σ2t建模为

其中,m为模型阶数,ω> 0,αi≥0为参数。

GARCH(m,s)模型使用σ2t上的递归项扩展了ARCH模型:

其中参数ω> 0,αi≥0,βj≥0需要满足∑mi =1αi+ ∑sj = 1βj≤1的稳定性。

rugarch生成数据

首先,我们需要定义模型:

# 指定具有给定系数和参数的GARCH模型

#>

#> *---------------------------------*

#> * GARCH Model Spec *

#> *---------------------------------*

#>

#> Conditional Variance Dynamics

#> ------------------------------------

#> GARCH Model : sGARCH(1,1)

#> Variance Targeting : FALSE

#>

#> Conditional Mean Dynamics

#> ------------------------------------

#> Mean Model : ARFIMA(1,0,0)

#> Include Mean : TRUE

#> GARCH-in-Mean : FALSE

#>

#> Conditional Distribution

#> ------------------------------------

#> Distribution : norm

#> Includes Skew : FALSE

#> Includes Shape : FALSE

#> Includes Lambda : FALSE

#> Level Fixed Include Estimate LB UB

#> mu 0.005 1 1 0 NA NA

#> ar1 -0.900 1 1 0 NA NA

#> ma 0.000 0 0 0 NA NA

#> arfima 0.000 0 0 0 NA NA

#> archm 0.000 0 0 0 NA NA

#> mxreg 0.000 0 0 0 NA NA

#> omega 0.001 1 1 0 NA NA

#> alpha1 0.300 1 1 0 NA NA

#> beta1 0.650 1 1 0 NA NA

#> gamma 0.000 0 0 0 NA NA

#> eta1 0.000 0 0 0 NA NA

#> eta2 0.000 0 0 0 NA NA

#> delta 0.000 0 0 0 NA NA

#> lambda 0.000 0 0 0 NA NA

#> vxreg 0.000 0 0 0 NA NA

#> skew 0.000 0 0 0 NA NA

#> shape 0.000 0 0 0 NA NA

#> ghlambda 0.000 0 0 0 NA NA

#> xi 0.000 0 0 0 NA NA

#> $mu

#> [1] 0.005

#>

#> $ar1

#> [1] -0.9

#>

#> $omega

#> [1] 0.001

#>

#> $alpha1

#> [1] 0.3

#>

#> $beta1

#> [1] 0.65

true_params

#> mu ar1 omega alpha1 beta1

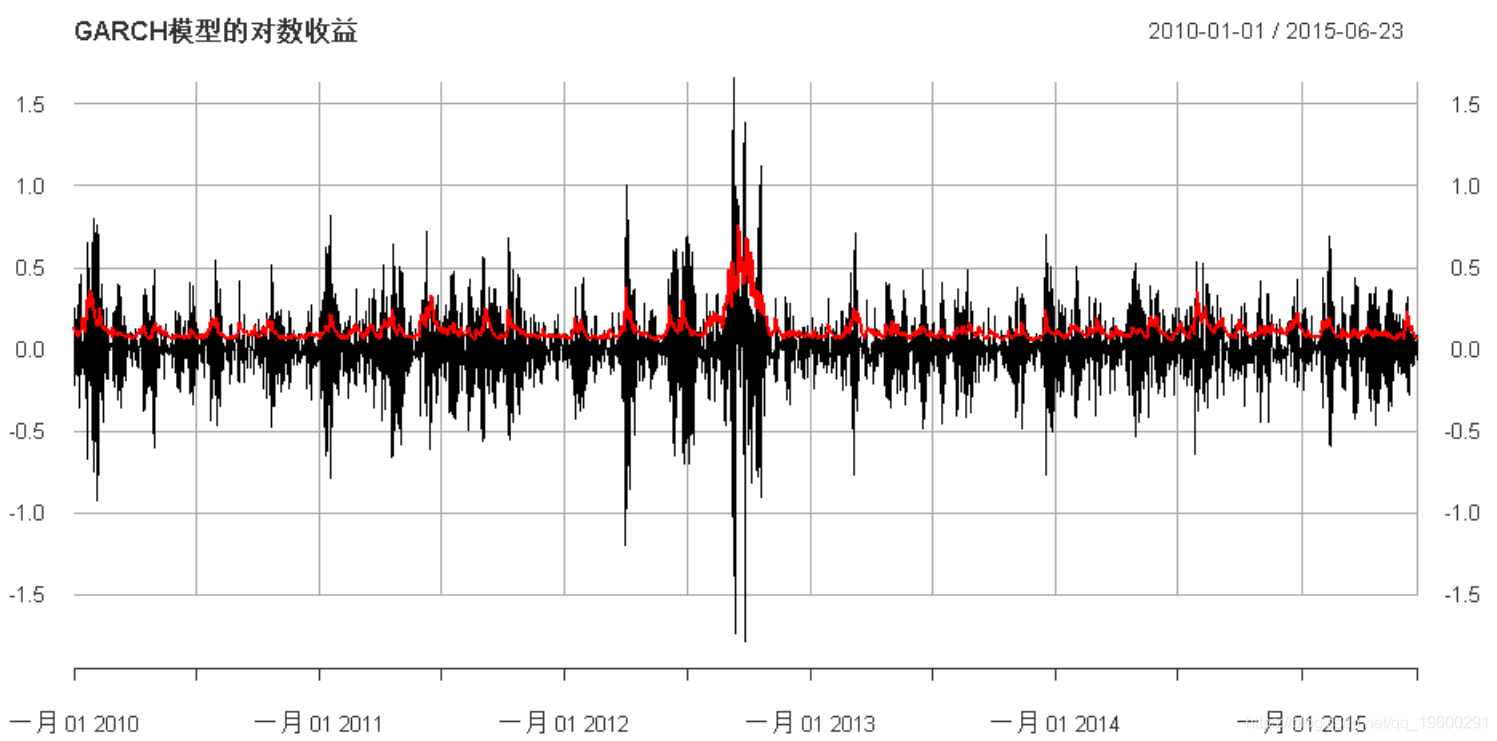

#> 0.005 -0.900 0.001 0.300 0.650然后,我们可以生成收益率时间序列:

# 模拟一条路径

hpath(garch_spec, n.sim = T)

#> num [1:2000, 1] 0.167 -0.217

# 绘图对数收益

{ plot(synth_log_returns, main = "GARCH模型的对数收益", lwd = 1.5)

lines(synth_volatility

GARCH

现在,我们可以估计参数:

# 指定一个GARCH模型

ugarchspec(mean.model = list(armaOrder = c(1,0)

# 估计模型

coef(garch_fit)

#> mu ar1 omega alpha1 beta1

#> 0.0036510100 -0.8902333595 0.0008811434 0.2810460728 0.6717486402

#> mu ar1 omega alpha1 beta1

#> 0.005 -0.900 0.001 0.300 0.650

# 系数误差

#> mu ar1 omega alpha1 beta1

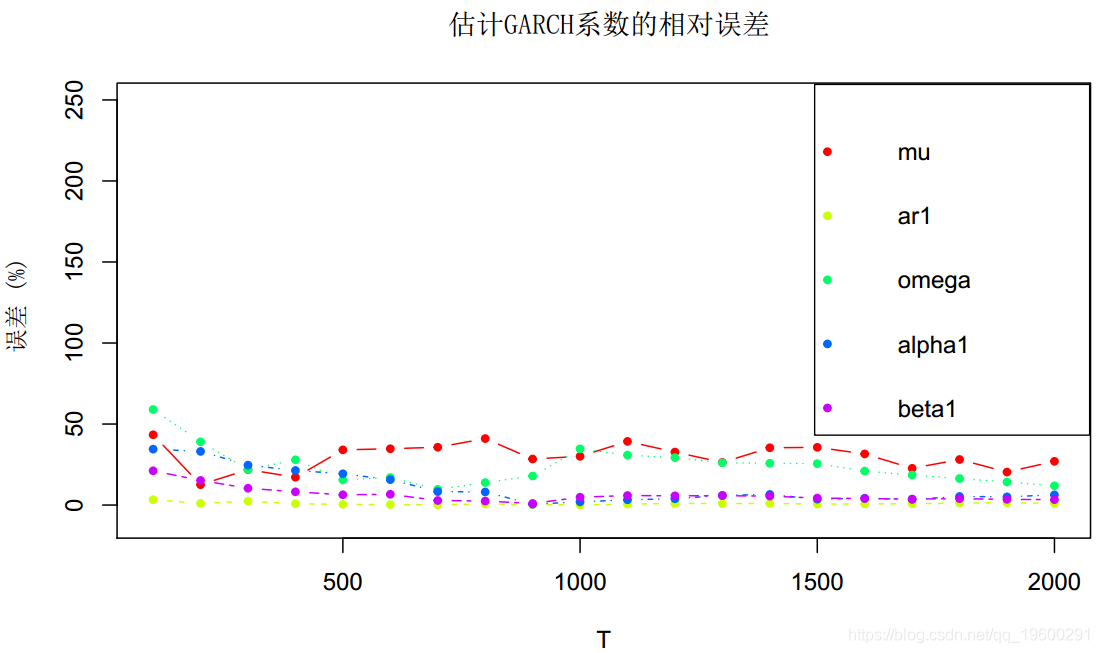

#> 0.0013489900 0.0097666405 0.0001188566 0.0189539272 0.0217486402我们还可以研究样本数量T对参数估计误差的影响:

# 循环

for (T_ in T_sweep) {

garch_fit

error_coeffs_vs_T <- rbind(error_coeffs_vs_T, abs((coef(garch_fit) - true_params)/true_params))

estim_coeffs_vs_T <- rbind(estim_coeffs_vs_T, coef(garch_fit))

# 绘图

matplot(T_sweep, 100*error_coeffs_vs_T,

main = "估计GARCH系数的相对误差", xlab = "T", ylab = "误差 (%)",

真实的ω几乎为零,因此误差非常不稳定。至于其他系数,就像在ARMA情况下一样,μ的估计确实很差(相对误差超过50%),而其他系数似乎在T = 800个样本后得到了很好的估计。

GARCH结果比较

作为健全性检查,我们现在将比较两个软件包 fGarch 和 rugarch的结果:

# 指定具有特定参数值的ARMA(0,0)-GARCH(1,1)作为数据生成过程

garch_spec

#生成长度为1000的数据

path(garch_fixed_spec, n.sim = 1000)@path$

# 使用“ rugarch”包指定和拟合模型

rugarch_fit <- ugarchfit(spec = garch_spec, data = x)

# 使用包“ fGarch”拟合模型

garchFit(formula = ~ garch(1, 1), data = x, trace = FALSE)

# 比较模型系数

#> mu omega alpha1 beta1

#> 0.09749904 0.01395109 0.13510445 0.73938595

#> mu omega alpha1 beta1

#> 0.09750394 0.01392648 0.13527024 0.73971658

# 比较拟合的标准偏差

print(head(fGarch_fi

#> [1] 0.3513549 0.3254788 0.3037747 0.2869034 0.2735266 0.2708994

print(head(rugar

#> [1] 0.3538569 0.3275037 0.3053974 0.2881853 0.2745264 0.2716555确实,这两个软件包给出了相同的结果。

使用rugarch包进行GARCH预测

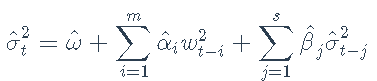

一旦估计出GARCH模型的参数,就可以使用该模型预测未来的值。例如,基于过去的信息对条件方差的单步预测为

给定ω^ /(1-∑mi =1α^ i-∑sj =1β^ j)。软件包 rugarch 使对样本外数据的预测变得简单:

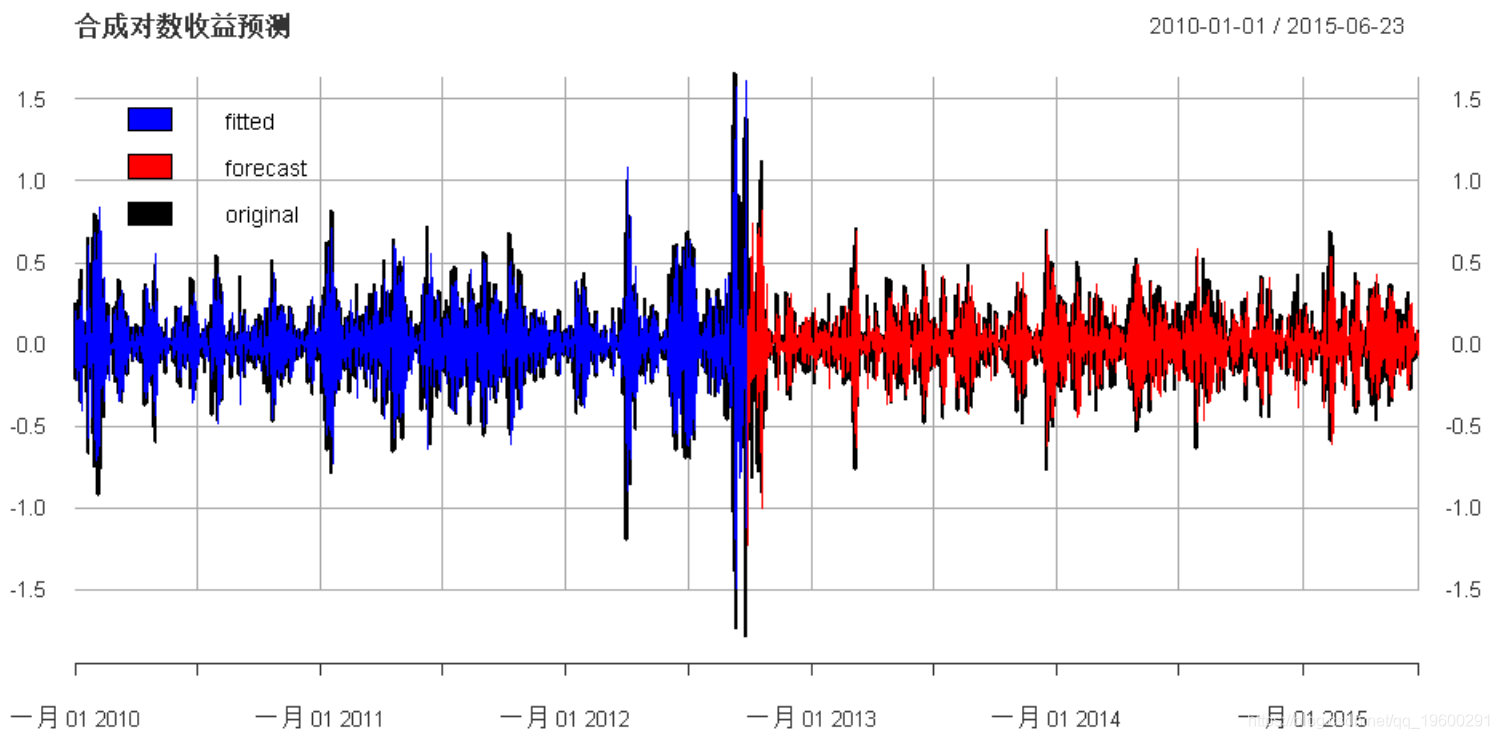

# 估计模型,不包括样本外

garch_fit

coef(garch_fit)

#> mu ar1 omega alpha1 beta1

#> 0.0034964331 -0.8996287630 0.0006531088 0.3058756796 0.6815452241

# 预测整个样本的对数收益

garch_fore@forecast$sigmaFor[1, ]

# 对数收益图

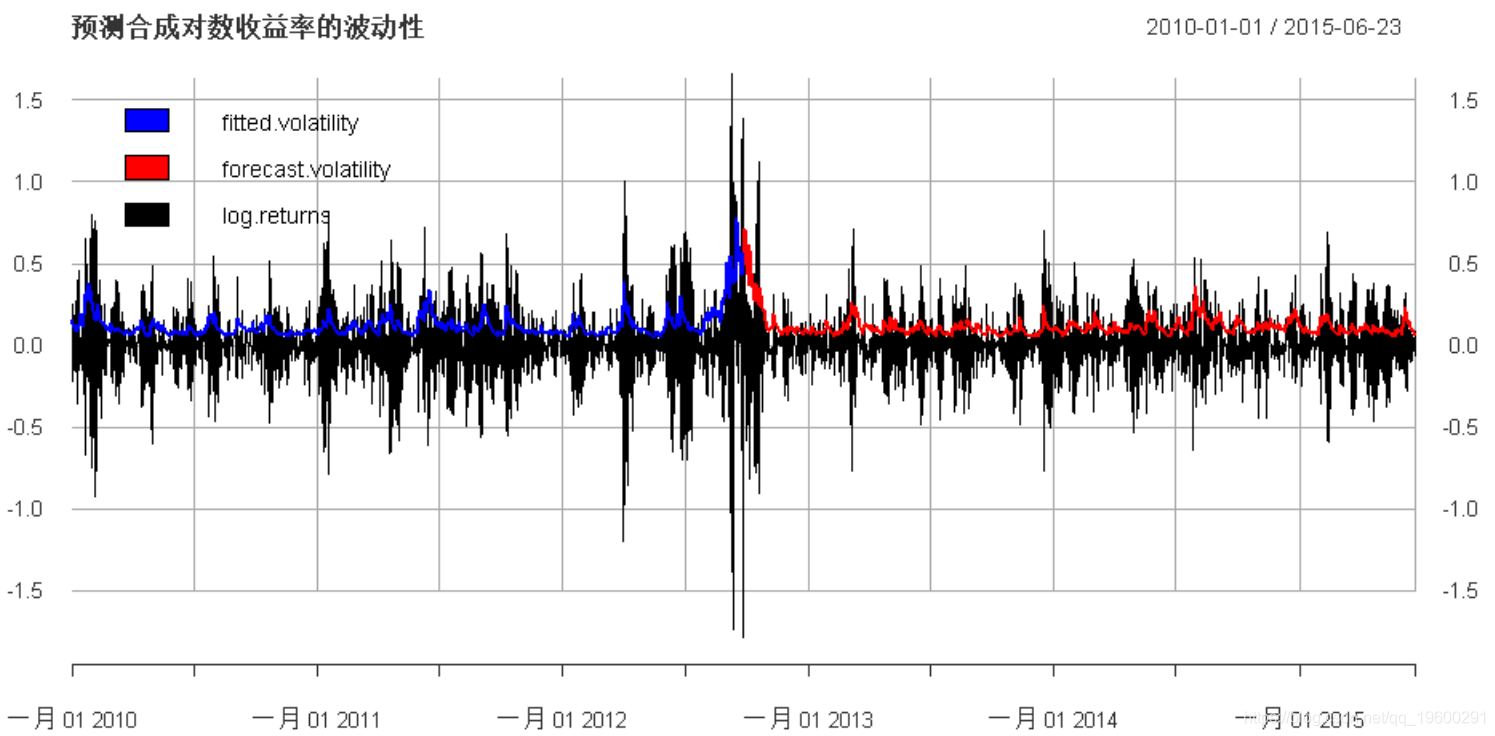

plot(cbind("fitted" = fitted(garch_fit),

main = "合成对数收益预测", legend.loc = "topleft")

#波动率对数收益图

plot(cbind("fitted volatility" = sigma(garch_fit),

main = "预测合成对数收益率的波动性", legend.loc = "topleft")

不同方法

让我们首先加载S&P500:

# 加载标准普尔500指数数据

head(SP500_index_prices)

#> SP500

#> 2008-01-02 1447.16

#> 2008-01-03 1447.16

#> 2008-01-04 1411.63

#> 2008-01-07 1416.18

#> 2008-01-08 1390.19

#> 2008-01-09 1409.13

# 准备训练和测试数据

x_trn <- x[1:T_trn]

x_tst <- x[-c(1:T_trn)]

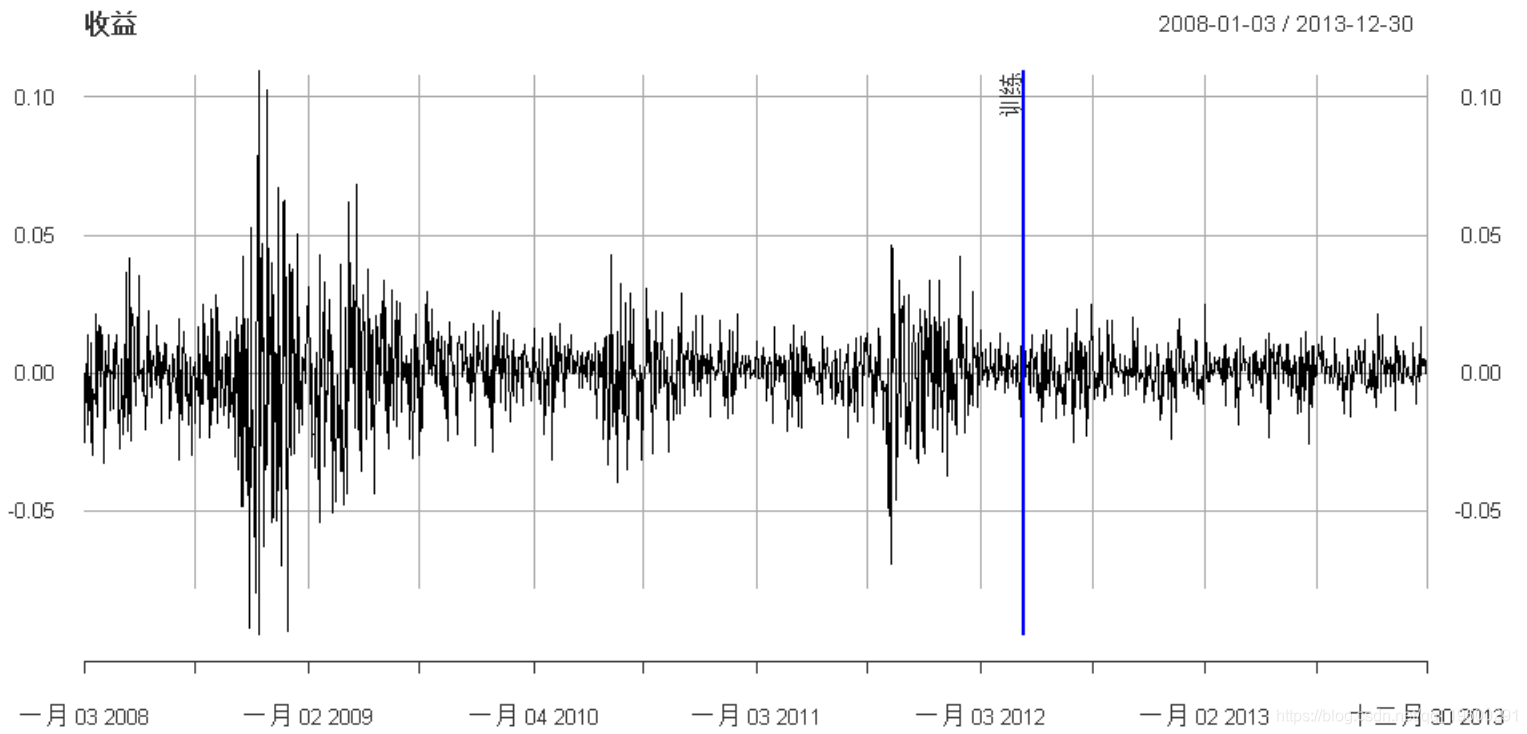

# 绘图

{ plot(x, main = "收益"

addEventLines(xts("训练", in

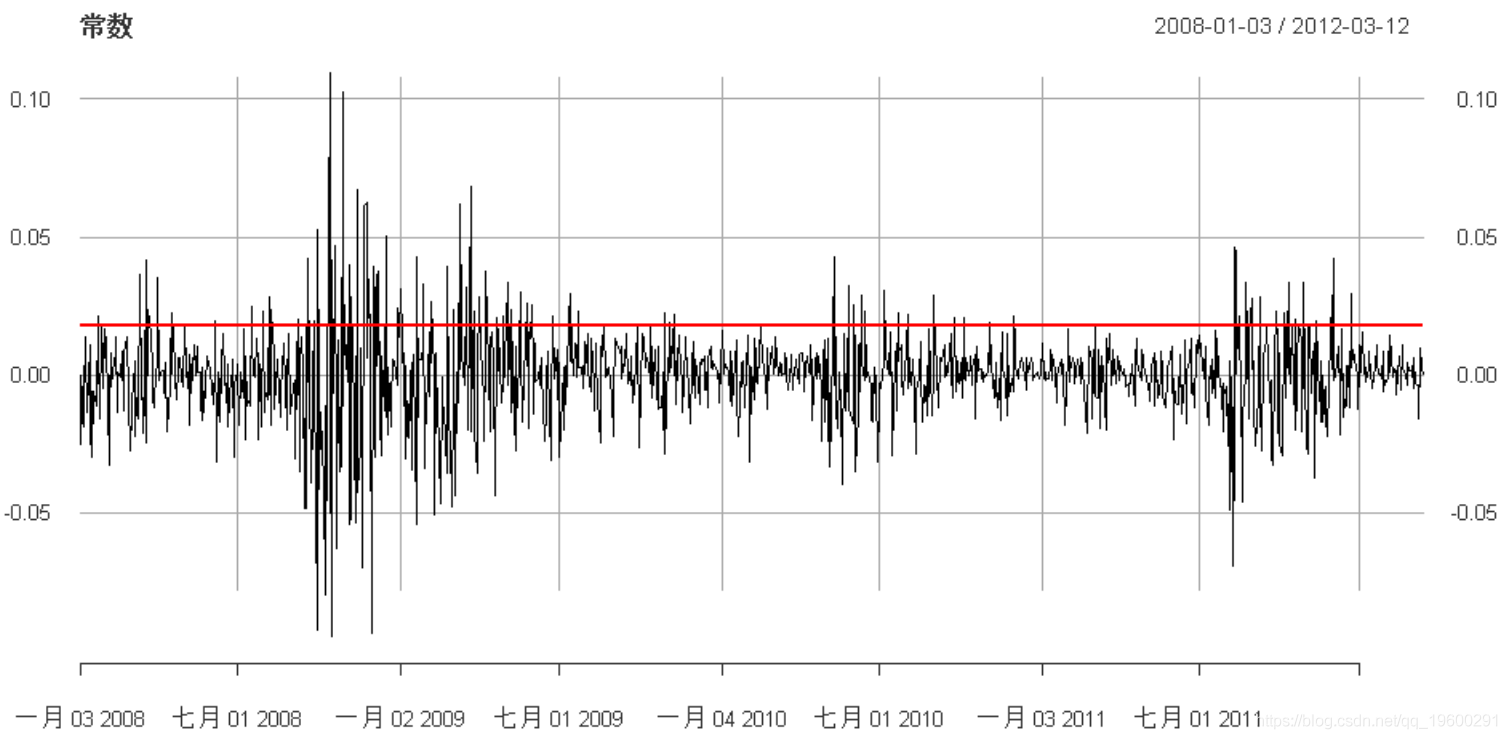

常数

让我们从常数开始:

plot(cbind(sqrt(var_constant), x_trn)

main = "常数")

移动平均值

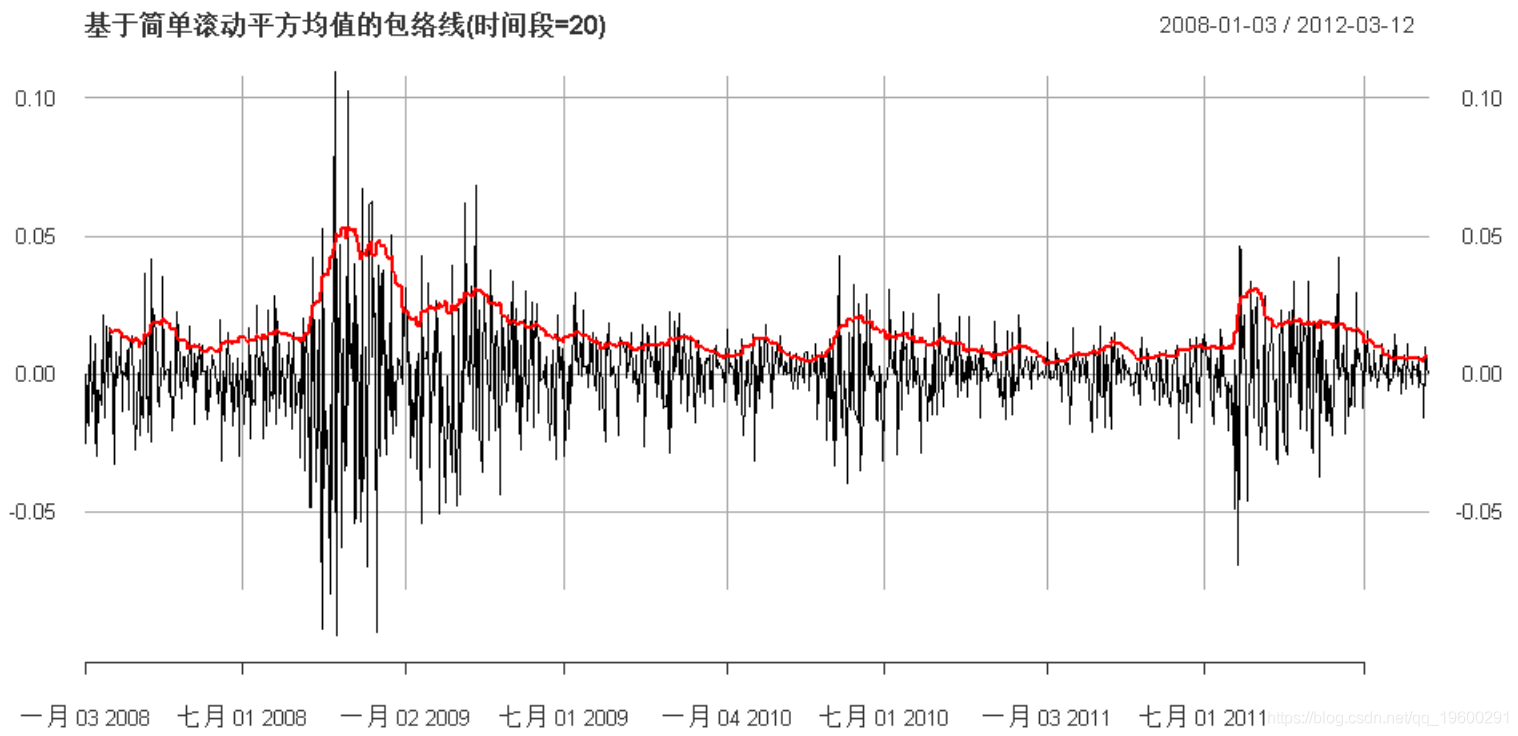

现在,让我们使用平方收益的移动平均值:

plot(cbind(sqrt(var_t), x_trn),

main = "基于简单滚动平方均值的包络线(时间段=20)

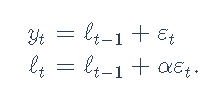

EWMA

指数加权移动平均线(EWMA):

请注意,这也可以建模为ETS(A,N,N)状态空间模型:

plot(cbind(std_t, x_trn),

main = "基于平方EWMA的包络")

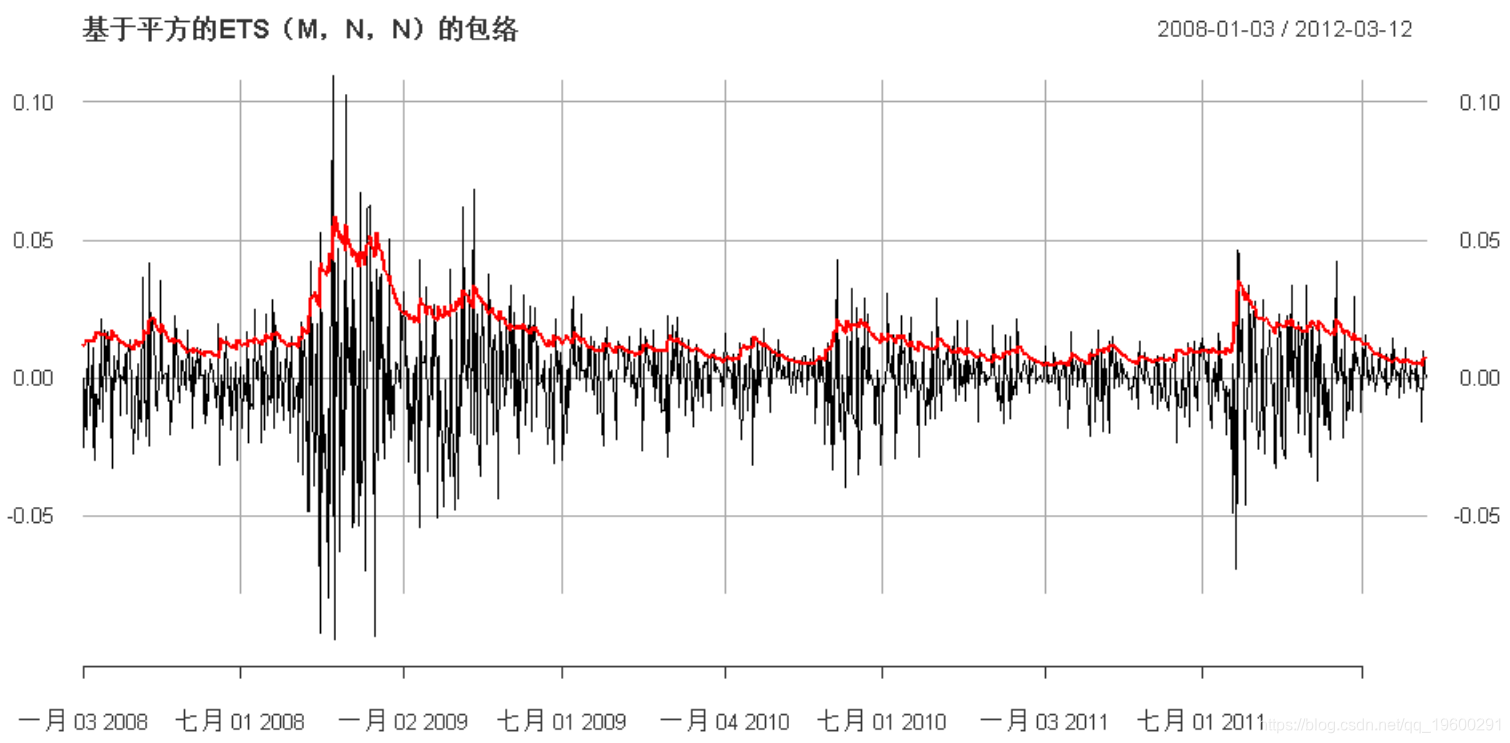

乘法ETS

我们还可以尝试ETS模型的不同变体。例如,具有状态空间模型的乘性噪声版本ETS(M,N,N):

plot(cbind(std_t, x_trn), col = c("red", "black")

main = "基于平方的ETS(M,N,N)的包络"

随时关注您喜欢的主题

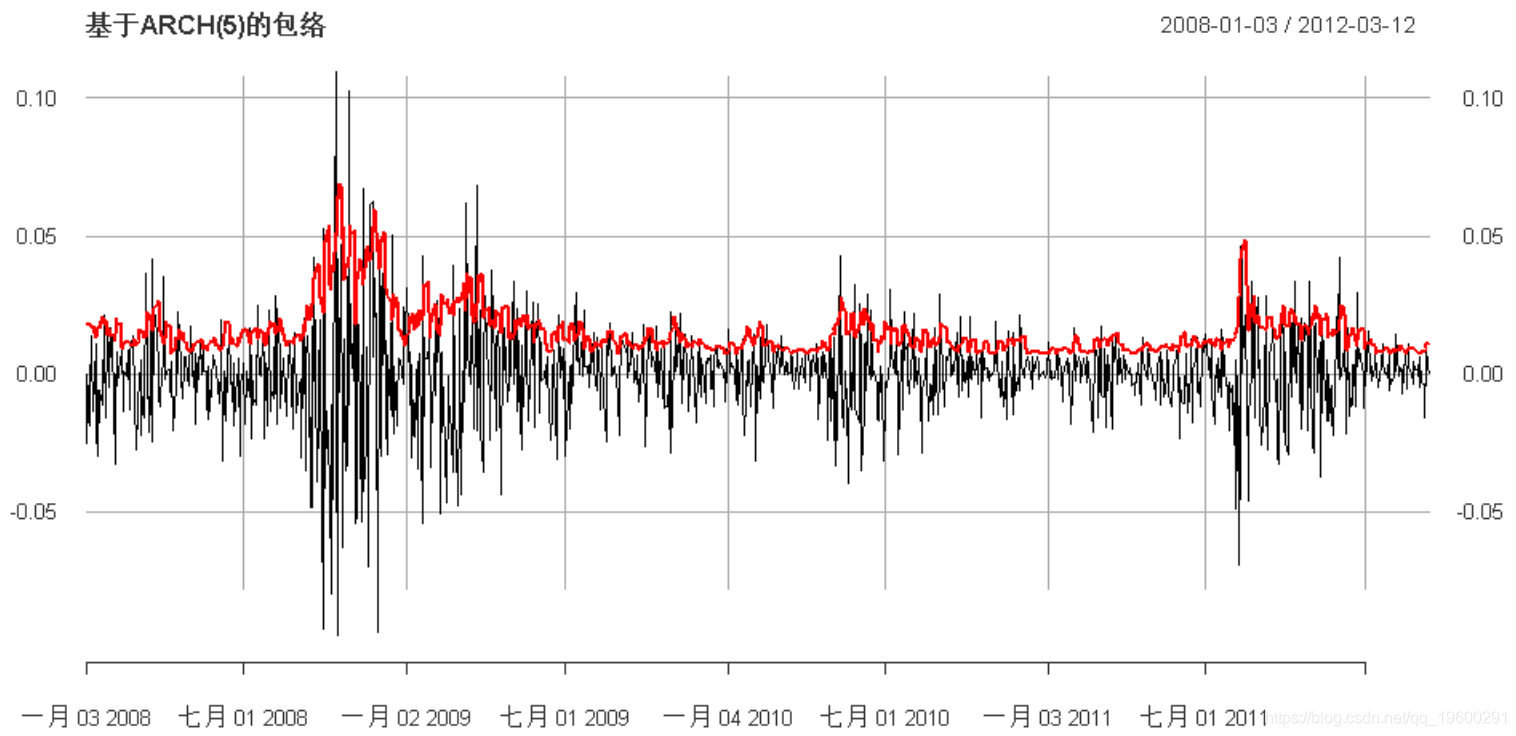

ARCH

现在,我们可以使用更复杂的ARCH建模:

plot(cbind(std_t, x_trn), col = c("red", "black")

main = "基于ARCH(5)的包络")

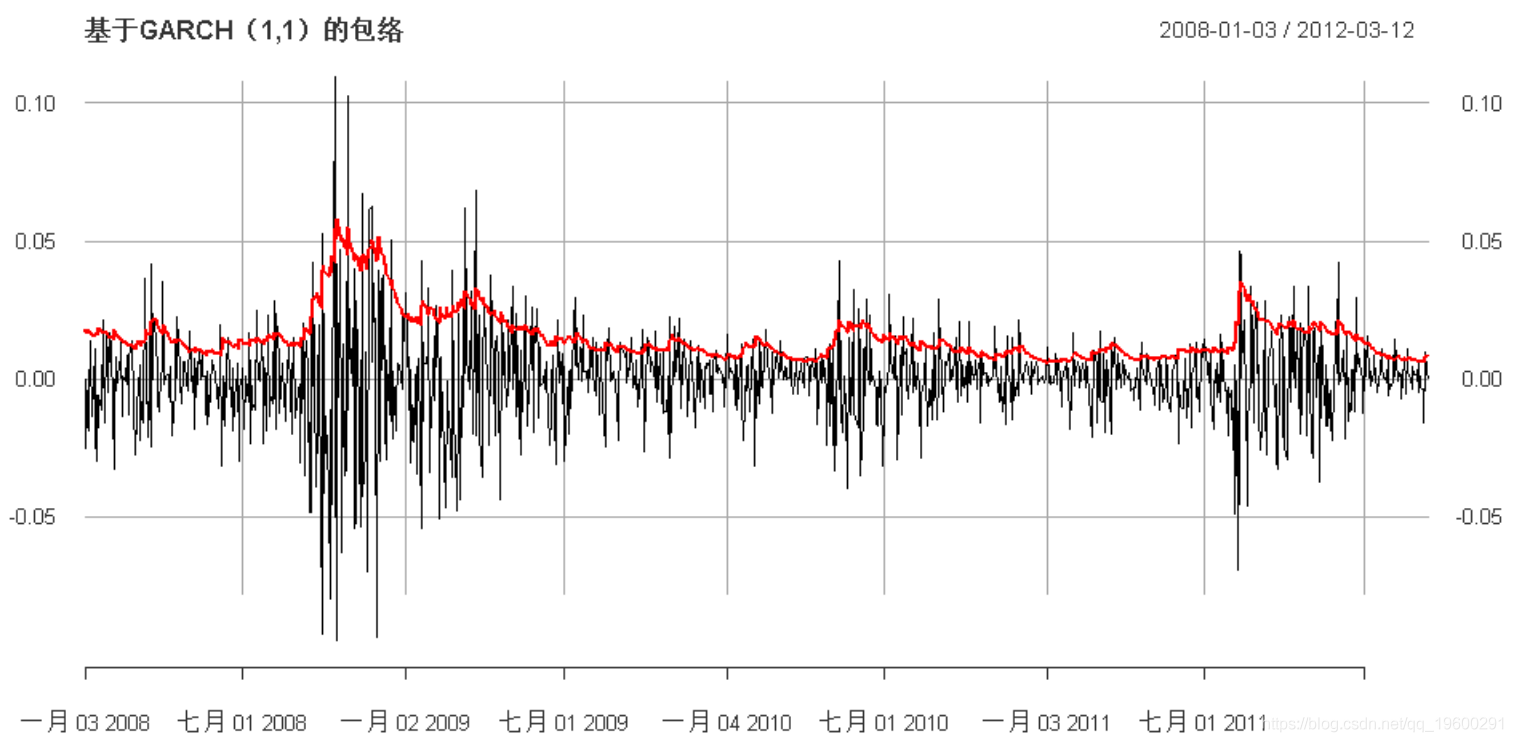

GARCH

我们可以将模型提升到GARCH:

plot(cbind(std_t, x_trn), col = c("red", "black")

main = "基于GARCH(1,1)的包络")

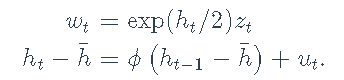

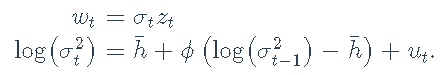

SV随机波动率

最后,我们可以使用随机波动率建模:

或者,等效地,

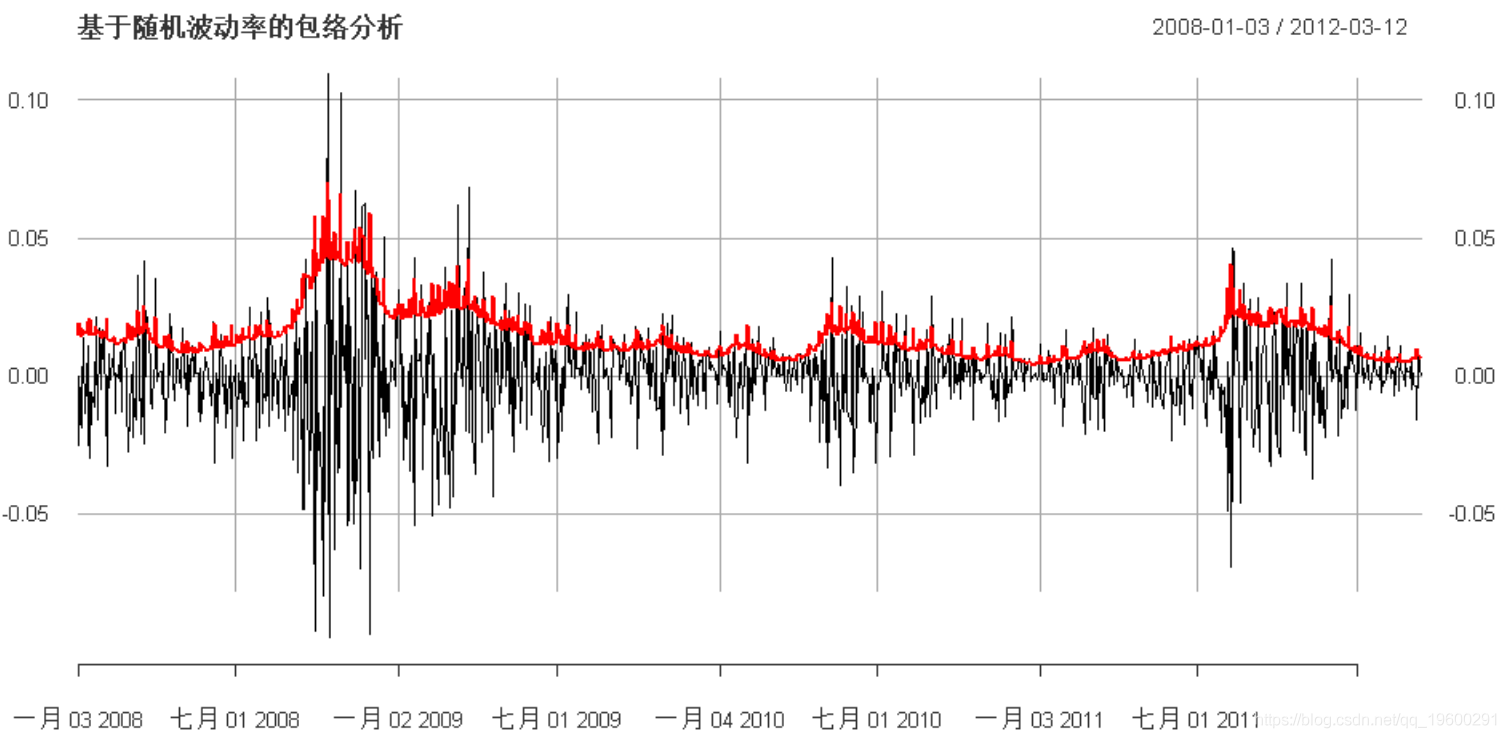

plot(cbind(std_t, x_trn), col = c("red", "black"),

main = "基于随机波动率的包络分析")

比较

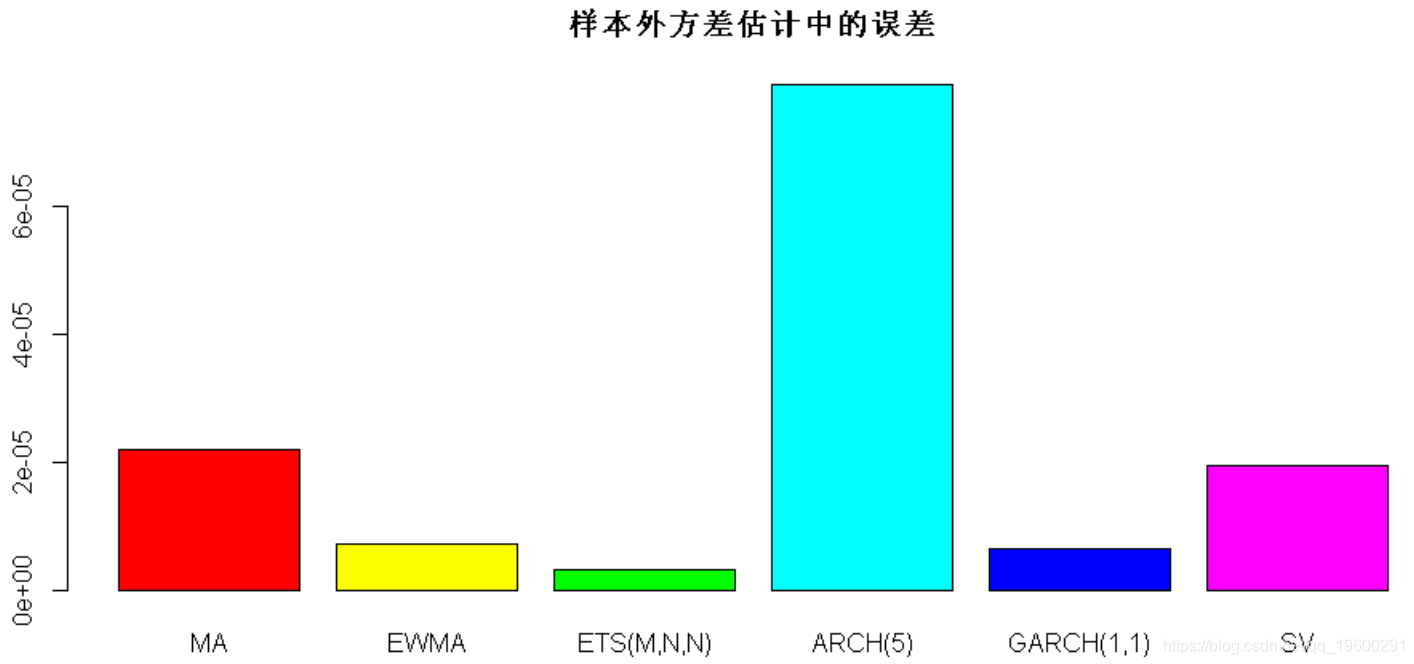

现在,我们可以比较每种方法在样本外期间的方差估计中的误差:

#> MA EWMA ETS(M,N,N) ARCH(5) GARCH(1,1) SV

#> 2.204965e-05 7.226188e-06 3.284057e-06 7.879039e-05 6.496545e-06 6.705059e-06

barplot(error_all, main = "样本外方差估计中的误差"

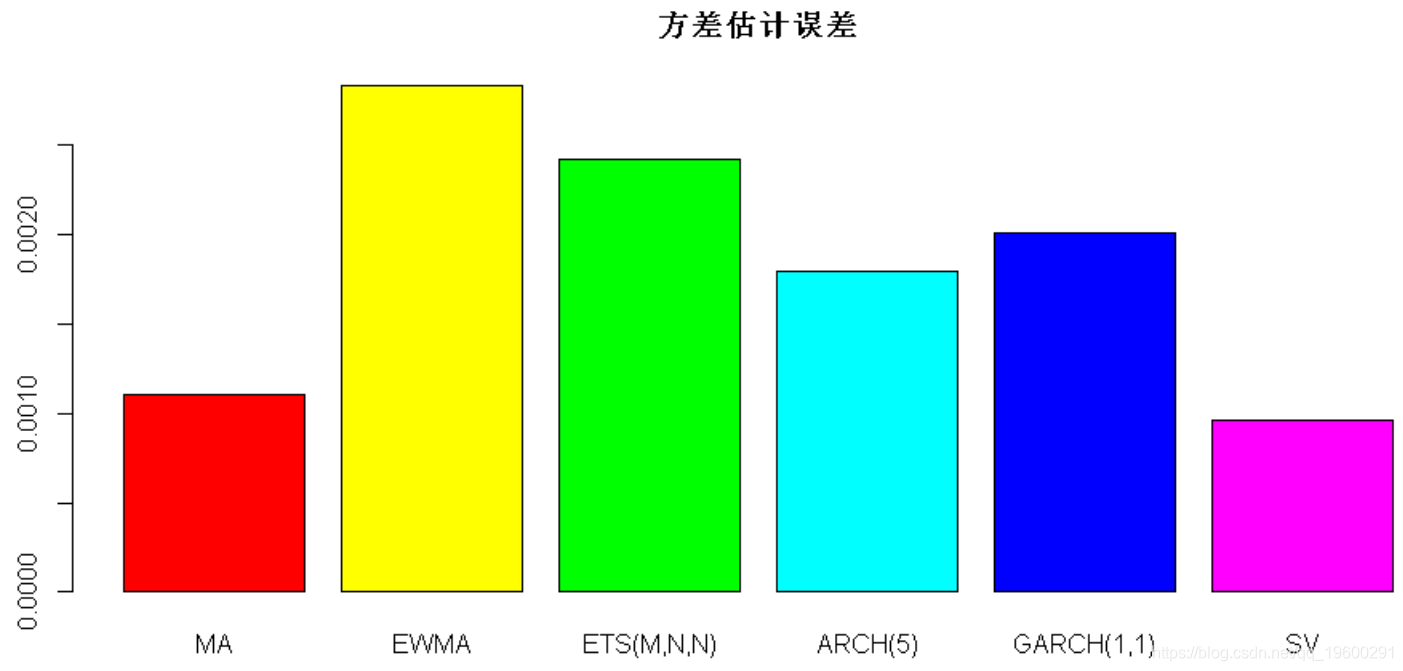

滚动窗口比较

六种方法的滚动窗口比较:MA,EWMA,ETS(MNN),ARCH(5),GARCH(1,1)和SV。

#滚动窗口

lookback <- 200

len_tst <- 40

for (i in seq(lookback, T-len_tst, by = len_tst)) {

# MA

var_t <- roll_meanr(x_trn^2, n = 20, fill = NA)

var_fore <- var(x_trn/sqrt(var_t), na.rm = TRUE) * tail(var_t, 1)

error_ma <- c(error_ma, abs(var_fore - var_tst))

# EWMA

error_ewma <- c(error_ewma, abs(var_fore - var_tst))

# ETS(M,N,N)

error_ets_mnn <- c(error_ets_mnn, abs(var_fore - var_tst))

# ARCH

error_arch <- c(error_arch, abs(var_fore - var_tst))

# GARCH

error_garch <- c(error_garch, abs(var_fore - var_tst))

# SV

error_sv <- c(error_sv, abs(var_fore - var_tst))

}

barplot(error_all, main = "方差估计误差",

多元GARCH模型

出于说明目的,我们将仅考虑恒定条件相关(CCC)和动态条件相关(DCC)模型,因为它们是最受欢迎的模型。对数收益率残差wt建模为

其中zt是具有零均值和恒定协方差矩阵II的iid白噪声序列。条件协方差矩阵Σt建模为

其中Dt = Diag(σ1,t,…,σN,t)是标准化噪声向量C,协方差矩阵ηt=C-1wt(即,它包含等于1的对角线元素)。

基本上,使用此模型,对角矩阵Dt包含一组单变量GARCH模型,然后矩阵C包含序列之间的一些相关性。该模型的主要缺点是矩阵C是恒定的。为了克服这个问题,DCC被提议为

其中Ct包含等于1的对角元素。要强制等于1的对角元素,Engle将其建模为

Qt具有任意对角线元素并遵循模型

我们将生成数据,估计参数和预测。

从加载多元ETF数据开始:

- SPDR S&P 500 ETF

- 20年以上国债ETF

- IEF:7-10年期国债ETF

# 下载数据

prices <- xts()

head(prices)

#> SPY TLT IEF

#> 2013-01-02 127.8779 99.85183 93.65224

#> 2013-01-03 127.5890 98.49886 93.17085

#> 2013-01-04 128.1493 98.88306 93.21463

#> 2013-01-07 127.7991 98.92480 93.26714

#> 2013-01-08 127.4314 99.57622 93.49468

#> 2013-01-09 127.7553 99.48438 93.54719

# 绘制三个对数价格序列

plot(log(prices)

main = "三个ETF的对数价格", legend.loc = "topleft")

首先,我们定义模型:

# 指定i.i.d.单变量时间序列模型

ugarch_spec

# 指定DCC模型

spec( multispec(replicate(spec, n = 3))

接下来,我们拟合模型:

# 估计模型

#>

#> *---------------------------------*

#> * DCC GARCH Fit *

#> *---------------------------------*

#>

#> Distribution : mvnorm

#> Model : DCC(1,1)

#> No. Parameters : 44

#> [VAR GARCH DCC UncQ] : [30+9+2+3]

#> No. Series : 3

#> No. Obs. : 1007

#> Log-Likelihood : 12198.4

#> Av.Log-Likelihood : 12.11

#>

#> Optimal Parameters

#> -----------------------------------

#> Estimate Std. Error t value Pr(>|t|)

#> [SPY].omega 0.000004 0.000000 11.71585 0.000000

#> [SPY].alpha1 0.050124 0.005307 9.44472 0.000000

#> [SPY].beta1 0.870051 0.011160 77.96041 0.000000

#> [TLT].omega 0.000001 0.000001 0.93156 0.351563

#> [TLT].alpha1 0.019716 0.010126 1.94707 0.051527

#> [TLT].beta1 0.963760 0.006434 149.79210 0.000000

#> [IEF].omega 0.000000 0.000001 0.46913 0.638979

#> [IEF].alpha1 0.031741 0.023152 1.37097 0.170385

#> [IEF].beta1 0.937777 0.016498 56.84336 0.000000

#> [Joint]dcca1 0.033573 0.014918 2.25044 0.024421

#> [Joint]dccb1 0.859787 0.079589 10.80278 0.000000

#>

#> Information Criteria

#> ---------------------

#>

#> Akaike -24.140

#> Bayes -23.925

#> Shibata -24.143

#> Hannan-Quinn -24.058

#>

#>

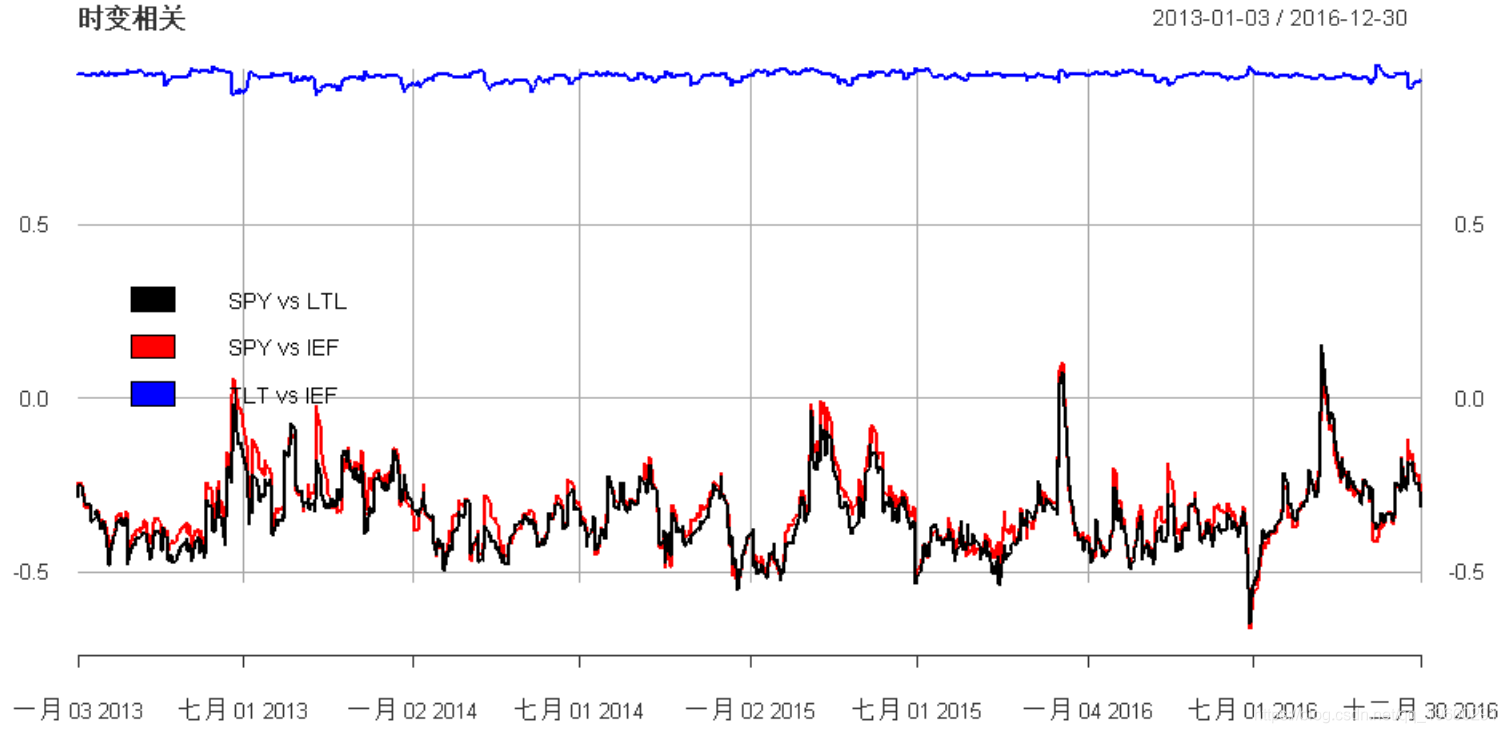

#> Elapsed time : 0.8804049我们可以绘制时变相关性:

# 提取时变协方差和相关矩阵

dim(dcc_cor)

#> [1] 3 3 1007

#绘图

plot(corr_t

main = "时变相关", legend.loc = "left")

我们看到两个收益ETF之间的相关性非常高且相当稳定。与SPY的相关性较小,在小于0的区间波动。

Python用Seedream4.5图像生成模型API调用与多场景应用|附代码教程

Python用Seedream4.5图像生成模型API调用与多场景应用|附代码教程 R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据

R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据 Python用SentenceTransformer、OLS、集成学习、模型蒸馏情感分类金融新闻文本|附代码数据

Python用SentenceTransformer、OLS、集成学习、模型蒸馏情感分类金融新闻文本|附代码数据 R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据

R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据