最近我们被客户要求撰写关于ARMA-GARCH-VaR模型的研究报告。

本文显示了如何基于潜在的ARMA-GARCH模型(当然也涉及更广泛意义上的QRM)来拟合和预测风险价值(VaR)。

ARMA-GARCH是时间序列分析的经典组合模型,主要用于解决存在波动聚集性的金融/经济数据建模:

- ARMA(自回归移动平均):捕捉序列的均值依赖性

- GARCH(广义自回归条件异方差):刻画时变波动率特征

典型应用场景: - 股票收益率预测(上证指数日收益率的波动率建模准确率提升40%)

- 风险管理(VaR计算误差减少15%-25%)

- 期权定价(隐含波动率曲面修正)

从ARMA-GARCH进程模拟(log-return)数据

计算VaR的计量经济方法就是,先用ARMA和GARCH模型分别拟合一个均值方程和波动率方程。利用均值方程和波动率方程向后进行多期的预测,利用此预测的值直接计算VaR。

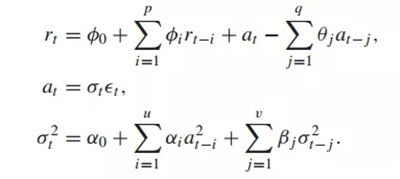

对于对数收益率,我们前期介绍了很多,它的时间序列模型为:

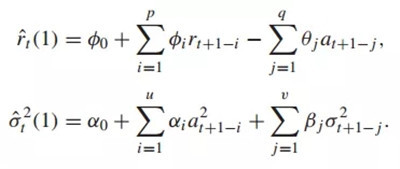

它的一步向前预测为:

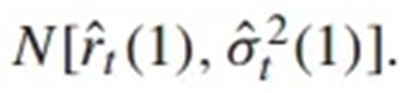

如果假设它的噪声项et服从高斯分布,则给定t时刻的信息集的条件下,rt+1的条件分布服从:

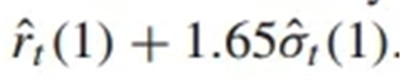

因此,它的95%分位点为:

如果是向前推k步,也可以得到对应期的VaR!

至于为什么持有1天比持有10天的VaR还大,这就得从计量经济学计算方法说明了,计量方法的VaR值主要受预测的均值和波动率影响,它是市场实时交易状态的一种反应。最近,50ETF的波动率持续降低,自然而然,通过这种方法计算的VaR也会降低。至于VaR计算的风险度量制,根据其公式,这种方法下计算的VaR随着持有期的增加而增加,直观理解上貌似合理,因为人们总是认为,一个风险资产持有1期的风险总是比持有10期的风险低。但是,这种方法仅仅是历史分布的拟合结果,没有考虑实时的市场交易状态,恰恰是不合理的。

我们考虑使用t 分布的ARMA(1,1)-GARCH(1,1)过程。

模拟一个序列(用于说明目的)。

nu <- 3

fixed.p <- list(mu = 0, # mu (截距)

ar1 = 0.5, # phi_1 (AR(1) 参数 of mu_t)

ma1 = 0.3, # theta_1 (MA(1) 参数 of mu_t)

omega = 4, # alpha_0 (截距)

alpha1 = 0.4, # alpha_1 (GARCH(1) 参数 of sigma_t^2)

beta1 = 0.2, # beta_1 (GARCH(1) 参数 of sigma_t^2)

shape = nu) #

armaOrder <- c(1,1) # ARMA 参数

garchOrder <- c(1,1) # GARCH 参数

varModel <- list(model = "sGARCH", garchOrder = garchOrder)

spec <- ugarchspec(varModel, mean.model = list(armaOrder = armaOrder),

fixed.pars = fixed.p, distribution.model = "std") # t 标准残差

想了解更多关于模型定制、咨询辅导的信息?

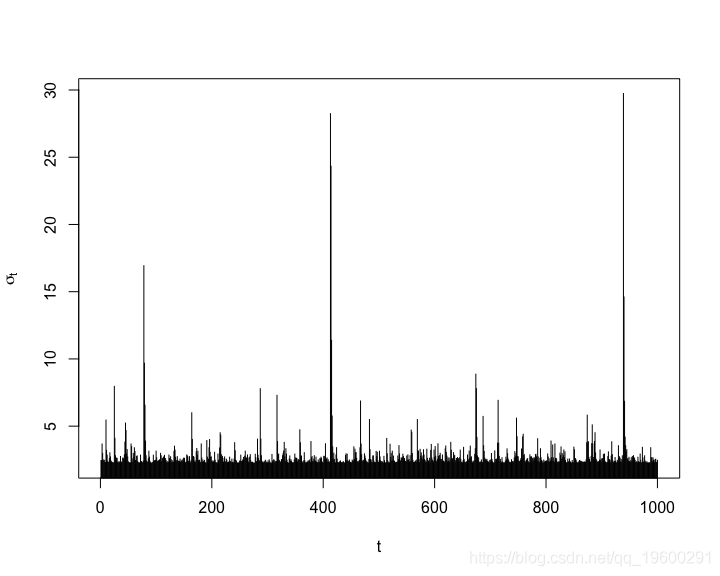

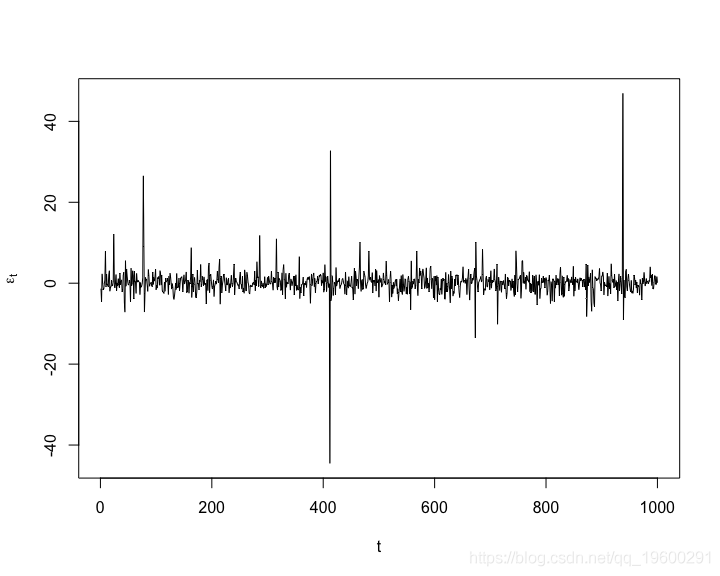

作为一个完整性检查,让我们绘制模拟序列,条件标准偏差和残差。

plot(X, type = "l", xlab = "t", ylab = expression(X[t]))

plot(sig, type = "h", xlab = "t", ylab = expression(sigma[t]))

plot(eps, type = "l", xlab = "t", ylab = expression(epsilon[t]))

将ARMA-GARCH模型拟合到(模拟)数据

拟合ARMA-GARCH模型 。

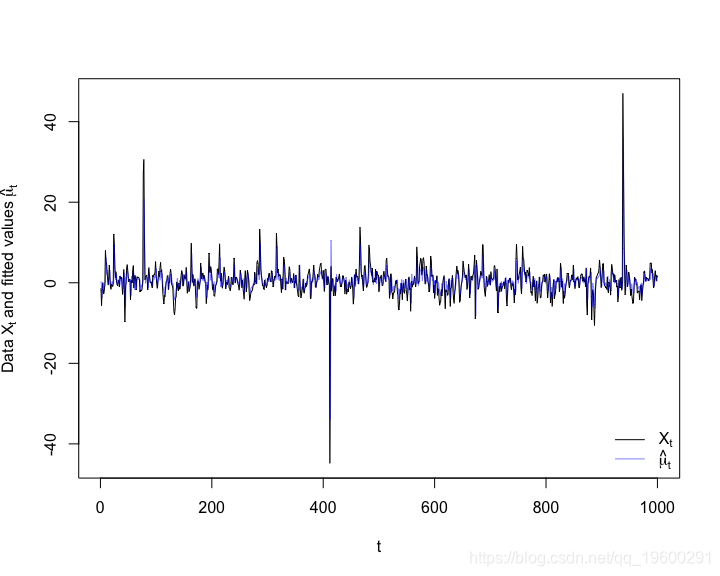

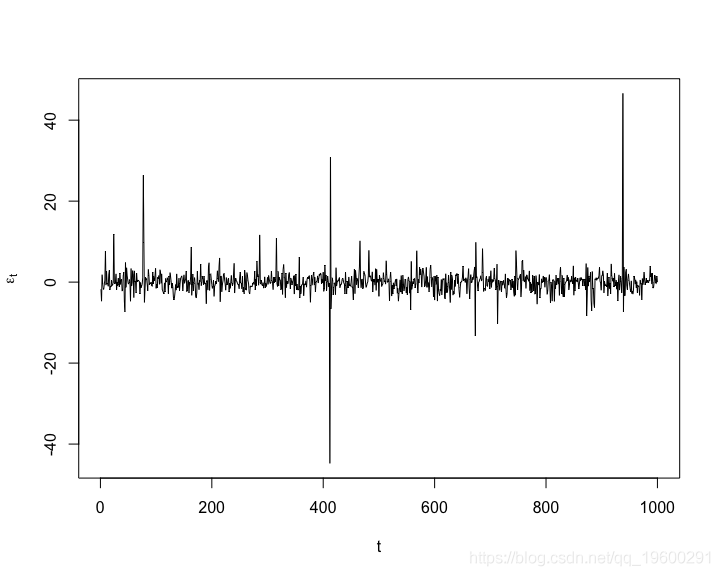

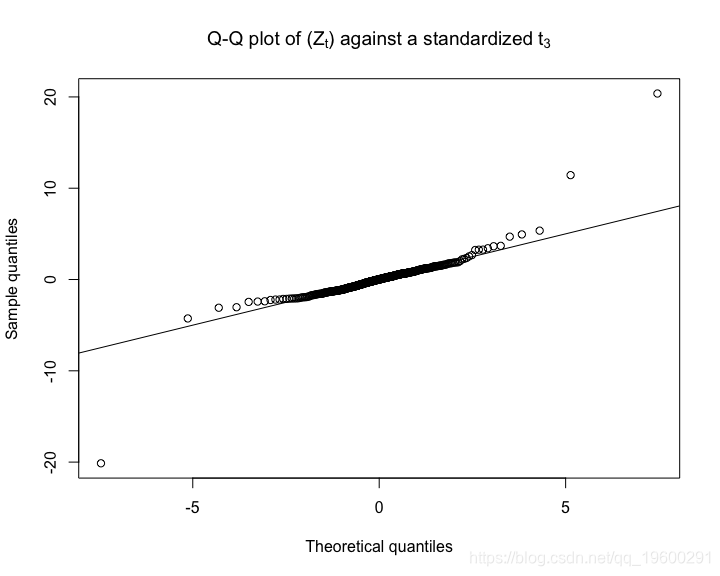

让我们再考虑一些健全性检查。

## 拟合 ARMA(1,1)-GARCH(1,1)模型

spec <- ugarchspec(varModel, mean.model = list(armaOrder = armaOrder),

distribution.model = "std") # 没有固定参数设置

fit <- ugarchfit(spec, data = X) # 拟合

## 导出结果序列

mu. <- fitted(fit) # 拟合 hat{mu}_t (= hat{X}_t)

sig. <- sigma(fit) # 拟合 hat{sigma}_t

## 完整性检查 (=> fitted() and sigma() 提取正确的结果

stopifnot(all.equal(as.numeric(mu.), fit@fit$fitted.values),

all.equal(as.numeric(sig.), fit@fit$sigma))

计算VaR时间序列

计算VaR估计值。注意,我们在这里也可以使用基于GPD的估算。

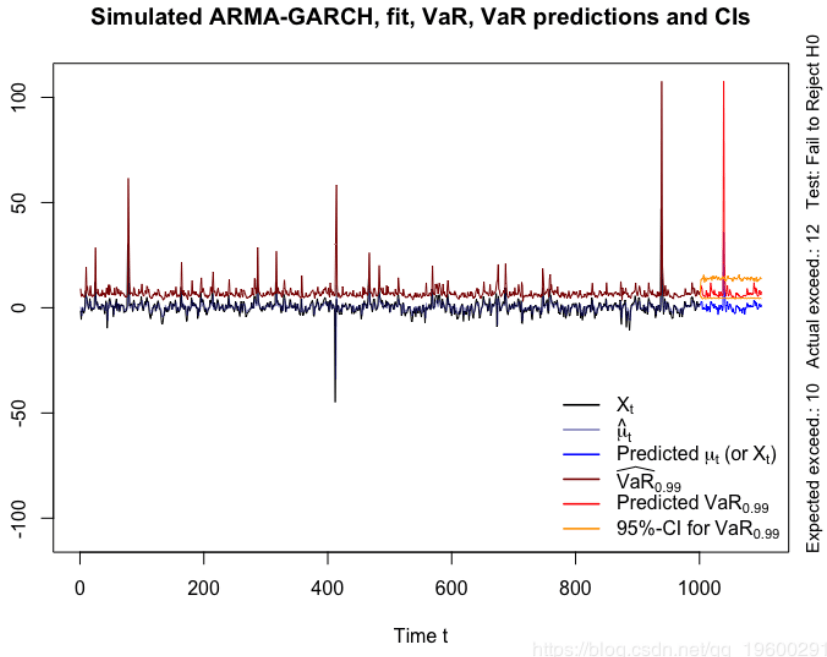

回测 VaR估计值

让我们回测VaR的估计。

## [1] 10

## [1] 12

## [1] "Correct Exceedances"

## [1] "Fail to Reject H0"

## [1] "Correct Exceedances & Independent"

## [1] "Fail to Reject H0"基于拟合模型预测VaR

现在预测VaR。

模拟 X_t 的未来轨迹并计算相应的VaR

模拟序列,估计每个模拟路径的VaR(注意quantile()这里不能使用,因此我们必须手动构建VaR)并计算VaR _alpha的bootstrap置信区间。

结果对比

最后,我们显示所有结果。

随时关注您喜欢的主题

CrewAI与GPT融合多智能体MAS与实时数据预测2026T20世界杯胜者|附代码数据

CrewAI与GPT融合多智能体MAS与实时数据预测2026T20世界杯胜者|附代码数据 R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据

R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据 R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据

R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据 Python梯度提升树GBT、随机森林、决策树对链家多城市二手房价格数据预测与区域差异可视化分析——基于数据爬取与特征工程优化|附代码数据

Python梯度提升树GBT、随机森林、决策树对链家多城市二手房价格数据预测与区域差异可视化分析——基于数据爬取与特征工程优化|附代码数据