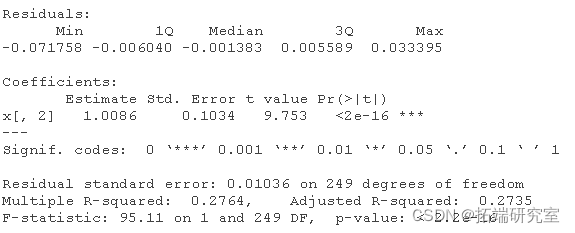

Beta 假设反映了一种工具对市场的风险。您可以通过各种方式估算此度量。

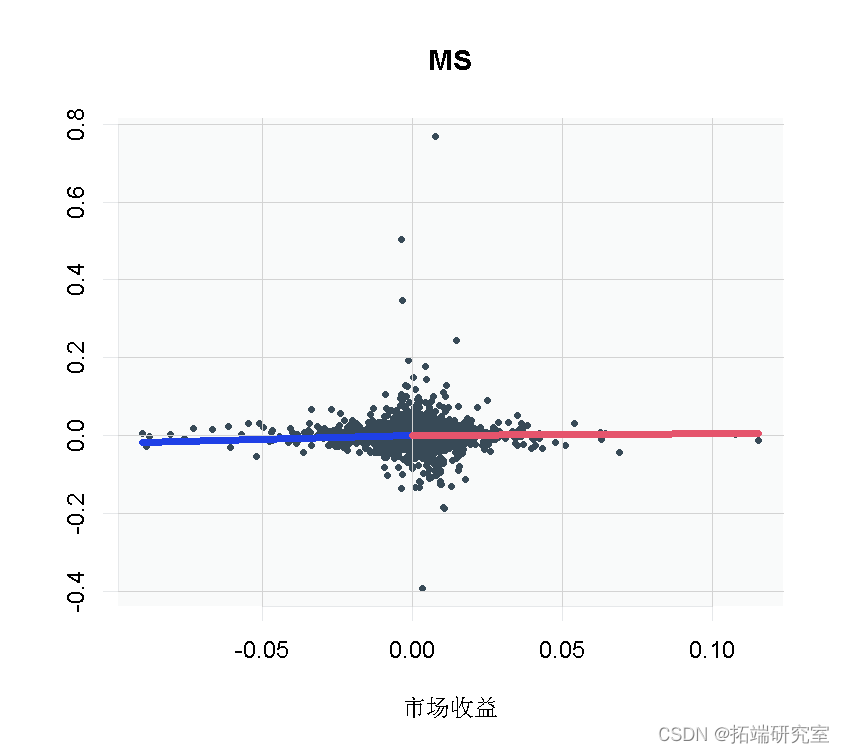

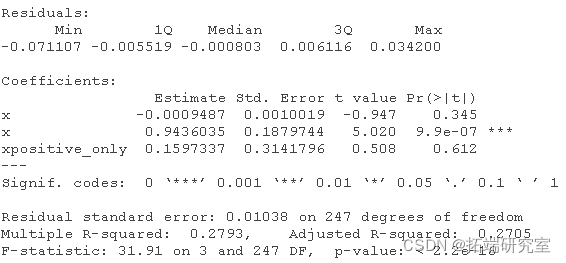

你可以收缩你的估计来稳定它。另一个方面是这种风险度量的非线性。

可下载资源

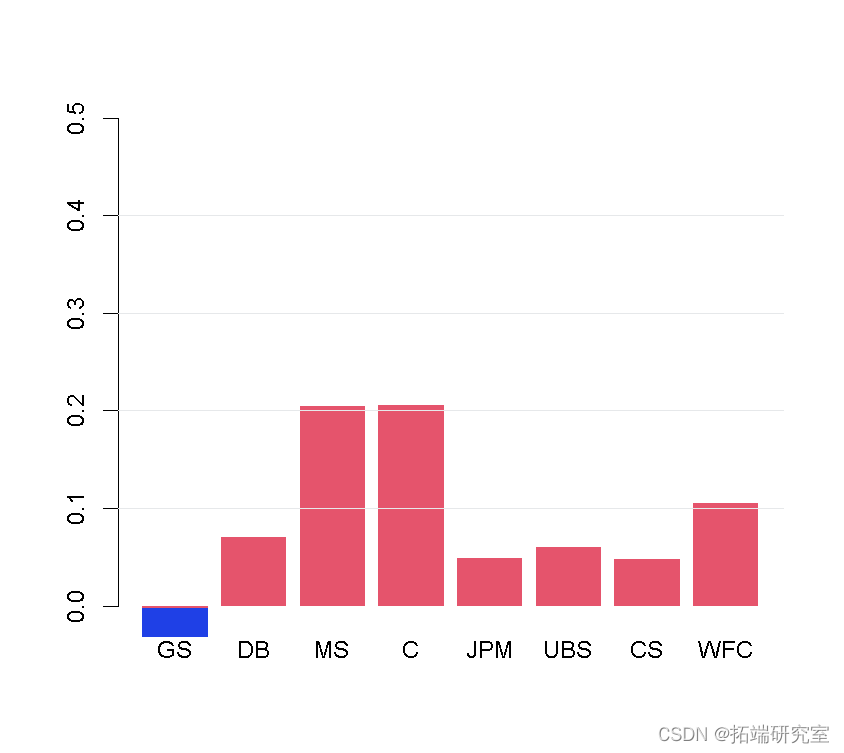

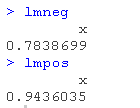

在红色和绿色的时间里,对市场的敏感性不相同。从结果中我们可以看到:

β系数是风险的估量或计量方法之一。用β估量风险叫β分析,这是用于统计上的回归分析。统计利用回归分析来观察二种(或更多)互有联系事物之间相互变动的关系,以便进行估计推算,回归分析所用的计算公式,以便进行估计推算。回归分析所用的计算公式可在统计教材中找到,在此省略。

在股票市场上,股票价格由于种种原因经常波动,令人难以捉摸,因而时常使投资者因价格涨落频繁而产生一种有损失利益的危险感。这就存在着股票投资的风险包括系统风险与非系统风险。系统风险对个别股票的影响程度,可由该股票价格变动的历史数据和市场价格的历史数据上计算分析得出。

β系数就是用来衡量个别股票受包括股市价格变动在内的整个经济环境影响程度的指标。测定其风险程度的具体算式为:

β=(某种股票证券的预期收益-该期收益中的非风险部分)/(整个市场股票证券组合的预期收益-该期收益中的非风险部分)

任何一个企业,在正常年景里,总可以获得一定的固定收入。与此相同,投资于股市上的某一股票,在一般情况下,也会获得一定收益,即该股票一定时期非风险部分。整个经济环境的变化,可由整个股市投资的平均收益来衡量。这样,股票投资的收益就可由股票收益中非风险部分、受整个股市影响的部分以及误差部分三者之和来加以表示。

当某种股票的风险情况与整个股票市场的风险相一致时,这种股票的β系统也就等于1。如果某种股票的β系数大于1或小于1,则说明该股票的风险程度高于或低于整个市场水平。从另一种角度说,如果计算出β的数值是1.0,这就是说,市场收益率上涨1%,这种股票的收益率也提高1%,该股票波动的程度与市场的一样。如果B=1.5,则是说,市场收益率上涨1%时,这种股票的收益率提高1.5%,反之,如果市场收益率下降1%,则该股票的收益率将降低1.5%,其波动比市场的要大0.5%。如果β的数值是0.5,则表示市场涨或跌1%时,该股票收益率只提高或降低1%的一半。由此可见,β的大小表示股票收益的波动性的大小,从而说明其风险的程度,β大的股票其风险大、β小的股票其风险小,如果β的数值超过1.5或以上,可以看作是高风险的股票。在国外,有些证券咨询股务公司把许多股票的β值都计算出来供投资者选购时参考。一般认为,β值小于1的股票,叫防守性的证券;β值大于1.0的股票,叫进攻型的股票。

应当了解,β不是全部风险,而是与市场有关的这一部分风险,虽然标准差和Beta都是估量风险的指标,但它们的性质是不同的。标准差是度量证券本身在各个不同时期收益变动的程度,其比较的基础是证券本身在不同时期的平均收益;β是度量某种证券(或一组证券)各年的收益相对于同一段时期内市场的平均波动程度,其比较标准是市场的波动程度。

plot('AMZN' main="AMZN接近于市场收益率的收益率",

xlab="市场收益率",pch=20, axes = F)

ng <- l1coef\[2\]-l1coef\[3\]

ps <- l1coef\[2\]

我们在这里看到的是,当市场下跌时,AMZN与市场的相关性更强,而当市场上涨时,相关性更弱。有相关的,也有相关的结构。谷歌-金融的β是相关的,它可以是在整个分布中是一样的。就像现在这样,你不希望有β值等于1,它是市场下跌时 beta=0.78 和市场上涨时和beta=0.94 的平均值。如果你是长线,反过来就很好,一个股票在绿色的时间段里反弹,在糟糕的日子里只缓慢下跌。

我尝试了其他一些金融股,看看这是否是典型的,这是正日(红色)和负日(蓝色)系数的条形图。

for (i in 1:l){

geSybols(symi\], from=tart, o=endut.asign = )

# 白天的平均价格

prv\[1:ltdt0,),i\]=avp

}

pol <- ifese(e\[,'SPY'\]>0,ret\['SP'\],0)

for (i in 1:(l-1)){ # 最后一个是市场,因此 l-1。

o\[i,\] <- noibe

}

# 颜色

col1

col2

barpot(co\[,1,add=T)

花旗是唯一一个在市场下跌过程中具有较强关联性的股票,大多数在整个分布过程中与市场具有相当稳定的关联性,在这方面,摩根士丹利是不错的,可以持有。

随时关注您喜欢的主题

我们看到与 AMZN 完全相反,在下跌的日子里比在上涨的日子里更陡峭。

自然地,看看使用这个标准构建的投资组合如何表现。

可下载资源

关于作者

Kaizong Ye是拓端研究室(TRL)的研究员。Kaizong Ye是拓端研究室(TRL)的研究员。在此对他对本文所作的贡献表示诚挚感谢,他在上海财经大学完成了统计学专业的硕士学位,专注人工智能领域。擅长Python.Matlab仿真、视觉处理、神经网络、数据分析。

本文借鉴了作者最近为《R语言数据分析挖掘必知必会 》课堂做的准备。

非常感谢您阅读本文,如需帮助请联系我们!

【视频】多元线性回归模型原理讲解与R语言电影票房数据实例

【视频】多元线性回归模型原理讲解与R语言电影票房数据实例 【视频】LSTM模型原理及其进行股票收盘价的时间序列预测讲解|附数据代码

【视频】LSTM模型原理及其进行股票收盘价的时间序列预测讲解|附数据代码 【视频】N-Gram、逻辑回归反欺诈模型文本分析招聘网站欺诈可视化|附数据代码

【视频】N-Gram、逻辑回归反欺诈模型文本分析招聘网站欺诈可视化|附数据代码 R语言Stan贝叶斯回归置信区间后验分布可视化模型检验

R语言Stan贝叶斯回归置信区间后验分布可视化模型检验