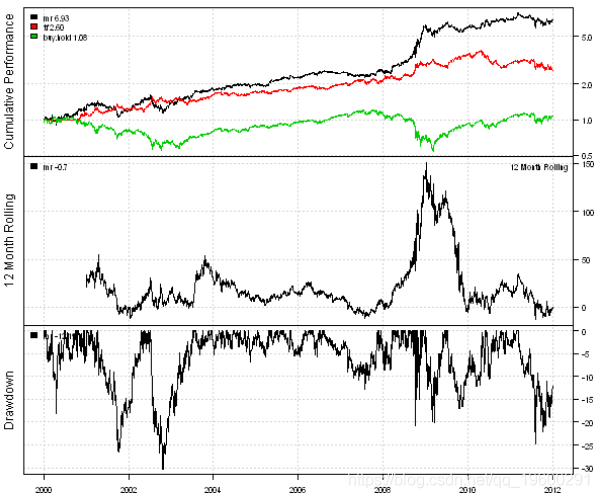

本文提出了一种算法,可以根据市场波动性在均值回归和趋势跟随策略之间进行切换。

研究了两种模型:一种使用历史波动率,另一种使用Garch(1,1)波动率预测。

可下载资源

均值回归策略使用RSI(2)建模:RSI(2)时为Long,否则为Short。趋势跟踪策略以SMA 50/200交叉建模:当SMA(50)> SMA(200)时为Long,否则为Short。

首先,组合期权交易波动率的方法

一类:高成本组合

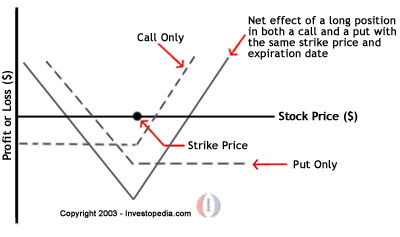

1. straddle

1call+1put with same strike price

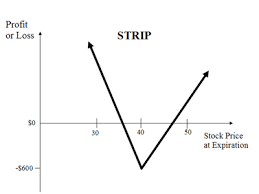

2. strip

2puts+1call same K

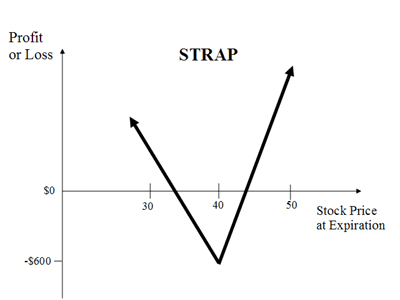

3. strap

Low cost:

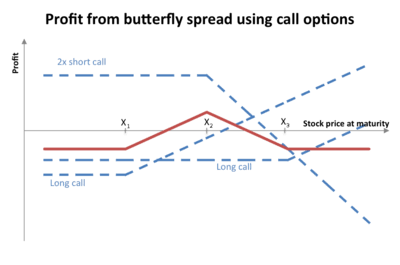

1. butterfly spread

1 K1 call+1K3 call-2middle calls

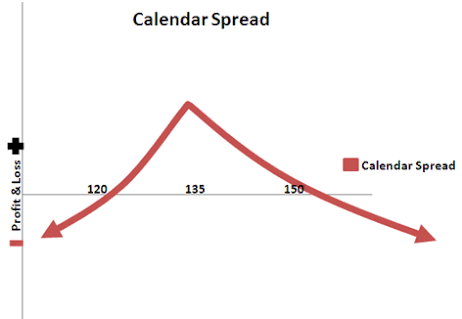

2.calendar spread

1T2 call – 1T1 call with same K

上面都是可以用来做多/做空波动率的组合期权策略,

然而,知道这些策略是不足以获利的。做多波动率和做多价格本质上都是投机,所以不存在哪个一定获利一说。其实仔细研究下以上策略你也会发现金融市场不变的定律:更好的profitability一定伴随着更高的cost,比如straddle的profit要比calendar要高,因为它的利润上限要比calendar 大。

以下代码从Yahoo Fiance加载历史价格,并比较买入和持有,均值回归和趋势跟踪策略的效果:

#*****************************************************************

# 加载历史数据

#******************************************************************

load.packages('quantmod')

tickers = 'SPY'

data <- new.env()

getSymbols(tickers, src = 'yahoo', from = '1970-01-01', env = data, auto.assign = T)

#*****************************************************************

# 代码策略

#******************************************************************

prices = d

# 购买并持有

data$weight[

# 均值回归(MR)策略

rsi2 = bt.apply.ma

# 趋势跟踪(TF)策略

sma.short = apply.matrix(prices, SMA, 50)

sma.long = apply.matrix(prices, SMA, 200)

data$weight[] = NA

#*****************************************************************

# 创建报告

#******************************************************************

plotb

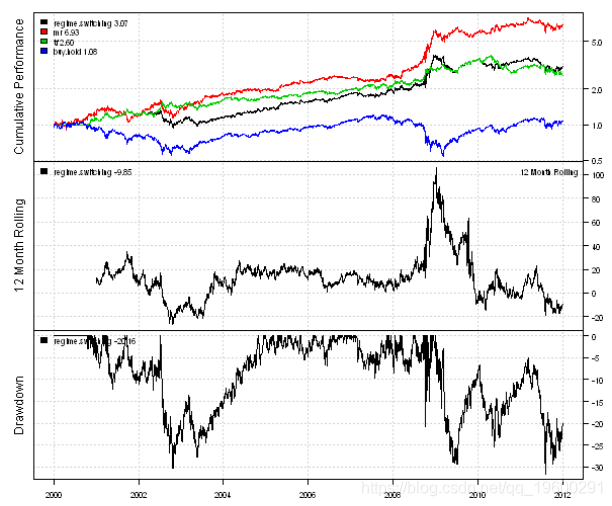

接下来,让我们创建一个基于历史市场波动性在均值回归和趋势跟随策略之间切换的策略。

#*****************************************************************

#根据历史市场波动情况进行区制转移

#使用252天的回溯期按百分比对当前波动率进行分类

#******************************************************************

# #区制转移历史

data$weight[] = NA

data$weight[] = iif(vol.rank > 0.5,

iif(rsi2 <

l=capital, trade.summary=T)

#*****************************************************************

#创建报告

#******************************************************************

report(regime, mr)

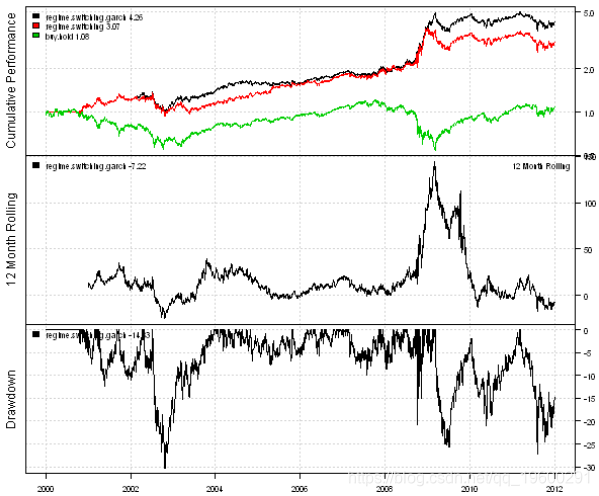

接下来,我们创建一个GARCH(1,1)波动率预测。

有一些R包可以适合GARCH模型。我将考虑tseries软件包中的garch函数和fGarch软件包中的garchFit函数。tseries软件包中的garch函数速度很快,但并不总能找到解决方案。fGarch软件包中的garchFit函数速度较慢,但收敛得更加一致。为了演示garch函数和garchFit函数之间的速度差异,我创建了一个简单的基准测试:

#*****************************************************************

# 基准化Garch算法

#******************************************************************

temp = garchSim(n=252)

test1 <- function() {

fit1=garch(temp, order = c(1, 1), control = garch.control(trace = F))

}

test2 <- function() {

fit2=garchFit(~ garch(1,1), data = temp, include.mean=FALSE, trace=F)

}

benchmark(

test1(),

test2(),

columns=

)garchFit函数平均比garch函数慢6倍。因此,要预测波动率,我将尝试在找到解决方案时使用garch函数,否则将尝试使用garchFit函数。

#*****************************************************************

#使用Garch预测波动率

#来自tseries的garch速度很快,但是并不能始终收敛

#fGarch的garchFit速度较慢,但收敛一致

#******************************************************************

load.packages('tseries,fGarch')

# Sigma[t]^2 = w + a* Sigma[t-1]^2 + b*r[t-1]^2

garch.predict.one.day <- function(fit, r1) {

hl = tail( fitted(fit)[,1] ,1)

# 与预测相同( fit, n.ahead=1, doplot=F)[3]

garchFit.predict.one.day <- funct

garch.vol = NA * hist.vol

for( i in (252+1):nperiods

err ) FALSE, warning=function( warn ) FALSE )

if( !is.logical( fit

garch(1,1), data = temp, include.mean=FALSE, trace=F),

error=function( err ) FALSE, warning=function( warn ) FALSE )

if( !is.logical( 现在,让我们创建一个基于GARCH(1,1)波动率预测在均值回归和趋势跟踪策略之间切换的策略。

#*****************************************************************

# 使用Garch进行区制转移

#******************************************************************

vol.rank = percent.rank(SMA(percent.rank(garch.v

# 区制转移Garch

data$weight[] = NA

data$weight[] = iif(vol.rank > 0.5,

iif(rsi2 < 50, 1, -1),

iif(sma.short > sma.l

#*****************************************************************

#创建报告

#******************************************************************

report(regime.switching)

使用GARCH(1,1)波动率预测的转换策略要比使用历史波动率的策略稍好。

您可以采用多种不同的方法将预测合并到模型和交易策略中。R有非常丰富的软件包集,用于建模和预测时间序列。

可下载资源

关于作者

Kaizong Ye是拓端研究室(TRL)的研究员。在此对他对本文所作的贡献表示诚挚感谢,他在上海财经大学完成了统计学专业的硕士学位,专注人工智能领域。擅长Python.Matlab仿真、视觉处理、神经网络、数据分析。

本文借鉴了作者最近为《R语言数据分析挖掘必知必会 》课堂做的准备。

非常感谢您阅读本文,如需帮助请联系我们!

R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据

R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据 R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据

R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据 Python、SPSS单指数、FF三因子模型、决策树分析沪深300指数、申万风格指数、10年期国债收益率、300ETF期权波动率指数数据优化金融期货市场预测|附代码数据

Python、SPSS单指数、FF三因子模型、决策树分析沪深300指数、申万风格指数、10年期国债收益率、300ETF期权波动率指数数据优化金融期货市场预测|附代码数据 赢战2025电商新趋势下的增长策略报告:平台格局、跨境趋势、大促消费|附600+份报告PDF、数据、可视化模板汇总下载

赢战2025电商新趋势下的增长策略报告:平台格局、跨境趋势、大促消费|附600+份报告PDF、数据、可视化模板汇总下载