现在,分位数回归已被确立为重要的计量经济学工具。

与均值回归(OLS)不同,目标不是给定x的均值,而是给定x的一些分位数。您可以使用它来查找具有良好上升潜力的股票。

您可能会认为这与股票的beta有关,但是beta与OLS相关,并且是对称的。

首先随机变量X的分布函数为:

则它的 分位数可定义为:

若将分布函数F(x)的逆定义为:

则

设有随机向量(X,Y),其中Y在给定X=x的情况下的条件累积分布函数为 ,则将该条件随机变量Y|X=x的

条件分位数定义为:

假定我们有样本序列 满足下列回归模型,即

假定误差项 为独立同分布的序列,且分布情况未知,这Y的

条件分位数

式中, 为分位回归领域的损失函数,有些地方也称之为检验函数。

为示性函数。不包含示性函数的损失函数为

损失函数同样可以用下面一个公式进行表示:

则我们希望 尽可能的小,最好等于0,则:

最优解为

用样本经验分布函数代替F(x)则

这些是分位数回归的一些基本思想,这仅仅只涉及到基本的分位数线性回归,还有较为复杂的核回归在随后的研究中再进行更新。

如果市场出现上涨,高beta股票将获得上行波动的收益,但对称地,当市场下跌时,您可能会遭受巨额亏损。

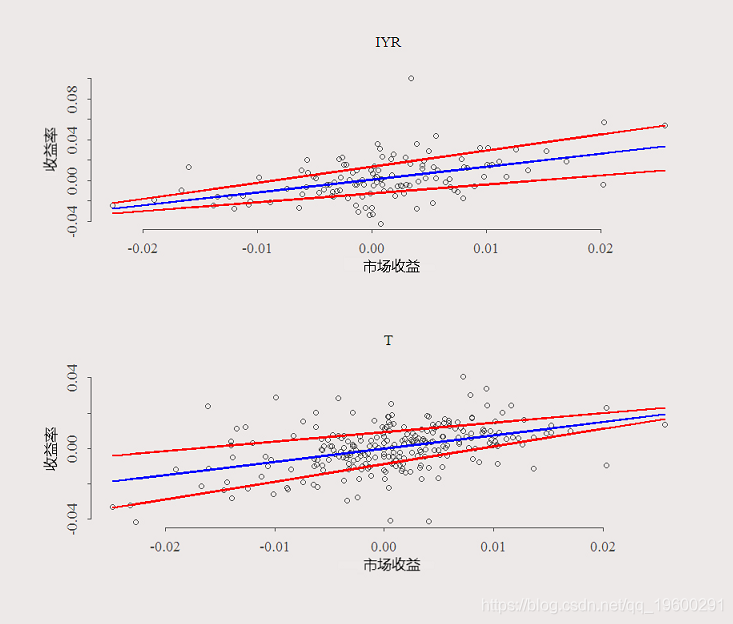

使用下图最好地理解分位数回归的用法:

绘制的是股票收益。蓝线是OLS拟合值,红线是分位数(80%和20%)拟合值。

在上部面板中,您可以看到,当市场上涨时(X轴上的正值很高),Y轴上的分散很大。当市场下跌时,相对的分散程度而言较大。在底部面板中,情况相反。当市场上涨时,您“非常了解”股票会发生什么,但是当市场处于下跌时,股票收益的不确定性就会降低。考虑到其他因素,您希望投资组合中包含高位股票。当市场上涨时,它们收益很好,但同时在下跌的过程中提供相对的确定性。

以下代码读取股票行情,并找到最佳比率,即:上行时分散度高,而下行时分散度低:

dat0 = getSymbols(sy[1], src="yahoo", from=start, to=end,

auto.assign = F, warnings = FALSE,symbol.lookup = F)

#查询最近365天:

dat <- gtint(sym = c(tickers,"SPY"),365)

# 将样品划分成两部分

ins <- n/2

# 在0.2和0.8之间查找斜率

Tau = c(.2,.8)

for (j in 1:(l-1)

for (i in 1:length(Tau)

qslope[i,j] = rq(dat$ret[2:ins,j~dat$ret[2:ins,l, tau = Tau[i])$coef[2]

# 确定哪些股票有用:

dat$ret <- dat$ret[,rat0<2 & rat0>(-2)]

## 画图

plot(dat$ret[1:ins,which.max(rat)]~dat$ret[1:ins,l]

plot(dat$ret[1:n,which.min(rat)]~dat$ret[1:n,l],

title(nam)我们使用样本的前半部分来选择我们要使用的股票。假设我们以最差的比率做空股票,并以最佳的比率做多股票。

dat$p <- dat$p[,rat0<2 & rat0>(-2)]

plot(dat$p[1:ins,l]/dat$p[1,l], ty = "l", ylim = c(.8,1.5),

plot(dat$p[ins:n,l]/dat$p[ins,l], ty = "l", ylim = c(.8,1.5), xlab = "样本外时期",)

从结果可以看到模型有较好的表现。

可下载资源

关于作者

Kaizong Ye是拓端研究室(TRL)的研究员。在此对他对本文所作的贡献表示诚挚感谢,他在上海财经大学完成了统计学专业的硕士学位,专注人工智能领域。擅长Python.Matlab仿真、视觉处理、神经网络、数据分析。

本文借鉴了作者最近为《R语言数据分析挖掘必知必会 》课堂做的准备。

非常感谢您阅读本文,如需帮助请联系我们!

llama的Qwen3.5大模型单GPU高效部署与股票筛选应用|附代码教程

llama的Qwen3.5大模型单GPU高效部署与股票筛选应用|附代码教程 R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据

R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据 Stata空间面板数据模型SAR、中介效应模型、分位数回归分析数字普惠金融指数与农村人均消费支出关系及区域异质性研究|附代码数据

Stata空间面板数据模型SAR、中介效应模型、分位数回归分析数字普惠金融指数与农村人均消费支出关系及区域异质性研究|附代码数据