定量战术资产配置策略(QATAA)模型是使用10个月的移动平均线作为过滤器。

如果在月末,资产的价格高于移动平均线,就留在市场中;否则就会离开市场。

10个月有什么特别之处;为什么10个月对所有资产和区制都是不变的。我提出了根据历史波动率来调整移动平均线回溯的想法。

移动平均线交叉外汇交易策略 — 是一种简单的交易系统,基于两个标准指标的交叉 —一条快的EMA(指数移动平均线)和一条慢的EMA。

特点

-

非常简单的跟随策略。

-

使用简单的指标。

-

设置止损容易。

-

移动平均线具有延迟性 —延迟可能达到10天。

-

市场清淡时无效。

策略设置

-

可用于任何货币对和时间框架。

-

往图表上添加一条指数移动平均线,时段设置为9,适用收盘价,设置为红色(可选) — 这是一条快的移动平均线(FMA)。

-

往图表上再添加一条指数移动平均线,时段设置为14,适用收盘价,设置为蓝色(可选) — 这是一条慢的移动平均线(SMA)。

进场条件

当FMA自下方与SMAj交叉时,进场做多。

当FMA自上方与SMA交叉时,进场做空。

离场条件

多头止损应设置在发生交叉前上一个蜡烛台的低位处。空头止损设置在交叉前上一个蜡烛台的高位处。

止盈应根据止损进行设置,不应低于止损。建议设置为止损的1.5倍或2倍。

如果在触及止损或止盈之前,发生再次交叉,关闭当前头寸。

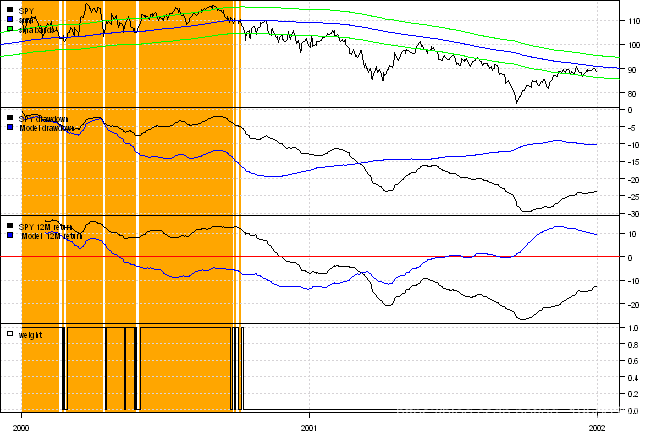

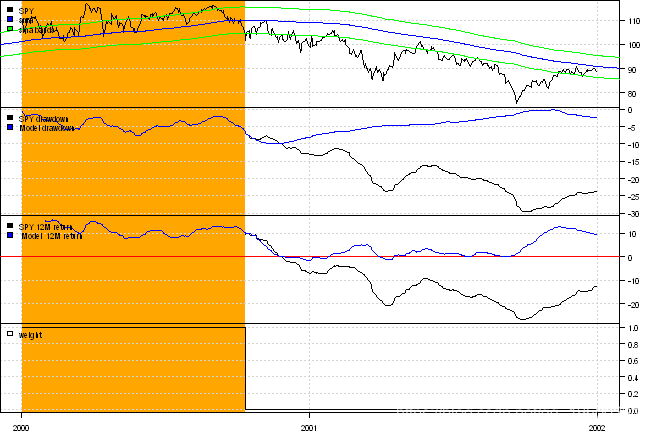

也就是说,在高波动时期,较短的移动平均线会让我们更快地离开市场,而在低波动时期,较长的移动平均线会让我们留在市场中。但是,这导致了更差的结果。

我花了一些时间分析基础的10个月移动平均线策略,看到了相当大的损失,简单的解决方法是在10个月移动平均线周围使用+/-5%的区间,以减少损失,增加收益。

下面我将展示这个概念是如何运作的。

#*****************************************************************

# 加载历史数据

#*****************************************************************

# 加载保存的代理原始数据

tickers = '

SPY

CASH = SHY + TB3Y

'

#*****************************************************************

# 用来显示信号的辅助函数

#*****************************************************************

signal = iif(model == 'base', prices > sma,

#基于信号创建一个模型

share(data, clean.signal=T, silent=T)

# 创建一个图来显示信号

plot(p\[dates\] ,type='l', plotX=F, x.highlight = highlight)

visuali('2000::2001')

延迟进场/退场的好处是交易量少,成交量小。

#*****************************************************************

# 设置

#*****************************************************************

models = list()

#*****************************************************************

# SPY

#******************************************************************

run(data)

#*****************************************************************

# SPY + 10个月过滤器

#******************************************************************

apply(prices, SMA, 10*22)

iif(prices > sma, 1, 0)

CASH = 1 - ifna( ifna(SPY), 0)

#*****************************************************************

# SPY+10个月+5/-5%过滤器

#******************************************************************

(cross(prices, sma * 1.05), (prices, sma * 0.95), 0, NA)我还包括了我对动态回测移动平均线的尝试,但在这种形式下,并不实用。

#*****************************************************************

# SPY + 基于波动率的动态过滤器

#******************************************************************

vol = matrix(ret, SD, n = 21)

if(vol.rank < 0.5, bt(prices, SMA, 10\*22),matrix(prices, SMA, 1\*22))

data$w

#*****************************************************************

# SPY+基于波动率的动态过滤器;多个级别

#******************************************************************

nbreaks = 5

sma.cash = sma * NA

for(i in 1:nbreaks) {

temp = data(matrix(prices, SMA, (nbreaks - i + 1)* 2 *22)

}

#*****************************************************************

# 报告

#*****************************************************************

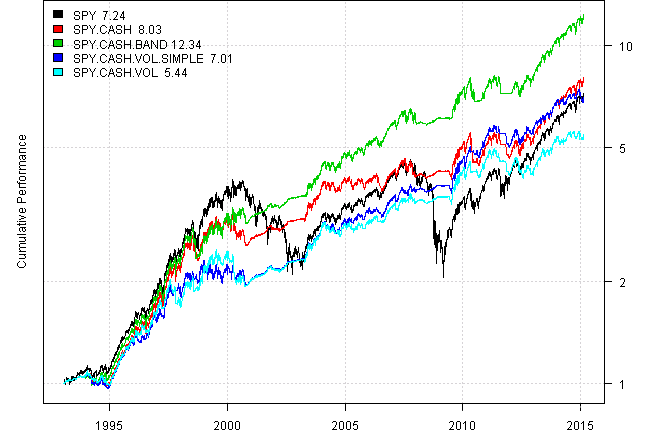

plot(models)随时关注您喜欢的主题

| SPY | SPY.CASH | SPY.CASH.BAND | SPY.CASH.VOL.SIMPLE | SPY.CASH.VOL | |

|---|---|---|---|---|---|

| Period | Jan1993 – Feb2015 | Jan1993 – Feb2015 | Jan1993 – Feb2015 | Jan1993 – Feb2015 | Jan1993 – Feb2015 |

| Cagr | 9.4 | 9.9 | 12.1 | 9.2 | 8 |

| DVR | 41.9 | 78.3 | 91.4 | 83.8 | 74 |

| Sharpe | 56.7 | 83.6 | 97.1 | 90.8 | 77.1 |

| R2 | 73.9 | 93.7 | 94.1 | 92.3 | 96 |

| Win.Percent | 100 | 41.1 | 100 | 45.7 | 43.3 |

| Avg.Trade | 623.7 | 1.9 | 27.6 | 0.7 | 0.7 |

| MaxDD | -55.2 | -20.1 | -19.1 | -15.9 | -22.3 |

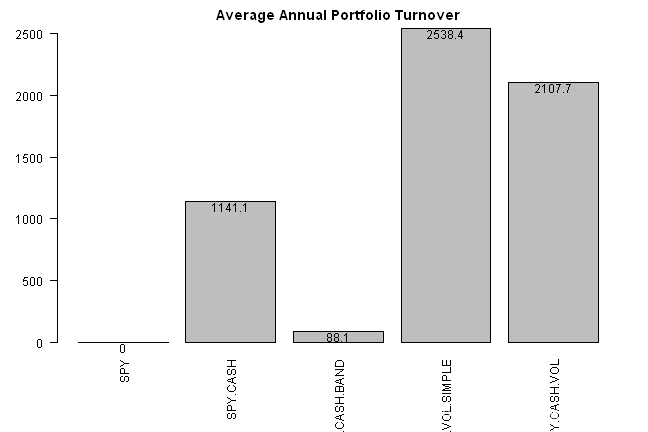

| Num.Trades | 1 | 146 | 12 | 302 | 254 |

barplot(turnover, data)

接下来,让我们把相同的带状策略应用于TAA模型。

#加载保存的代理原始数据

data <- new.env()

getSymbols(tickers, src = 'yahoo')

#*****************************************************************

# 设置

#*****************************************************************

universe = prices > 0

models = list()

#*****************************************************************

# 基准

#*****************************************************************

weight\[\] = NA

#*****************************************************************

#The \[战术性资产配置策略的量化方法(QATAA) Mebane T. Faber\](http://mebfaber.com/timing-model/)

#\[SSRN \](http://papers.ssrn.com/sol3/papers.cfm?abstract_id=962461)

#*****************************************************************

weight = iif(prices > sma, 20/100, 0)

run(data)

#*****************************************************************

# bands替代方案 移动平均

#*****************************************************************

signal = if(cross(prices, sma * 1.05), 1, iif(cross.dn(prices, sma * 0.95), 0, NA))

#*****************************************************************

# 报告

#*****************************************************************

#performance(models, T)

带状逻辑很容易实现,增加了收益。

| SP500 | EW | Model | Model.B | |

|---|---|---|---|---|

| Period | Jun1996 – Feb2015 | Jun1996 – Feb2015 | Jun1996 – Feb2015 | Jun1996 – Feb2015 |

| Cagr | 8.2 | 8.6 | 9.8 | 10.6 |

| DVR | 28.7 | 64 | 117.4 | 127.9 |

| Sharpe | 49.2 | 69.3 | 120.4 | 132.7 |

| R2 | 58.4 | 92.4 | 97.5 | 96.5 |

| Win.Percent | 100 | 59.9 | 64.4 | 64.6 |

| Avg.Trade | 335.7 | 0.1 | 0.2 | 0.2 |

| MaxDD | -55.2 | -47.5 | -17.1 | -13.1 |

| Num.Trades | 1 | 1113 | 930 | 887 |

layout(1)

barplot(sapply(models,turnover)可下载资源

关于作者

Kaizong Ye是拓端研究室(TRL)的研究员。在此对他对本文所作的贡献表示诚挚感谢,他在上海财经大学完成了统计学专业的硕士学位,专注人工智能领域。擅长Python.Matlab仿真、视觉处理、神经网络、数据分析。

本文借鉴了作者最近为《R语言数据分析挖掘必知必会 》课堂做的准备。

非常感谢您阅读本文,如需帮助请联系我们!

JupyterLab实现医疗推理数据集Llama4Scout的4-bit量化、LoRA低秩适配、SFT有监督微调|轻量化适配

JupyterLab实现医疗推理数据集Llama4Scout的4-bit量化、LoRA低秩适配、SFT有监督微调|轻量化适配 赢战2025电商新趋势下的增长策略报告:平台格局、跨境趋势、大促消费|附600+份报告PDF、数据、可视化模板汇总下载

赢战2025电商新趋势下的增长策略报告:平台格局、跨境趋势、大促消费|附600+份报告PDF、数据、可视化模板汇总下载 Python中国证券成分股波动率量化:ARIMA-随机森林预测、MPT投资组合优化、四维评价体系与动态仓位策略

Python中国证券成分股波动率量化:ARIMA-随机森林预测、MPT投资组合优化、四维评价体系与动态仓位策略 2025消费趋势及增长策略洞察报告400+份汇总解读|附PDF下载

2025消费趋势及增长策略洞察报告400+份汇总解读|附PDF下载