近年来,期权交易变得非常流行。 在这篇文章中,您将学习一种期权交易策略,可以用来以较低的价格购买自己喜欢的股票。期权是一种衍生工具。

衍生物被誉为20世纪后期的金融革命。衍生产品类型为远期,期货,掉期和期权。衍生工具是从另一项基础资产中获取价值的工具。对于股票期权,其价格取决于标的股票。

可下载资源

衍生物被誉为20世纪后期的金融革命。衍生产品类型为远期,期货,掉期和期权。衍生工具是从另一项基础资产中获取价值的工具。对于股票期权,其价格取决于标的股票。

原始BSM

原始的BSM形式包含五个独立变量。我认为只要理解其中两到三个主要变量就够了,剩下只是技术性处理。

其中

从数学上看BSM实在太不美观了,这样复杂的公式严重影响所谓的物理直观。虽然公式的得来有历史研究的源流,但我们在这里稍微整理一下公式可以更方便理解。下面将把BSM化简成三变量函数。

对数化处理

第一个动手的地方是 ,对数学敏感的同学,面对分式的对数,可以马上想到

这里关系到价格服从对数正态分布的假设,所以标的价对行权价的差写为对数形式。

既然是对数正态分布的假设,不妨将原生的价格全部对数处理,于是标的价成为 而行权价成为

,这样,BSM公式中的对数项成为:

BSM公式成为:

其中

无风险收益率的简化

真实的期权交易中,特别是在低融资成本的时代,大部分情况可以忽略无风险收益率的影响。我们可以在理解BSM模型的主体之后,将无风险收益率作为调整因子加入进来再考虑。

注意无风险收益率 出现的地方,均是和时间构成

或

的形式。首先,

一定是很小的,特别是在宽松的市场环境中;其次,大部分真实期权交易都是中短期的,于是

或

都近似于零。那么从数学上:

以及

我们只考虑极限情况,那么BSM化简为:

其中

概率项的对称化

现在主公式已经有了优美的数学对称形式,而两个概率项看上去还不够美观。注意到我们可以把两项改写为对称的形式:

到目前为止,波动率和时间已经成为密不可分的整体,定义波-时为:

我们可以把整个BSM集中在一个三变量函数中:

于是我们完成了BSM的纯数学意义上的简化,它是行权价、标的价和波时的三变量函数,是不是比原始形式简化了很多?下面讨论物理直观。

时间极限

注意到,期权价格的独立变量之一是 。波时作为整体影响到期权价格。这样解释了波动率和时间对期权价格的单调变化关系。是与距离到期日的时间之平方根

相关的,这直接解释了经典期权教科书中时间价值递减的非线性规律。时间价值随着时间递减,或者由于波动率下降而递减,本身可以反应为一个极限:

其中无穷的符号取决于价差 。分情况讨论。

当 ,在

接近到期日时:

由正态分布公式:

有 ,于是

这就是教科书中所定义的内在价值。

当 ,在

时:

又 ,于是

这种情况下没有内在价值。

当 ,在

时也没有内在价值。(从上面两种情况,即价差的两个方向求极限,都得到零。)

归纳一下,内在价值为:

教科书中时间价值可以定义为:

即期权价格减去内在价值的部分。现在看来,更准确的叫法应该是波时价值。由于内在价值与波时无关:

带入分布公式

价差变量

我们把三变量看涨期权公式 中的行权价

和波时

固定下来,考虑期权价受到价差

的影响。

期权交易中的希腊字母 代表对冲比率,它本质上是以下导数:

注意正态分布公式的导数为

于是令

有

得到

注意

当价差运动到深度实值时:

解释为在深度实值时,期权价格的增速等于标的价的增速,期权价格曲线的斜率渐进于1。

当价差运动到深度虚值时:

解释为在深度虚值时,期权价格曲线的斜率渐进于0。

当价差为零时为在价(ATM)期权:

我们将使用R进行分析。您应该已经安装了R和RStudio。我建议您安装Microsoft R Open,执行程序速度更快。Quantmod是提供技术分析的重要R包。

我们将使用R进行分析。您应该已经安装了R和RStudio。我建议您安装Microsoft R Open,执行程序速度更快。Quantmod是提供技术分析的重要R包。

Black Scholes股票期权定价公式

Black Scholes期权定价公式作了一些假设。首先是市场没有套利。这意味着不可能有价格差异。第二个假设是基础资产价格遵循布朗运动。第三个假设表明基础股票不支付任何股息。第四个假设是不涉及交易成本,并且可以以任何分数进行基础股票的买卖。最后一个假设是我们知道短期利率,并且该利率随时间是恒定的。现在,我们不需要详细讨论如何数学公式推导该公式。当我们知道用于计算股票期权价格的不同参数时,将使用R来计算股票期权价格。下面我们使用R来计算3个月到期的Apple AAPL股票看涨期权价格。苹果AAPL股票价格为130美元,股票期权合约行使价为140美元。

> library(fOptions)

Loading required package: timeDate

Loading required package: timeSeries

Loading required package: fBasics

> GBSOption(TypeFlag = "c", S = 130, X =140, Time = 1/4, r = 0.02,

+ sigma = 0.22, b = 0.02)

Title:

Black Scholes Option Valuation

Call:

GBSOption(TypeFlag = "c", S = 130, X = 140, Time = 1/4, r = 0.02,

b = 0.02, sigma = 0.22)

Parameters:

Value:

TypeFlag c

S 130

X 140

Time 0.25

r 0.02

b 0.02

sigma 0.22

Option Price:

2.382111

Description:

Sun May 07 18:12:25 2017首先我们加载fOptions库,c表示看涨期权.S是股票价格,即每股130美元。X是股票行使价,每股140美元。短期利率为2%。隐含波动率假设为22%。苹果股票的看涨期权价格为2.38美元。这就是它的工作方式。苹果目前的股价为每股130美元。我们购买看涨期权。我们认为苹果股票的价格将会上涨,因此我们购买了看涨期权为140美元的苹果股票3个月到期的看涨期权。如果价格超过140美元,我们可以每股140美元的价格购买AAPL股票。目前,苹果股票的交易价格为每股148美元。因此,您可以看到我们可以便宜地购买Apple股票。我们将以140美元的价格行使苹果股票看涨期权合约,然后以148美元的价格在市场上出售股票,从而实现每股8美元的利润。由于价格是2美元。每100股38股,我们获得了可观的利润。 假设我们的行使价为135美元。

Title:

Black Scholes Option Valuation

Call:

GBSOption(TypeFlag = "c", S = 130, X = 135, Time = 1/4, r = 0.02,

b = 0.02, sigma = 0.22)

Parameters:

Value:

TypeFlag c

S 130

X 135

Time 0.25

r 0.02

b 0.02

sigma 0.22

Option Price:

3.88815

Description:

Sun May 07 18:22:29 2017在这种情况下,股票期权的价格提高到了$ 3.88。现在,如上所述,我们不需要知道如何得出Black Scholes期权定价公式。我们只需要在公式中插入不同的参数,例如看涨/卖出期权,股票价格,执行价格,短期利率,隐含波动率等。现在的问题是我们没有任何方法可以计算隐含波动率。我们只是假设了隐含波动率公式。

我们还可以计算看跌期权的价格。使用R时也非常容易。以下是看跌期权价格的计算。我们在公式中将c更改为p。苹果股价为130美元。看跌期权的行使价为135美元。有效期为3个月。短期利率为2%。隐含波动率为22%。

> GBSOption(TypeFlag = "p", S = 130, X =135, Time = 1/4, r = 0.02, sigma

+ = 0.22, b = 0.02)@price

[1] 8.214834现在,如上所述,Black Scholes期权定价公式很大程度上取决于隐含波动率。隐含波动率是我们所不知道的。因此,实际上我们不能使用此Black Scholes股票期权价格公式。在大多数情况下,我们使用相反的公式。我们在公式中插入股票期权价格并计算隐含波动率。我们可以使用GARCH模型来计算波动率。

Cox-Ross-Rubinstein股票期权定价公式

Cox-Ross-Rubinstein公式也称为CRR公式,与Black Scholes股票期权定价公式不同。CRR公式中的基本假设是标的股票价格遵循离散的二项分布。这意味着股票价格在每个时期要么上升一定量,要么下降一定量。二叉树正在重组。这意味着在两个时期内,价格可以先涨后跌,或者在相同的最终价格下涨跌。以下是使用与Black Scholes公式相同的行使价,隐含波动率和短期利率来计算Apple股票期权价格。

>

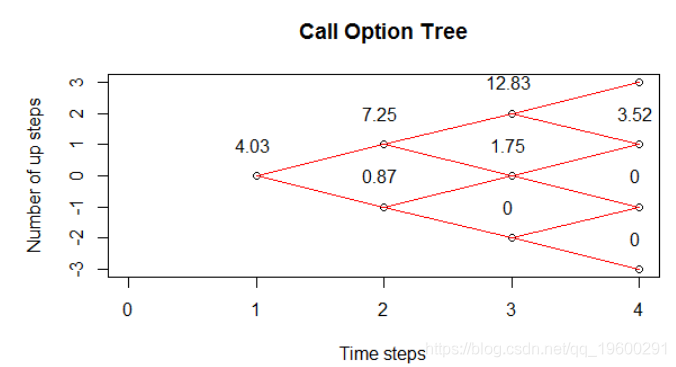

[1] 4.033903

>

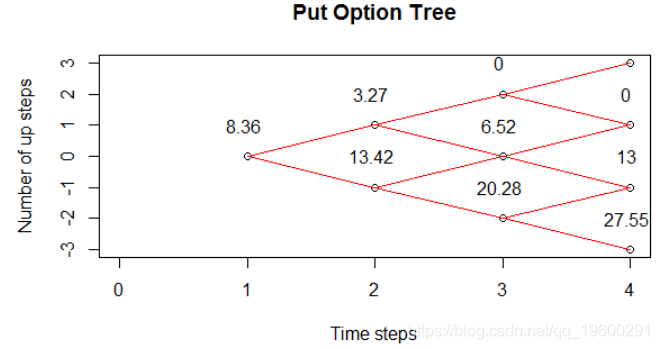

[1] 8.360588您可以看到使用Cox-Ross-Rubinstein公式的期权价格与Black Scholes公式相似但不相同,现在无需对CRR公式进行复杂的数学推导。我们还可以绘制上述看涨期权公式以及看跌期权公式二项式树3个周期。以下是看涨期权二项式树的代码。

通过将ce更改为pe,我们还可以绘制看跌期权二叉树。 以下是看涨期权二叉树图。

以下是看跌期权二叉树。

现在您看到了两个公式之间的期权价格差异。价格差异不大。Black Scholes计算的看涨期权价格为3.88美元,而Cox-Ross-Rubinstein公式计算的看涨期权价格为4.03美元。差别不是很大,但确实存在。这是由于两个公式的数学推导不同。在Black Scholes公式中,我们假设一个连续的随机公式,而在Cox-Ross-Rubinstein公式中,我们假设一个离散的二项式公式。W可以通过减少Cox-Ross-Rubinstein公式中的时间步长来减少价格差异。

如何计算期权?

希腊人衡量期权合约对不同市场因素的敏感性。例如,delta是对基础股票价格的敏感性。Gamma是对基础股票价格变化的敏感性。您可以将伽玛三角洲称为三角洲。Theta对时间敏感,而rho对无风险利率敏感。最后,vega是对隐含波动率的敏感度。用数学术语来说,所有希腊语都是偏导数,用于衡量某些参数的变化率。下面我们使用R计算 。

>

delta gamma vega theta rho

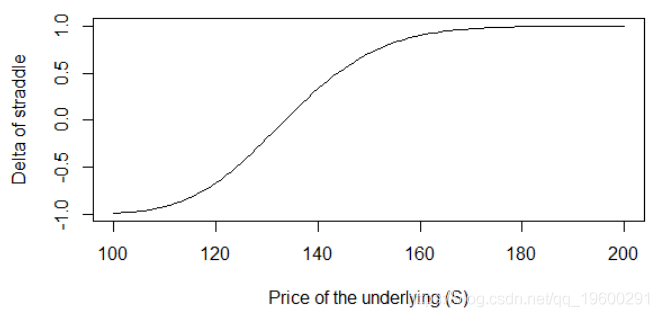

0.4041424 0.0270888 25.1790377 -12.0517840 12.1625922您可以看到R在计算时非常快。跨距交易是重要的期权交易策略。我们通过同时购买看跌期权和看涨期权来构造一个跨步。以下是跨度的增量计算。

> plot(100:200, rowSums(straddles), type='l',

+ xlab='Price of the underlying (S)', ylab = 'Delta of straddle')计量经济学是许多交易者都不知道的重要主题。 以下是使用苹果股票看跌期权和看涨期权的跨式期权构建的增量图。

可下载资源

关于作者

Kaizong Ye是拓端研究室(TRL)的研究员。在此对他对本文所作的贡献表示诚挚感谢,他在上海财经大学完成了统计学专业的硕士学位,专注人工智能领域。擅长Python.Matlab仿真、视觉处理、神经网络、数据分析。

本文借鉴了作者最近为《R语言数据分析挖掘必知必会 》课堂做的准备。

非常感谢您阅读本文,如需帮助请联系我们!

R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据

R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据 R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据

R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据 视频讲解|Stata和R语言自助法Bootstrap结合GARCH对sp500收益率数据分析

视频讲解|Stata和R语言自助法Bootstrap结合GARCH对sp500收益率数据分析 高维变量选择专题|R、Python用HOLP、Lasso、SCAD、PCR、ElasticNet实例合集分析企业财务、糖尿病、基因数据

高维变量选择专题|R、Python用HOLP、Lasso、SCAD、PCR、ElasticNet实例合集分析企业财务、糖尿病、基因数据