虽然期望债券不会出现负利率,但也不是完全看不到。在危机时期,政府债券甚至公司债券都可以以负收益率交易(例如雀巢)。

保证金购买是指投资者先从银行或经纪人处借得资金购买证券,而所购买的证券作为借入资金的抵押。

- 零息债券_是指以贴现方式发行,不附息票,而于到期日时按面值一次性支付本利的债券。

- 债券的票面价值 债券的票面价值又称面值,是债券票面标明的货币价值,是债券发行人承诺在债券到期日偿还给债券持有人的金额。

可下载资源

债券可以参考价格或收益率。例如,将支付100元的零息债券的价格可以是90元。但收益率将为(100−90)/90=11%,而不是10%。

利率期限结构是指不同到期时间的无风险零息 债券到期收益率与到期期限之间的函数关系,对应 的图形称为收益率曲线”,利率期限结构反映了投资 者对利率未来走向的预期,具有丰富的信息,是投资 决策的重要参考。中央银行通过公开市场操作影响 利率期限结构,熨平周期性因素和偶然因素带来的 期限结构扭曲,引导市场对未来形成正确预期。

利率期限结构模型分为静态模型和动态模型。静态 模型的研究重点在于用市场交易债券的到期收益率, 尽可能合理拟合整条收益率曲线,得出所有期限债 券的收益率。静态模型常采用样条函数构造收益率 曲线,在拟合不同形状收益率曲线时有足够的灵活 性。但样条函数模型得出的远端收益率常常为负值,并且模型参数过多。Nelson Siegel 采用拉盖 尔函数构造出四个参数的利率 期限结构模型,模型以简洁性和拟合收益率曲 线形状的灵活性得到广泛应用,很多国家的中央银 行采用NS模型构建和发布收益率曲线。

债券收益率_是投资于债券上每年产生出的收益总额与投资本金总量之间的比率。

债券可以在二级市场上交易(一级市场是债券发行过程)。如果利率增加,债券的价值就会增加,如果利率降低,债券的价值就会减少,这仅仅是因为该债券是在利率改变之前以便宜/昂贵的价格发行的。也可以做空债券。

- 虽然期望债券不会出现负利率,但也不是完全看不到。在危机时期,政府债券甚至公司债券都可以以负收益率交易(例如雀巢)。

债券定价

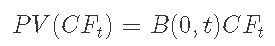

债券价格是通过使用票面利率和现金流来确定。

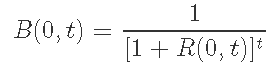

式中,CFt是t时的现金流,B(0,t)是贴现系数或0时价格

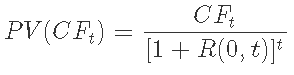

其中R(0,t)是在时间为t时在时间0的年度即期汇率。

B(0,t)也可以称为零息债券的价格。

我们可以暗示零息票利率与市场上不同期限的债券。然后我们可以用这些利率建立一个期限结构模型来为任何债券定价。严格违反期限结构可能是买入/卖出机会,也可能是套利机会。

calculate_bond_price<-function(face_value=1000,coupon_rate=0.05,maturity=1,yearly_coupons=0){

#该函数根据给定的债券B(0,t)的面值,到期日,年息率和等距付款来计算其价格

#如果 yearly_coupons == 0, 它只在到期时支付

#如果 yearly_coupons == 1, 每年支付一次

#如果 yearly_coupons == 2, 每半年支付一次

if(yearly_coupons==0){

face_value/((1+coupon_rate)^maturity)

}else{

face_value/((1+coupon_rate/yearly_coupons)^(yearly_coupons*maturity))

}

}

calculate_bond_price()## [1] 952.381如果我们有合适的证券,我们也可以从息票支付债券中构建零息票债券。

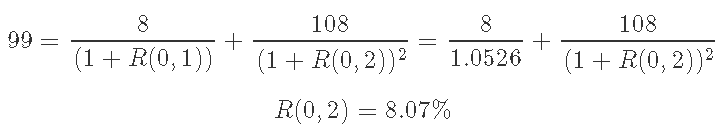

- 1年期纯贴现债券在95出售。

- 两年期8%的债券售价99元。

2年期纯折价债券的价格为99-0.08(95)= 91.4。

复利类型

简单复利

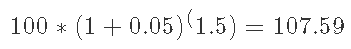

假设利率为0.05,期限为2年。100美元的价格在到期时将是多少。

定期复利

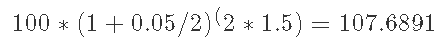

如果将利息永久添加到本金投资中,那么我们的复利就是利率。假设相同的示例,但每半年复算一次。

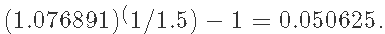

年名义利率为

连续复利

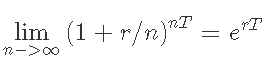

现在,假设复利的频率很高,以至于在两次加息之间的时间间隔是无限小(接近零)。然后在极限情况下

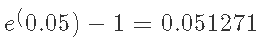

因此,以我们的示例为例,连续复利的年利率是

给定一组零息票债券价格,我们可以计算连续收益率

#例如,债券价格为0.987,期限为半年。

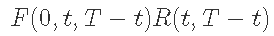

calculate_yield(0.987,0.5)## [1] 0.02617048远期汇率

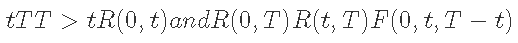

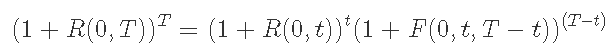

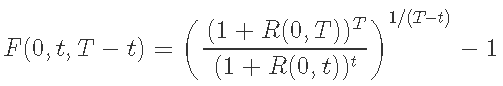

假设有两个到期日不同的债券

可以重新排列成

随时关注您喜欢的主题

imply_forward_rate<-function(R0t1=0.04,R0t2=0.045,t1=1,t2=2){

((1+R0t2)^t2/(1+R0t1)^t1)^(1/(t2-t1)) -1

}

imply_forward_rate()## [1] 0.05002404

到期日的相关性

债券到期期限是指债券从发行之日起至偿清本息之日止的时间,也是债券发行人承诺履行合同义务的全部时间。

利率不仅随着到期日变化,而且随着时间变化。我们还将调用某些数据和计算。

让我们加载库并检查收益率曲线数据。

## R_3M R_6M R_1Y R_2Y R_3Y R_5Y R_7Y R_10Y

## 1981-12-31 12.92 13.90 14.32 14.57 14.64 14.65 14.67 14.59

## 1982-01-31 14.28 14.81 14.73 14.82 14.73 14.54 14.46 14.43

## 1982-02-28 13.31 13.83 13.95 14.19 14.13 13.98 13.93 13.86

## 1982-03-31 13.34 13.87 13.98 14.20 14.18 14.00 13.94 13.87

## 1982-04-30 12.71 13.13 13.34 13.78 13.77 13.75 13.74 13.62

## 1982-05-31 13.08 13.76 14.07 14.47 14.48 14.43 14.47 14.30相关系数矩阵显示出收益率没有完全相关。

| R_3M | R_6M | R_1Y | R_2Y | R_3Y | R_5Y | R_7Y | R_10Y | |

|---|---|---|---|---|---|---|---|---|

| R_3M | 1.0000000 | 0.9983390 | 0.9940045 | 0.9837559 | 0.9744780 | 0.9546189 | 0.9399504 | 0.9230412 |

| R_6M | 0.9983390 | 1.0000000 | 0.9981715 | 0.9899820 | 0.9817197 | 0.9632268 | 0.9491761 | 0.9332366 |

| R_1Y | 0.9940045 | 0.9981715 | 1.0000000 | 0.9959937 | 0.9900195 | 0.9746174 | 0.9621895 | 0.9478956 |

| R_2Y | 0.9837559 | 0.9899820 | 0.9959937 | 1.0000000 | 0.9984844 | 0.9896811 | 0.9808896 | 0.9694621 |

| R_3Y | 0.9744780 | 0.9817197 | 0.9900195 | 0.9984844 | 1.0000000 | 0.9958583 | 0.9896185 | 0.9804575 |

| R_5Y | 0.9546189 | 0.9632268 | 0.9746174 | 0.9896811 | 0.9958583 | 1.0000000 | 0.9983629 | 0.9936744 |

| R_7Y | 0.9399504 | 0.9491761 | 0.9621895 | 0.9808896 | 0.9896185 | 0.9983629 | 1.0000000 | 0.9981232 |

| R_10Y | 0.9230412 | 0.9332366 | 0.9478956 | 0.9694621 | 0.9804575 | 0.9936744 | 0.9981232 | 1.0000000 |

债券价格和收益率

在这一部分中,我们将看到构建债券价格和收益率的方法。

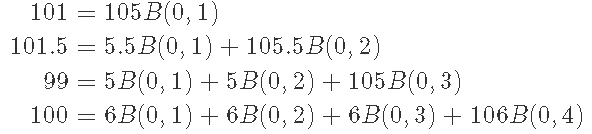

直接法

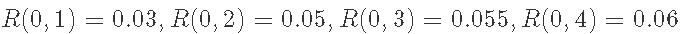

假设您得到以下债券利率。请记住,名义汇率是100。

| 息票 | 到期 | 价钱 | |

|---|---|---|---|

| 债券1 | 5.0 | 1个 | 101.0 |

| 债券2 | 5.5 | 2 | 101.5 |

| 债券3 | 5.0 | 3 | 99.0 |

| 债券4 | 6.0 | 4 | 100.0 |

零息债券价格(B(0,t)

然后我们得到

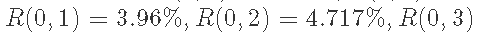

get_zero_coupon()## $B0t

## [1] 0.9619048 0.9119386 0.8536265 0.7890111

##

## $R0t

## [1] 0.03960396 0.04717001 0.05417012 0.06103379线性插值

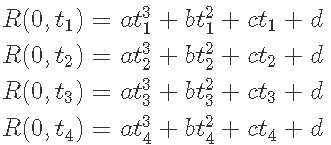

R03<-0.055

R04<-0.06

R03p75<-((4-3.75)*0.055+(3.75-3)*0.06)/(4-3)

R03p75## [1] 0.05875##或使用R函数

yield_interpolate<-approxfun(x=c(3,4),y=c(0.055,0.06))

yield_interpolate(3.75)## [1] 0.05875三次插值

假设我们的费率如下:

#插值2.5年的债券

t_val<-2.5

sum(abcd_vec*((2.5)^(3:0)))## [1] 0.0534375## [1] 0.0534375间接方法(Nelson Siegel)

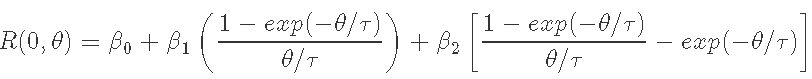

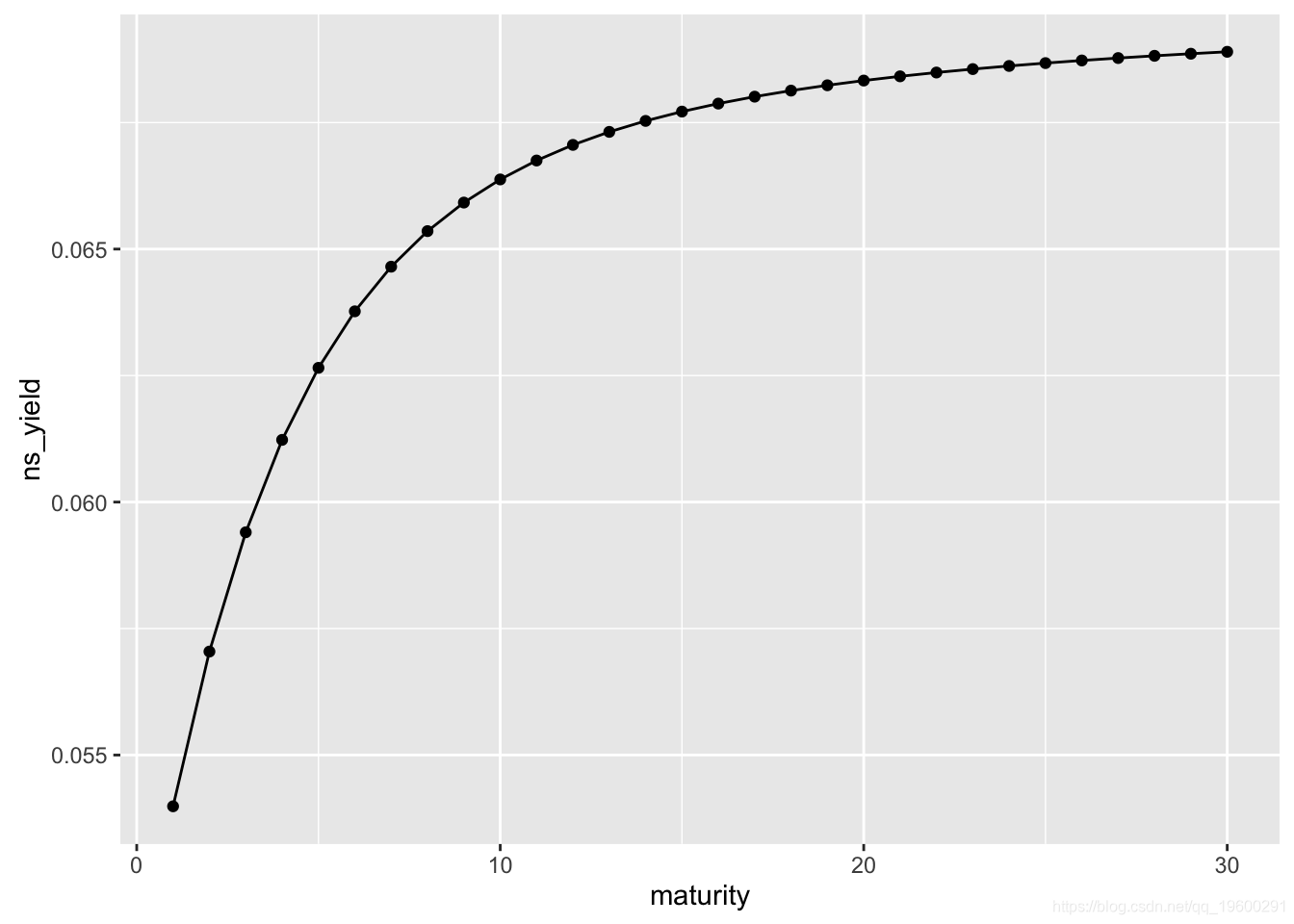

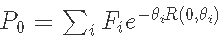

尼尔森·西格尔(Nelson Siegel)模型是模拟利率收益率曲线的一种流行方法。

其中θ是到期日,β0是长期收益率,β1是斜率参数,β2是曲率参数,τ是比例参数。

ns_data <-

data.frame(maturity=1:30) %>%

mutate(ns_yield=nelson_siegel_calculate(theta=maturity,tau=3.3,beta0=0.07,beta1=-0.02,beta2=0.01))

head(ns_data)## maturity ns_yield

## 1 1 0.05398726

## 2 2 0.05704572

## 3 3 0.05940289

## 4 4 0.06122926

## 5 5 0.06265277

## 6 6 0.06376956ggplot(data=ns_data, aes(x=maturity,y=ns_yield)) + geom_point() + geom_line()

可以使用参数来更好地估计收益曲线。

Nelson Siegel参数的估计

Nelson Siegel曲线估计。

## beta_0 beta_1 beta_2 lambda

## 1981-12-31 14.70711 -5.3917409 3.269125 0.5123605

## 1982-01-31 14.35240 -0.7602066 2.834508 0.1887807

## 1982-02-28 13.74481 -0.9247232 2.681840 0.1236869注意:我们将lambda称为tau(ττ)(形状参数)。

Beta灵敏度

考虑提供Fi未来现金流的债券价格 。因此,带有beta参数的价格变化如下。

nelson_siegel_sensitivities(coupon_rate=0.05,maturity=2)## Beta0 Beta1 Beta2

## -192.51332 -141.08199 -41.27936nelson_siegel_sensitivities(coupon_rate=0.05,maturity=7)## Beta0 Beta1 Beta2

## -545.4198 -224.7767 -156.7335nelson_siegel_sensitivities(coupon_rate=0.05,maturity=15)## Beta0 Beta1 Beta2

## -812.6079 -207.1989 -173.0285可下载资源

关于作者

Kaizong Ye是拓端研究室(TRL)的研究员。在此对他对本文所作的贡献表示诚挚感谢,他在上海财经大学完成了统计学专业的硕士学位,专注人工智能领域。擅长Python.Matlab仿真、视觉处理、神经网络、数据分析。

本文借鉴了作者最近为《R语言数据分析挖掘必知必会 》课堂做的准备。

非常感谢您阅读本文,如需帮助请联系我们!

Python用Seedream4.5图像生成模型API调用与多场景应用|附代码教程

Python用Seedream4.5图像生成模型API调用与多场景应用|附代码教程 R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据

R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据 R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据

R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据 视频讲解|Stata和R语言自助法Bootstrap结合GARCH对sp500收益率数据分析

视频讲解|Stata和R语言自助法Bootstrap结合GARCH对sp500收益率数据分析