最近,我们继续对时间序列建模进行探索,研究时间序列模型的自回归和条件异方差族。我们想了解自回归移动平均值(ARIMA)和广义自回归条件异方差(GARCH)模型。它们在量化金融文献中经常被引用。

这些时间序列分析模型是什么?

拟合ARIMA和GARCH模型是一种发现时间序列中的观测值,噪声和方差影响时间序列的方式。适当地拟合的这种模型将具有一定的预测效用,当然前提是该模型在将来的一段时间内仍非常适合基础过程。

金融资产的波动是一个非常重要的概念,它与资产的风险直接相关,因此对资产的波动模式进行建模是量化投资中的一个重要课题。一般来讲,波动建模有以下量化投资方向的应用:

-

期权定价:波动率是影响期权价值的重要因素;

-

风险度量和管理:在VaR的计算中波动率是主要影响因素,根据波动率决定交易策略的杠杆;

-

资产价格预测和模拟:通过Garch簇模型对资产价格的时间序列进行预测和模拟;

-

调仓:盯住波动率的调仓策略,如一个tracing指数的策略;

-

作为交易标的:在VIX、ETF以及远期中波动率作为标的可以直接交易。

Garch模型,我们必须对同方差和异方差的概念进行回顾。在时间序列的弱平稳条件中二阶矩是一个不变的、与时间无关的常数。在理想条件下,如果这个假设是成立的,那么金融时间序列的预测将会变得非常简单,采用ARIMA等线性模型就能做不错的预测。然而采用Ariam等模型对金融事件序列建模效果是非常差的,原因就在于金融事件序列的异方差性。这种非平稳性无法用简单的差分去消除,其根本原因在于其二阶矩随时间t变化而变化。

异方差描述的是金融时间序列大的趋势,时间跨度相对较长。金融时间序列的另一个特征是波动聚集,它是在小时间尺度下的波动特性(可以理解为小尺度下的异方差表现)。一般来讲,金融时间序列的波动具有大波动接着大波动,小波动接着小波动的特征,即波峰和波谷具有连续性。在高波动的时候,人们情绪高涨市场的势能不断积累,于是会转化成更大的波动;在低波动的时候,人们对市场的兴趣越来越低,市场逐渐会成为一摊死水。此外,金融事件序列存在波动的不对称性,在上涨时候的波动率会小于下跌时候的波动率。

Garch模型作为现代的金融事件序列模型,是基于波动聚集这个特性建模的。波动聚集告诉我们当前的波动率是和过去的波动率存在一定的关系,方差的概念也相应的扩展到条件方差,所谓条件反差指的是过去时刻信息已知的方差。Garch模型认为本期的条件方差是过去N期条件方差和序列平方的线性组合,而序列是本期条件方差和白噪声的乘积。

ARMA

ARMA模型是自回归(AR)模型和移动平均(MA)模型的线性组合。AR模型其预测变量是该序列的先前值。MA模型在结构上类似于AR模型,除了预测变量是噪声项。p,q阶的自回归移动平均模型– ARMA(p,q)–是两者的线性组合,可以定义为:

其中 w是白噪声,而a和 b是模型的系数。

ARIMA(p,d,q)模型是ARMA(p,q)模型,它们的差值是d倍-或积分(I)-以产生平稳序列。

GARCH

视频

时间序列分析模型 ARIMA-ARCH GARCH模型分析股票价格数据

视频

量化交易陷阱和R语言改进股票配对交易策略分析中国股市投资组合

最后,GARCH模型还试图说明时间序列的异方差行为(即,波动性聚类的特征)以及该序列先前值的序列影响(由AR解释)和噪声项(由MA解释)。GARCH模型使用方差本身的自回归过程,也就是说,它使用方差的历史值来说明方差随时间的变化。

那么我们如何应用这些模型?

有了这种背景,我接下来将ARIMA / GARCH模型拟合到EUR / USD汇率,并将其用作交易系统的基础。使用拟合程序估算每天的模型参数,然后使用该模型预测第二天的收益,并相应保持一个交易日。

在每个交易日结束时,会使用滚动返回窗口来拟合最佳ARIMA / GARCH模型。拟合过程基于对参数的搜索,以最小化Aikake信息准则,但是也可以使用其他方法。例如,我们可以选择最小化贝叶斯信息准则的参数,这可以通过惩罚复杂模型(即具有大量参数的模型)来减少过度拟合。

我选择使用1000天的滚动窗口来拟合模型,但这是优化的参数。有一种情况是在滚动窗口中使用尽可能多的数据,但这可能无法足够快地捕获不断变化的模型参数以适应不断变化的市场。

这是代码:

### ARIMA / GARCH交易模型

#获取数据并初始化对象以保存预测

EURUSD <- read.csv('EURUSD.csv', header = T)

returns <- diff(log(EURUSD$C)) ## ROC也可以使用:默认情况下计算对数

#遍历每个交易日,从滚动窗口中估计最佳模型参数

#并预测第二天的收益

for (i in 0:forecasts.length) {

roll.returns <- returns[(1+i):(window.length + i)] #创建滚动窗口

# 估计最佳ARIMA模型

for (p in 0:5) for (q in 0:5) { #将可能的阶限制为p,q <= 5

if (p == 0 && q == 0) next #将可能的阶限制为p,q <= 5

current.aic <- AIC(arimaFit)

if (current.aic < final.aic) { #如果AIC降低则保留阶数

final.aic <- current.aic

final.order <- c(p,0,q)

final.arima <- arima(roll.returns, order = final.order)

}

}

else next

}

# 指定并拟合GARCH模型

spec = ugarchspec(

# 指定并拟合GARCH模型

# 模型并不总是收敛-在这种情况下,将0值分配给预测值和p.val

if (is(fit, "warning")) {

forecasts[i+1] <- 0

directions[i+1] <- ifelse(x[1] > 0, 1, -1) #仅定向预测

forecasts[i+1] <- x[1] # 预测的实际值

print(forecasts[i])

# 残差分析

resid <- as.numeric(residuals(fit, standardize = TRUE))

}

forecasts.ts <- xts(forecasts, dates[(window.length):length(returns)])

# 创建滞后的序列预测

ag.direction <- ifelse(ag.forecasts > 0, 1, ifelse(ag.forecasts < 0, -1, 0))

# 创建滞后的序列预测

ag.direction.returns <- ag.direction * returns[(window.length):length(returns)]

ag.direction.returns[1] <- 0 # remove NA

# 创建ARIMA / GARCH买入持有的回测

ag.curve <- cumsum( ag.direction.returns)

# 绘制两条曲线:策略收益和累积收益

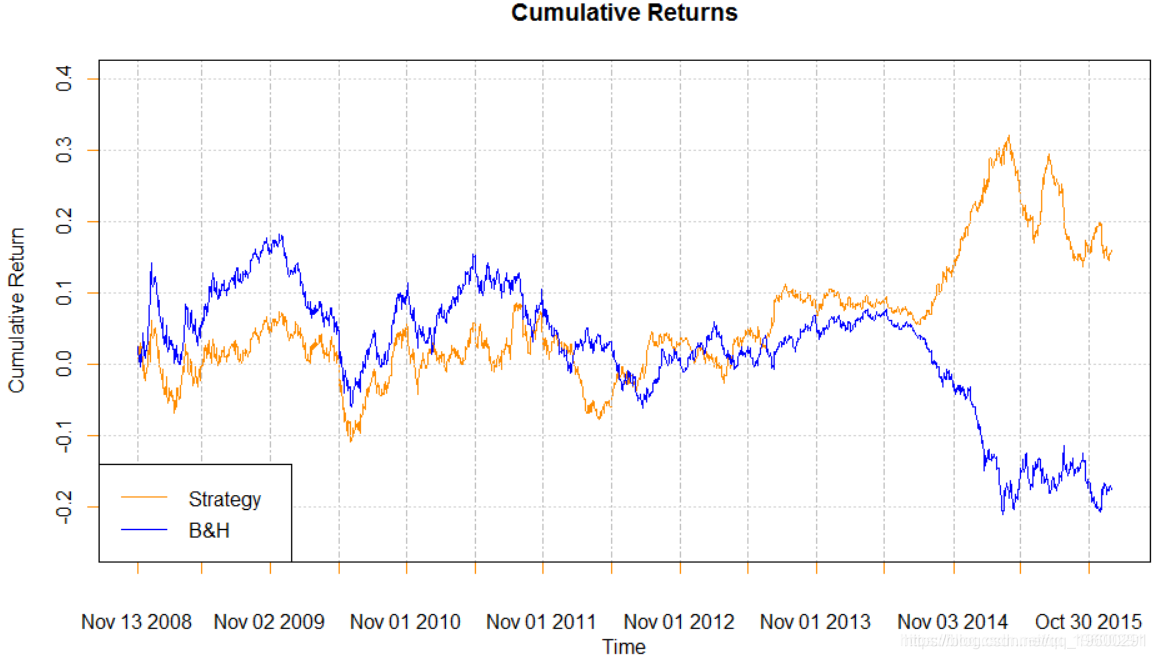

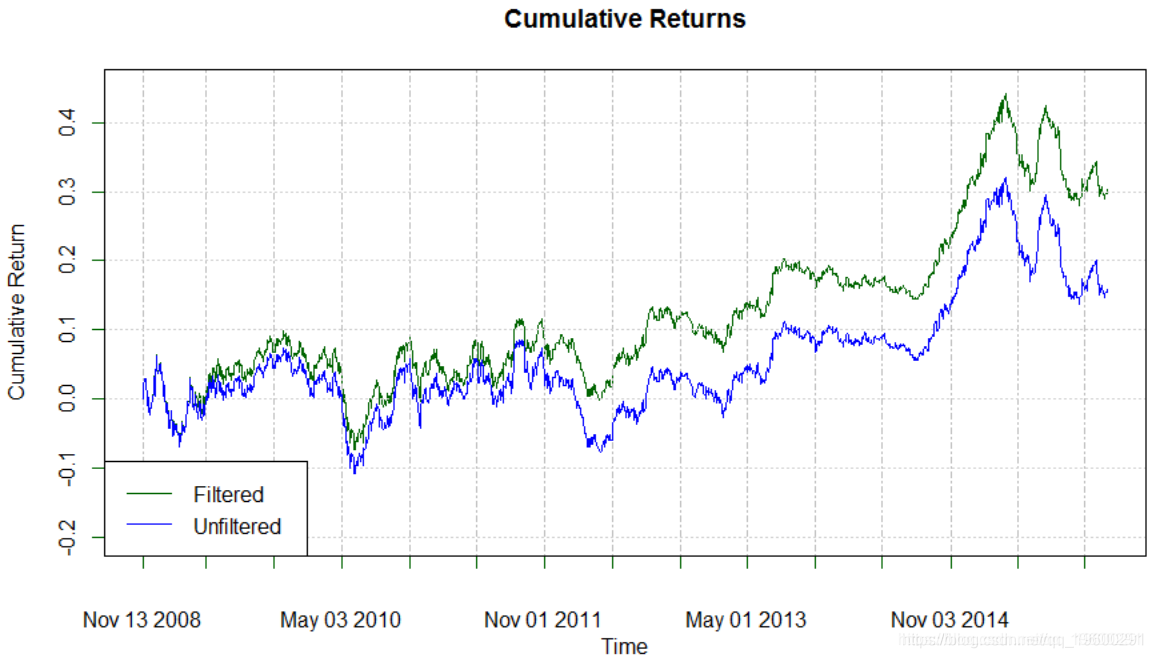

plot(x = both.curves[,"Strategy returns"], xl首先,仅是方向性预测:在预测正收益时购买,在预测负收益时出售。这种方法的结果如下所示(不包含交易费用): 在上面的模型拟合过程中,我保留了实际的预测收益值以及预测收益的方向。我想研究预测返回值的大小的预测能力。具体来说,当预测回报的幅度低于某个阈值时进行过滤交易会改善策略的性能吗?下面的代码以较小的返回阈值执行此分析。为简单起见,我将预测对数收益率转换为简单收益率,以便能够控制预测的信号并易于实现。

# 仅在预测超过阈值幅度时测试进入交易

simp.forecasts <- exp(ag.forecasts) - 1

ag.threshold.returns[1] <- 0 # 删除缺失

ag.threshold.curve <- cumsum(ag.threshold.returns))

# 绘制两条曲线:策略收益和累积收益

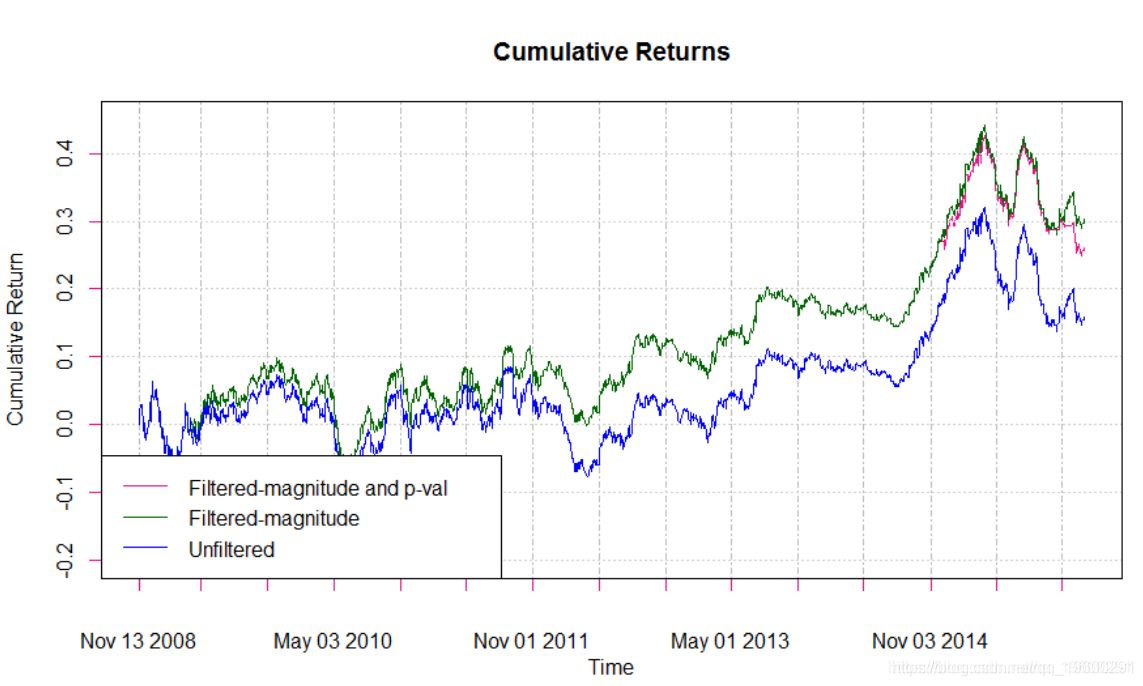

plot(x = both.curves[,"Strategy returns"], xlab = "Time", y结果覆盖了原始策略: 在我看来,我们拟合某段时间的ARIMA / GARCH模型可能比其他时间更好或更糟地表示了基础过程。当我们对模型缺乏信心时,过滤交易可能会改善性能。这种方法要求评估每天模型拟合的统计显着性,并且仅在显着性超过特定阈值时才输入交易。有许多方法可以实现这一点。首先,我们可以检查模型残差的相关图,并在此基础上判断拟合优度。理想情况下,残差的相关图类似于白噪声过程,没有序列相关性。残差的相关图可以在R中构造如下:

acf(fit@fit$residuals, main = 'ACF of Model Residuals')

尽管此相关图表明模型拟合良好,但显然它不是一种很好的方法,因为它依赖于主观判断,更不用说人类有能力审查每天的模型。更好的方法是检查Ljung-Box统计量是否适合模型拟合。Ljung-Box是用于评估拟合模型残差的自相关是否与零显着不同的假设检验。在该检验中,零假设是残差的自相关为零;另一种是我们的时间序列分析具有序列相关性。否定空值并确认替代值将意味着该模型不是很好的拟合,因为残差中存在无法解释的结构。Ljung-Box统计量在R中的计算方式如下:

Box-Ljung testdata: residX-squared = 23.099, df = 20, p-value = 0.284在这种情况下,p值可以证明残差是独立的,并且该特定模型非常合适。作为解释,为了增加残差的自相关,Ljung-Box测试统计量(在上面的代码输出中为X平方)变得更大。p值是在原假设下获得大于或大于检验统计量的值的概率。因此,在这种情况下,高p值是残差独立性的证据。

将Ljung-Box检验应用于每天的模型拟合可发现很少几天独立残差的零假设被拒绝,因此将策略扩展为过滤模型拟合不太可能增加太多价值:

时间序列分析结论和未来工作

在回溯测试期间,ARIMA / GARCH策略的表现优于欧元/美元汇率的买入和持有策略,但是,该表现并不出色。似乎可以通过过滤诸如预测幅度和模型拟合优度之类的特征来提高策略的性能,尽管后者在此特定示例中并没有增加太多价值。另一个过滤选项是为每天的预测计算95%的置信区间,并且仅在每个信号相同时才输入交易,尽管这会大大减少实际进行的交易数量。

GARCH模型还有许多其他种类,例如指数,积分,二次,阈值和转换等。与本示例中使用的简单GARCH(1,1)模型相比,这些方法可能会或可能不会更好地表示基础过程。

我最近发现非常有趣的一个研究领域是通过不同模型的智能组合对时间序列进行预测。例如,通过取几个模型的单个预测的平均值,或对预测的信号进行多数表决。要借用一些机器学习的术语,这种“集合”模型通常会比任何组合模型产生更准确的预测。也许有用的方法是使用经过适当训练的人工神经网络或其他统计学习方法来对此处提出的ARIMA / GARCH模型进行预测。也许我们可以期望ARIMA / GARCH模型能够捕获时间序列的任何线性特征,而神经网络可能非常适合非线性特征。

如果您有任何想法可以改善时间序列分析模型的预测准确性,欢迎在下方评论或联系我们。

可下载资源

关于作者

Kaizong Ye是拓端研究室(TRL)的研究员。在此对他对本文所作的贡献表示诚挚感谢,他在上海财经大学完成了统计学专业的硕士学位,专注人工智能领域。擅长Python.Matlab仿真、视觉处理、神经网络、数据分析。

本文借鉴了作者最近为《R语言数据分析挖掘必知必会 》课堂做的准备。

非常感谢您阅读本文,如需帮助请联系我们!

专题:2025AI营销市场发展研究报告|附400+份报告PDF汇总下载

专题:2025AI营销市场发展研究报告|附400+份报告PDF汇总下载  专题:2025游戏科技与市场趋势报告|附130+份报告PDF汇总下载

专题:2025游戏科技与市场趋势报告|附130+份报告PDF汇总下载 Python农业气象预测:优化决策树、SHAP模型可解释性、滑动窗口时序分析及交叉验证

Python农业气象预测:优化决策树、SHAP模型可解释性、滑动窗口时序分析及交叉验证 视频讲解|Python图神经网络GNN原理与应用探索交通数据预测

视频讲解|Python图神经网络GNN原理与应用探索交通数据预测