最近我们被客户要求撰写关于Nelson-Siegel模型的研究报告。Nelson-Siegel- [Svensson]模型是拟合收益曲线的常用方法。

它的优点是其参数的经济可解释性,被银行广泛使用。但它不一定在所有情况下都有效:模型参数有时非常不稳定,无法收敛。

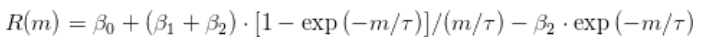

纳尔逊(Nelson)和西格尔(Siegel)在其原始论文中从远期利率入手,然后推导了收益率至到期曲线的公式.

可下载资源

Nelson-Siegel模型是简约的,可以生成丰富的收益曲线。

但是,由于简单地使用它,它通常失去了经济上的可解释性,甚至无法收敛。

发现有效的、合理的利率期限机构一直是中国金融学界学者孜孜以求的研究课题。中国 利率期限结构曲线的研究始于 20 世纪 90 年代中后期,以国债和同业拆借利率为样本,用即 期利率模型和动态利率模型研究利率期限结构,例如范龙振构建了上海证券交易所债券价格 隐含的利率期限结构的连续时间两因子 Vasicek 利率模型[1];朱世武和陈健恒运用多项式样 条法和 Nelson-Siegel 模型对我国交易所国债利率期限结构进行了实证研究[2];谢赤和吴 雄伟基于国内市场数据对具有状态变量的 HJM 模型、Vasicek 和 CIR 模型进行了实证分析[3] ; 郑振龙/林海利用 McCulloch 样条函数和息票剥离法对我国市场利率期限结构进行了静态估 计,构造出中国真正的市场利率期限结构[4]。这些研究成果尽管取得了一定的成绩,但这些 研究几乎都是用国外已有的模型直接运用到国内的原始交易数据,存在以下的不足之处:首 先,大部分以交易所国债价格为样本的研究,并没有考虑到交易所国债品种少、交易不活跃 的事实;其次,以银行间国债价格为样本的研究,虽然包含了较多的国债样本,但是并没有 考虑到哪些样本点是真实有效的交易;第三,以银行间拆借市场利率为样本的短期利率建模 研究并没有考虑到同业拆借采取的是寻价机制,样本点并不能反映实际的成交价格;最后, 这些研究的主要目的是探询并解释中国基准利率期限的形状和特征,并没有讨论在需要用每 日样本更新模型参数的情况下,模型的有效性。

[1]. 范龙振. 上交所债券利率期限结构与两因子 Vasicek 模型[J].复旦学报: 自然科学版, 2003, 42(005): 773-778.

[2]. 朱世武、陈健恒, 交易所国债利率期限结构实证研究[J]. 金融研究, 2003 10: 63-73.

[3] 谢赤, 吴雄伟. 基于 Vasicek 和 CIR 模型中的中国货币市场利率行为实证分析[J].中国管理科学, 2002, 10:22-25.

[4] 郑振龙,林海.中国市场利率期限结构的静态估计[J].武汉金融, 2003,3: 33-36.

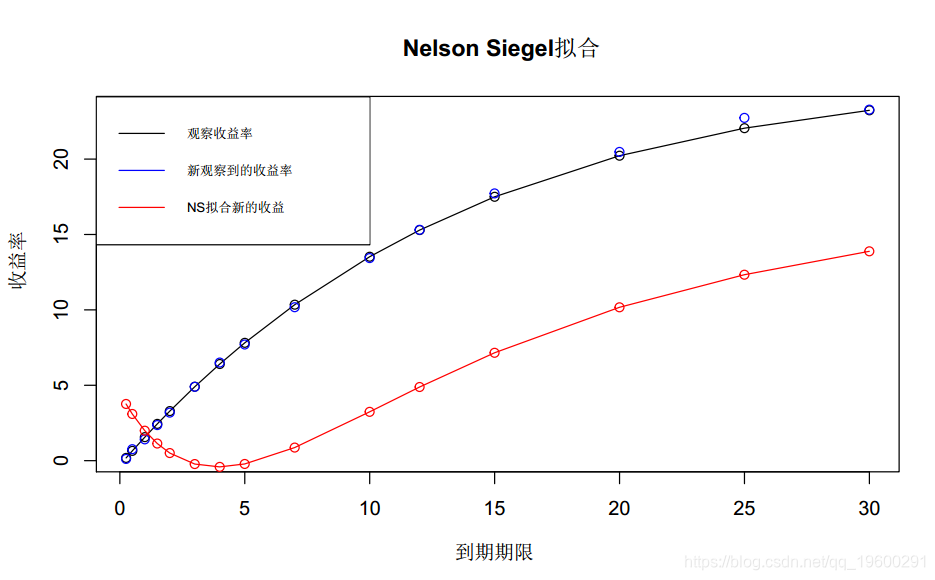

上图显示了这种情况。

plot(MATURITY_BASES, oldYields

lines(MATURITY_BASES, oldYields)

points(newMats, newYields, col="blue")

lines(newMats, newYields, col="blue") 此代码模仿了一个频繁使用的案例,当前的收益曲线与昨天的曲线进行了比较。

从某种意义上讲,这是一个简单示例,因为对于给定的到期日,我们已经具有零收益率。实际上,我们通常与票息债券有关,这会使事情变得更加复杂。

您可能会认为,由于软件的实施而导致收敛失败。我要讲的不是不好的实现,而是要高度依赖所使用的数值方法,如下面的更实际的示例所示。

提供更逼真的建模

#include <ql/qldefines.hpp>

#ifdef BOOST_MSVC

# include <ql/auto_link.hpp>

#endif

#include <ql/termstructures/yield/fittedbonddiscountcurve.hpp>

#include <ql/termstructures/yield/piecewiseyieldcurve.hpp>

#include <ql/termstructures/yield/flatforward.hpp>

#include <ql/termstructures/yield/bondhelpers.hpp>

#include <ql/termstructures/yield/nonlinearfittingmethods.hpp>

using namespace QuantLib;

int main(int, char*[]) {

try {

Calendar calendar = NullCalendar();

Date today = Date(18, December, 2017);

Settings::instance().evaluationDate() = today;

//市场数据

double cleanPrices1[] = { 107.96, 135.88, 110.6, 133.46, 135.8, 142.155, 121.045, 134.97, 117.04,

101.61, 128.67, 106.615, 106.36, 99.515, 101.21, 105.655, 114.828 };

double cleanPrices2[] = { 107.9, 134.965, 110.37, 132.89, 135.62,140.845, 120.585, 133.995, 116.745,

101.58, 128.115,105.985, 105.395,99.385, 100.79,104.955, 114.7985 };

double cleanPrices3[] = { 107.96, 134.625, 110.58, 132.65, 135.145, 140.585, 120.385, 133.735, 116.635,

101.62, 127.925, 105.6, 105.085, 99.29, 100.6, 104.945, 114.7415 };

double cleanPrices4[] = { 107.78, 134.39, 110.175, 132.445, 134.905, 139.515, 120.115, 133.475, 116.455,

101.58, 127.845, 105.53,104.805, 99.07, 100.46, 104.885, 114.6225 };

std::vector<boost::shared_ptr<BondHelper> > bondHelpersA;

std::vector< boost::shared_ptr<SimpleQuote> > quoteA;

std::vector<boost::shared_ptr<BondHelper> > bondHelpersB;

for (Size i = 0; i < numberOfBonds; i++) {

boost::shared_ptr<SimpleQuote> cp1(new SimpleQuote(cleanPrices1<em class="d4pbbc-italic"></em>));

quoteA.push_back(cp1);

boost::shared_ptr<SimpleQuote> cp2(new SimpleQuote(cleanPrices2<em class="d4pbbc-italic"></em>));

quoteB.push_back(cp2);

boost::shared_ptr<SimpleQuote> cp3(new SimpleQuote(cleanPrices3<em class="d4pbbc-italic"></em>));

quoteC.push_back(cp3);

boost::shared_ptr<SimpleQuote> cp4(new SimpleQuote(cleanPrices4<em class="d4pbbc-italic"></em>));

quoteD.push_back(cp4);

}

RelinkableHandle<Quote> quoteHandleA[numberOfBonds];

//Nelson-Siegel模型拟合

Real tolerance = 1.0e-14;

Size max = 10000;

boost::shared_ptr<FittedBondDiscountCurve> tsA(

new FittedBondDiscountCurve(curveSettlementDays,

calendar,

instrumentsA,

ActualActual(),

NelsonSiegelFitting(),

tolerance,

max));

boost::shared_ptr<FittedBondDiscountCurve> tsB(

new FittedBondDiscountCurve(curveSettlementDays,

calendar,

instrumentsB,

ActualActual(),

NelsonSiegelFitting(),

tolerance,

max));

boost::shared_ptr<FittedBondDiscountCurve> tsC(

new FittedBondDiscountCurve(curveSettlementDays,

calendar,

instrumentsC,

ActualActual(),

NelsonSiegelFitting(),

tolerance,

max));

boost::shared_ptr<FittedBondDiscountCurve> tsD(

new FittedBondDiscountCurve(curveSettlementDays,

calendar,

instrumentsD,

ActualActual(),

NelsonSiegelFitting(),

tolerance,

max));

std::cout << tsA->fitResults().numberOfIterations() << std::endl;

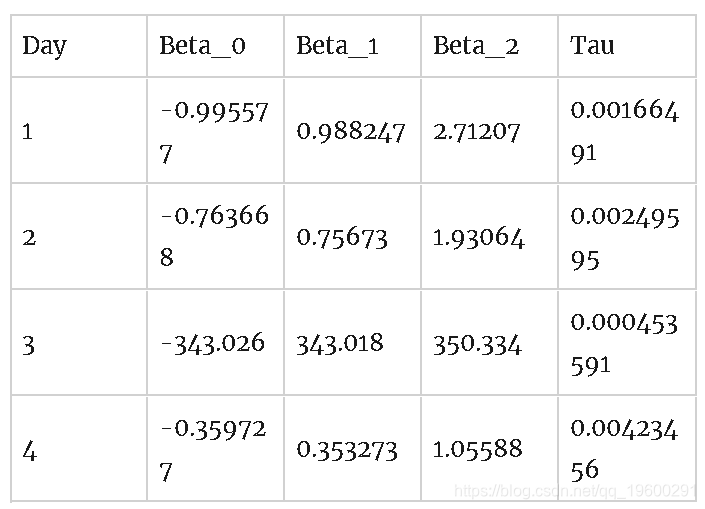

std::cout << tsB->fitResults().numberOfIterations() << std::endl; 正式而言,收益曲线每天的变化并不显着,但是模型参数却可以:

Nelson-Siegel意识到了这些问题,并提供了解决这些问题的方法。特别是,他们考虑了Taus的时间序列,并确定了Taus的最佳拟合值的中值和合理范围。

但是,与往常一样,原始论文被引用的次数可能多于阅读次数。此外,如果需要按时间顺序排列的收益率数据,可能会感到困惑,而不是仅仅考虑相关日期的数据。即使处理时间序列不是问题,Nelson和Siegel也没有指定_正式的_算法来选择的最佳值。

可下载资源

关于作者

Kaizong Ye是拓端研究室(TRL)的研究员。在此对他对本文所作的贡献表示诚挚感谢,他在上海财经大学完成了统计学专业的硕士学位,专注人工智能领域。擅长Python.Matlab仿真、视觉处理、神经网络、数据分析。

本文借鉴了作者最近为《R语言数据分析挖掘必知必会 》课堂做的准备。

非常感谢您阅读本文,如需帮助请联系我们!

Python用Seedream4.5图像生成模型API调用与多场景应用|附代码教程

Python用Seedream4.5图像生成模型API调用与多场景应用|附代码教程 R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据

R语言广义加性模型GAM、Tweedie分布的SaaS客户生命周期价值CLV预测研究——非线性关系捕捉与异方差性适配创新|附代码数据 R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据

R语言优化沪深股票投资组合:粒子群优化算法PSO、重要性采样、均值-方差模型、梯度下降法|附代码数据 视频讲解|Stata和R语言自助法Bootstrap结合GARCH对sp500收益率数据分析

视频讲解|Stata和R语言自助法Bootstrap结合GARCH对sp500收益率数据分析