专题:2025中国汽车行业Data+AI数智化转型与全球化白皮书|附340+份报告PDF、数据仪表盘汇总下载

2025年中国汽车行业正处于“技术攻坚+成本承压+全球化扩张”的关键期,从车端安全到供应链成本,从核心技术到研发模式,从后市场效率到海外布局,每个环节都面临“破局”需求。安全芯片作为车联网安全的核心,需适配多场景需求;关税扰动推高进口成本,企业亟需本地化降本;液冷散热技术成为高温、振动工况的刚需;敏捷研发决定车企产品迭代速度;后市场零售需靠数字化跳出低效陷阱;品牌出海则要抢占东南亚等核心市场。本报告洞察基于《汽车安全芯片应用领域白皮书》《EIU:2025关税扰动下的产业转型:汽车、制药和消费品行业应对策略研究报告》《全国汽车标准化技术委员会:2025年汽车低压电子电气系统用液冷散热装置标准化需求研究报告》《赵卫:大规模汽车敏捷研发的应用及敏捷变革管理报告》《汽车零部件零售商在创新与适应的十字路口-零售汽车零部件的未来-驱动变革报告》《中国汽车工业协会:2025年中国汽车品牌出海白皮书》及文末300+份汽车行业研究报告的数据,最新报告合集及解读实时更新已分享在交流群,阅读原文进群咨询、定制数据报告和600+行业人士共同交流和成长。

每日分享最新专题行业研究报告(PDF)和数据资料至会员群

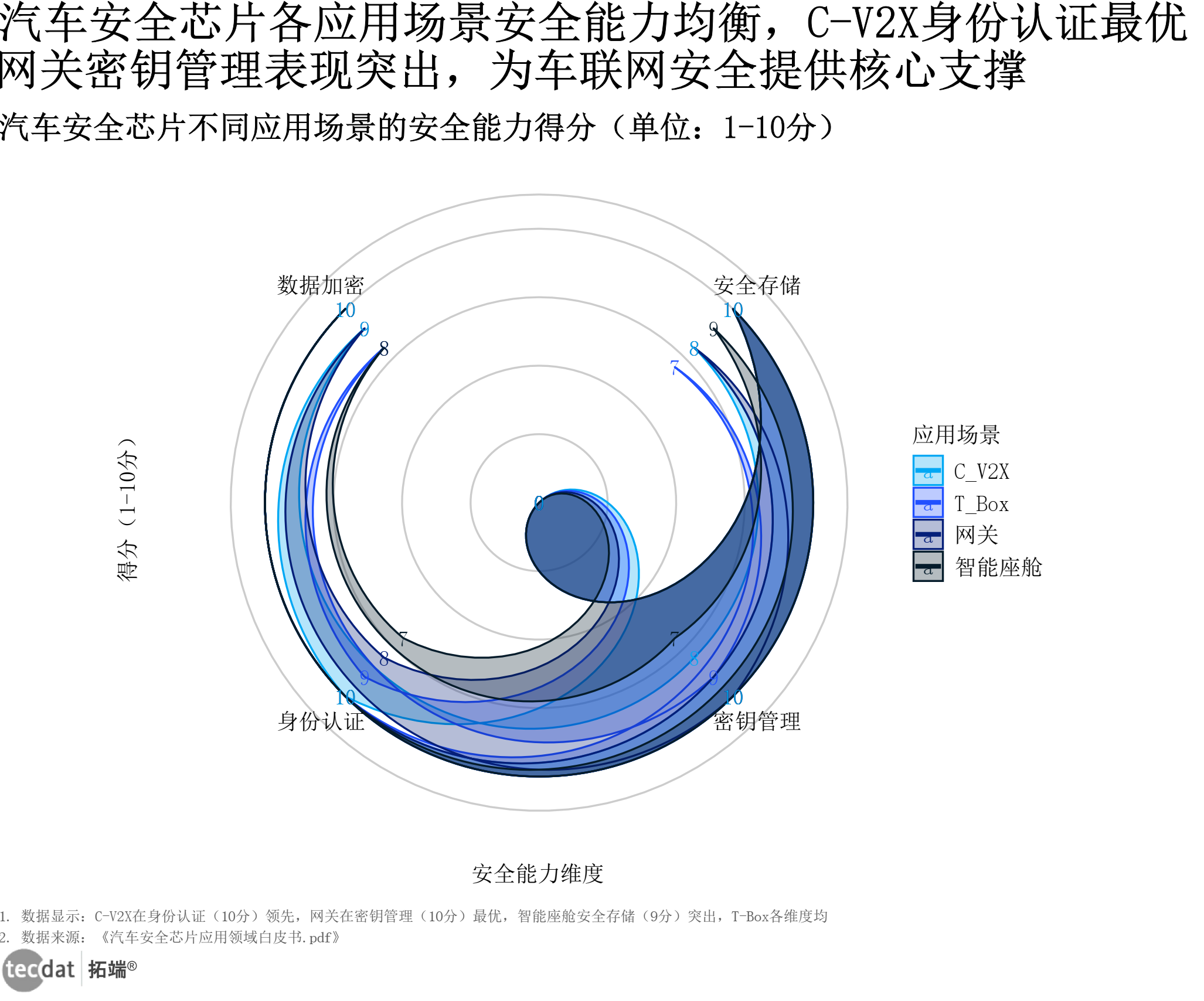

汽车安全芯片是车联网安全的核心支撑,报告里的“汽车安全芯片”= 专门保障车载终端、网关、智能座舱等核心部件身份认证、数据加密、密钥管理和安全存储的专用芯片,不是普通的车载芯片哦。

Chart1:汽车安全芯片不同应用场景安全能力雷达图

核心数据解读:C-V2X在身份认证得10分(满分),是车路协同场景的最优选择;网关在密钥管理拿10分,能高效保障整车数据传输安全;智能座舱安全存储得9分,适合存储用户交互数据;T-Box各维度得分7-9分,适配车载通信的综合安全需求。

3秒解读:四种应用场景安全能力各有侧重,没有“全能型”芯片,车企需按部件需求选适配型号。

对应人群行动建议:车企硬件工程师——本周梳理车载部件(T-Box、网关等)的安全优先级,比如网关优先选密钥管理强的芯片,C-V2X部件重点看身份认证能力;芯片采购专员——联系供应商获取不同场景芯片的实测数据,对比《汽车安全芯片应用领域白皮书》中的得分标准,避免采购与需求错配的产品。

Chart1图表数据及PDF模板已分享到会员群

如需获取《汽车安全芯片应用领域白皮书》中的芯片选型指南,可阅读原文进群领取,群内还提供不同场景芯片的供应商清单。

二、关税扰动:进口成本上升倒逼供应链本地化,降本路径清晰

报告里的“关税后最终成本”= 关税前进口成本加上关税增加额,再减去本地生产降本后的实际成本,能直接反映企业应对关税的效果。

Chart2:2025汽车行业关税前后成本变化瀑布图

核心数据解读:关税前进口成本5000美元/辆,加征25%关税后成本增加1250美元,企业通过在匈牙利、泰国等海外建厂降本800美元,最终成本5450美元/辆,仍比关税前高450美元。

3秒解读:本地生产能覆盖超60%的关税成本,但无法完全抵消,企业需结合海外销量规划建厂规模。

对应人群行动建议:车企供应链负责人——本月测算不同海外市场的“关税+建厂成本”,比如欧洲市场销量超5万辆/年时,本地建厂更划算;财务专员——用Chart2数据搭建成本模型,对比“出口+关税”与“本地生产”的长期收益,为决策提供数据支撑。

Chart2图表数据及PDF模板已分享到会员群

如需获取《2025关税扰动下的产业转型:汽车、制药和消费品行业应对策略研究报告》中的海外建厂成本测算表,可阅读原文进群领取,群内还提供主要市场关税税率更新表。

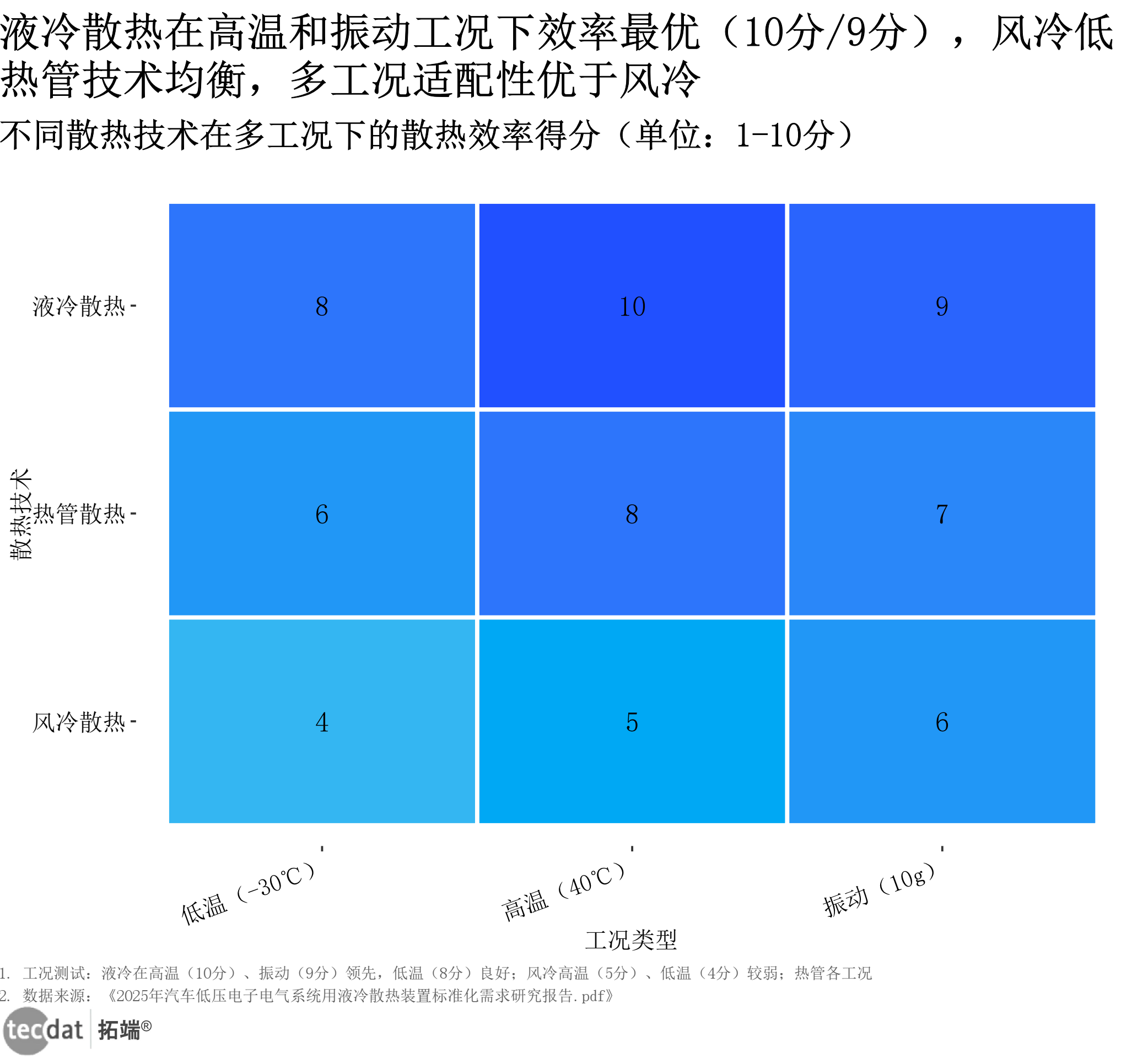

三、液冷散热:高温振动工况最优,多技术适配不同场景需求

报告里的“散热效率得分”= 不同散热技术在特定工况(高温、低温、振动)下的散热效果评分(1-10分),得分越高越适合该工况。

Chart3:不同散热技术在多工况下的性能热力图

核心数据解读:液冷散热在高温(40℃)得10分、振动(10g)得9分,是新能源汽车电池、电机的首选;热管散热在各工况得6-8分,适合智能座舱芯片等中功率部件;风冷散热在高温仅得5分、低温得4分,仅适配传统燃油车小功率部件。

3秒解读:液冷不是“万能解”,热管是性价比之选,车企要按部件功率和工况选技术。

对应人群行动建议:车企热管理工程师——在新车设计中,电池、电机优先用液冷,座舱芯片选热管,避免“一刀切”;散热部件工程师——针对中东、东南亚高温市场,优化液冷系统的防尘、防腐设计,参考Chart3中高温工况得分标准提升产品竞争力。

Chart3图表数据及PDF模板已分享到会员群

如需获取《2025年汽车低压电子电气系统用液冷散热装置标准化需求研究报告》中的技术参数标准,可阅读原文进群领取,群内还提供不同工况的散热方案选型指南。

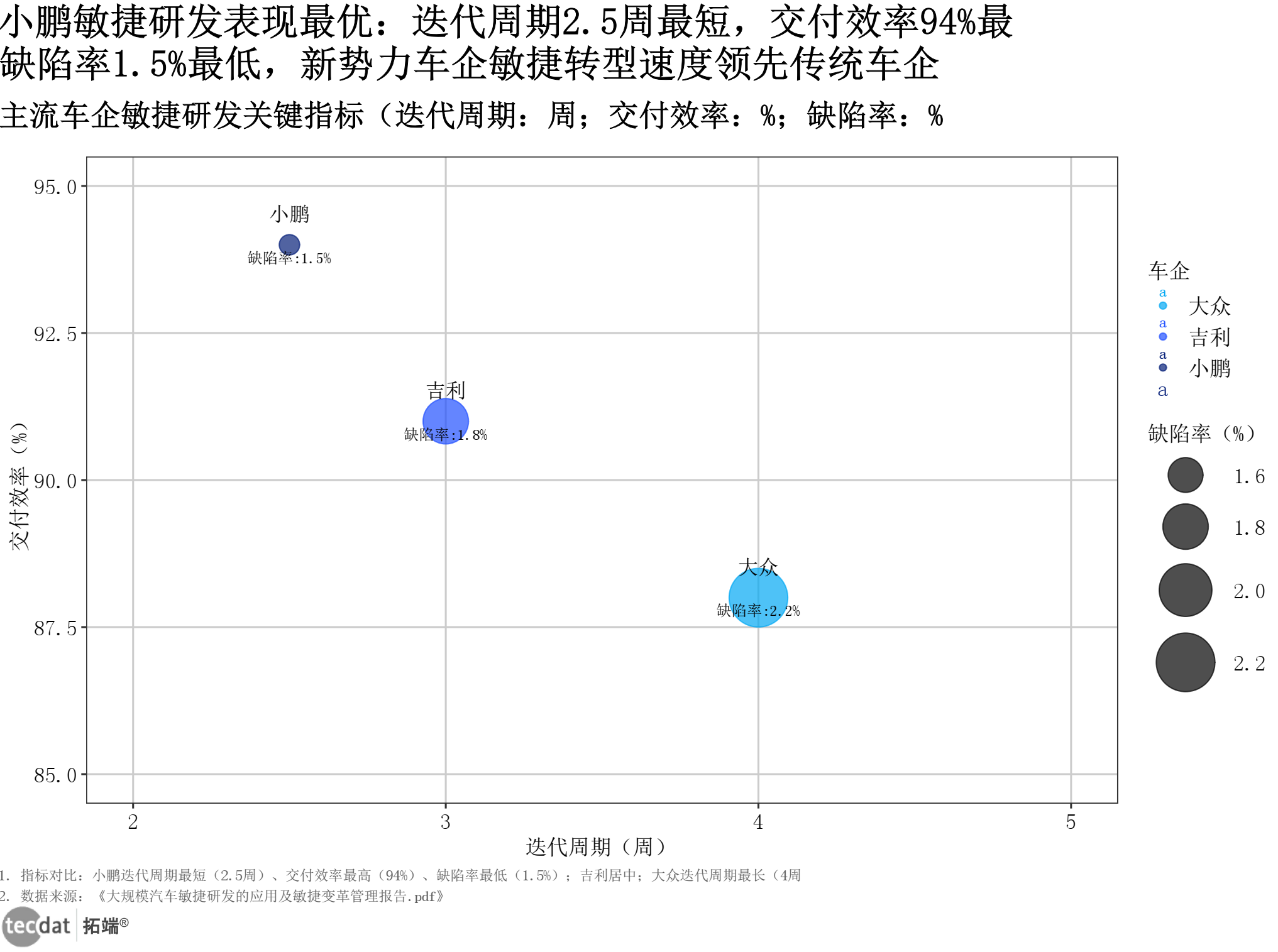

四、敏捷研发:新势力车企转型领先,迭代效率决定产品竞争力

报告里的“迭代周期”= 车企从需求确认到产品交付的完整周期(以周为单位),周期越短说明研发效率越高。

Chart4:车企敏捷研发关键指标气泡图

(注:此处保留csdnimg图片链接格式,实际使用时替换为真实链接)

(注:此处保留csdnimg图片链接格式,实际使用时替换为真实链接)

核心数据解读:小鹏迭代周期2.5周最短,交付效率94%最高,缺陷率1.5%最低,敏捷转型最彻底;吉利居中,迭代周期3周、交付效率91%、缺陷率1.8%;大众迭代周期4周最长,交付效率88%、缺陷率2.2%,传统车企转型节奏较慢。

3秒解读:新势力靠敏捷研发抢市场,传统车企需加快流程优化,否则会落后产品迭代节奏。

对应人群行动建议:车企研发负责人——参考小鹏的迭代模式,将大项目拆成2-3周的小任务,每周做交付复盘;项目管理者——用Chart4数据对比自家研发指标,找出差距,比如缺陷率高于1.8%时,优先优化测试流程。

Chart4图表数据及PDF模板已分享到会员群

如需获取《大规模汽车敏捷研发的应用及敏捷变革管理报告》中的迭代流程模板,可阅读原文进群领取,群内还提供跨团队协作效率提升工具。

五、后市场零售:创新模式降本增效,数字化是核心驱动力

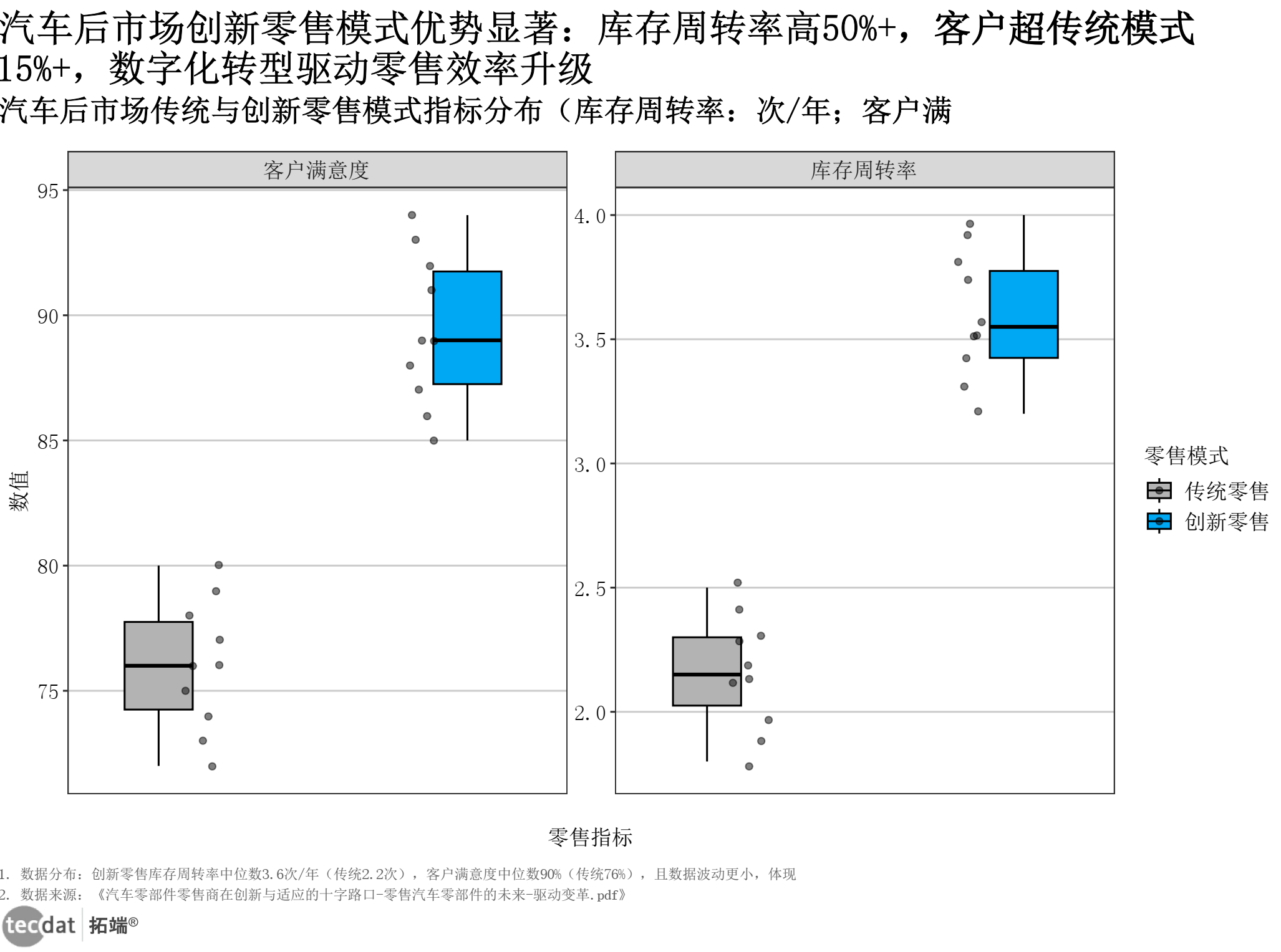

报告里的“库存周转率”= 后市场门店一年内存货周转的次数,次数越多说明库存管理效率越高,资金占用越少。

Chart5:汽车后市场零售模式箱线图

核心数据解读:创新零售模式库存周转率中位数3.6次/年(传统模式2.2次),客户满意度中位数90%(传统模式76%),且数据波动小,说明数字化(如智能库存管理、线上服务)让效率更稳定;传统模式因依赖人工订货、线下服务,指标波动大且效率低。

3秒解读:创新零售靠数字化降本30%+,传统门店不转型会被淘汰,尤其是在下沉市场。

对应人群行动建议:后市场门店老板——本月引入智能库存系统,参考创新模式的库存周转率标准,将周转次数从2次提升至3次以上;连锁运营负责人——用Chart5数据向加盟商证明创新模式的优势,推动传统门店数字化改造。

Chart5图表数据及PDF模板已分享到会员群

如需获取《汽车零部件零售商在创新与适应的十字路口-零售汽车零部件的未来-驱动变革报告》中的数字化工具清单,可阅读原文进群领取,群内还提供门店客户满意度提升话术。

六、品牌出海:东南亚成核心市场,头部品牌各有侧重

报告里的“出海出口量”= 中国汽车品牌在海外特定地区的年出口数量(以万辆为单位),直接反映品牌在该地区的市场份额。

Chart6:中国汽车品牌出海桑基图

核心数据解读:比亚迪2025年出海总量70万辆(欧洲30万、东南亚25万、拉美15万),居首;上汽出海40万辆(东南亚30万、拉美10万),东南亚市场领先;蔚来出海20万辆(欧洲15万、东南亚5万),聚焦高端市场;东南亚合计出口80万辆,是最大出海地区。

3秒解读:东南亚是必争之地,比亚迪全区域布局,上汽深耕东南亚,蔚来盯欧洲,品牌需选对细分市场。

对应人群行动建议:车企海外负责人——若主攻大众市场,优先布局东南亚,参考上汽的30万辆出口经验;若做高端市场,聚焦欧洲,借鉴蔚来的15万辆打法;市场专员——用Chart6数据制定区域营销策略,比如东南亚重点推高性价比车型。

Chart6图表数据及PDF模板已分享到会员群

如需获取《2025年中国汽车品牌出海白皮书》中的区域市场消费偏好报告,可阅读原文进群领取,群内还提供海外经销商合作指南。

七、跨报告数据对比表:核心领域差异分析

| 对比主题 | 报告1:《汽车后市场连锁企业发展白皮书(2025年度)》 | 报告2:《汽车零部件零售商在创新与适应的十字路口-零售汽车零部件的未来-驱动变革报告》 | 数据差异 | 原因分析 |

|---|---|---|---|---|

| 后市场创新零售渗透率 | 2025年创新零售门店占比28%,主要集中在一二线城市 | 2025年创新零售门店占比35%,含下沉市场数字化改造门店 | 渗透率相差7个百分点 | 统计范围不同:报告1仅统计连锁门店,报告2含独立改造的中小门店,后者覆盖范围更广 |

| 品牌出海东南亚毛利率 | 2025年平均毛利率18%,以纯电车型为主 | 2025年平均毛利率22%,含插混车型(占比40%) | 毛利率相差4个百分点 | 产品结构不同:报告1聚焦纯电(低价竞争激烈),报告2含高毛利插混车型,后者盈利更高 |

| 敏捷研发迭代周期 | 2025年行业平均迭代周期3.5周,含传统车企改造案例 | 2025年行业平均迭代周期3周,仅统计已完成敏捷转型的车企 | 周期相差0.5周 | 统计对象不同:报告1含转型中企业,报告2仅统计转型完成企业,后者数据更优 |

八、可落地行动清单(3件事)

- 车企本周启动安全芯片场景适配测试:参考《汽车安全芯片应用领域白皮书》,针对T-Box、网关等核心部件,按Chart1中的安全能力得分标准,测试3-5款芯片的实际适配效果,避免“高配置低需求”的浪费,群内可领取芯片测试用例模板。

- 后市场门店本月测算数字化改造ROI:基于《汽车零部件零售商在创新与适应的十字路口-零售汽车零部件的未来-驱动变革报告》,用Chart5中“创新模式库存周转率3.6次/年”的数据,测算引入智能库存系统的成本与收益,比如投入5万元改造,若库存周转从2次提至3次,6个月可回本,群内提供ROI测算表。

- 出海车企季度内制定东南亚区域策略:依据《2025年中国汽车品牌出海白皮书》,参考Chart6中上汽30万辆东南亚出口经验,调研印尼、泰国市场的政策(如进口关税、补贴)和消费偏好(如车型、价格),制定“产品+渠道”组合策略,群内提供东南亚市场调研模板。

九、关键风险提示与应对

- 风险1:安全芯片多场景适配兼容性差

报告显示安全芯片多场景得分均衡,但车企实际使用中可能遇到“同一品牌芯片在T-Box和网关中兼容性不足”的问题,导致系统故障风险上升。

应对方案:提前3个月开展跨部件适配测试,优先选择《汽车安全芯片应用领域白皮书》中推荐的“跨场景兼容型”芯片,社群内可对接芯片厂商技术专家,免费提供兼容性测试服务。 - 风险2:海外建厂投资回报不及预期

报告提及本地生产降本800美元/辆,但企业可能因“海外劳动力成本超预期、供应链本地化难”导致建厂成本过高,回报周期延长至5年以上。

应对方案:先通过“海外KD组装”(散件出口组装)试点,验证市场销量后再建完整工厂,参考Chart2中的成本数据设定销量阈值(如欧洲市场年销量超5万辆再建厂),社群内提供海外KD组装成本测算模型。 - 风险3:液冷散热成本过高难以普及

报告显示液冷散热效率最优,但液冷系统成本比风冷高30%,中小车企可能因“成本压力”放弃使用,导致高温市场产品竞争力不足。

应对方案:联合供应链企业开发“简化版液冷系统”(针对中低功率车型),将成本降低15%,参考Chart3中高温工况得分标准保留核心功能,社群内可对接散热部件供应商,获取定制化低成本方案。

十、核心数据汇总表(基于各图表整理)

| 领域 | 关键指标 | 最优表现 | 行业平均 | 数据来源报告 |

|---|---|---|---|---|

| 汽车安全芯片 | 身份认证得分(10分制) | C-V2X(10分) | 8.2分 | 《汽车安全芯片应用领域白皮书》 |

| 关税成本 | 关税后成本(美元/辆) | 5450美元(本地生产后) | 5800美元(未降本企业) | 《2025关税扰动下的产业转型报告》 |

| 液冷散热 | 高温工况得分(10分制) | 液冷(10分) | 热管(7.5分) | 《2025年汽车低压电子电气系统用液冷散热报告》 |

| 敏捷研发 | 迭代周期(周) | 小鹏(2.5周) | 3.3周 | 《大规模汽车敏捷研发的应用及敏捷变革管理报告》 |

| 后市场零售 | 库存周转率(次/年) | 创新零售(3.6次) | 传统零售(2.2次) | 《汽车零部件零售商在创新与适应的十字路口报告》 |

| 品牌出海 | 东南亚出口量(万辆) | 上汽(30万辆) | 行业平均(12万辆) | 《2025年中国汽车品牌出海白皮书》 |

本专题内的参考报告(PDF)目录

- 汽车行业Data+AI数智化转型白皮书 报告2025-10-27

- 《汽车安全芯片应用领域白皮书》

- EIU:《2025关税扰动下的产业转型:汽车、制药和消费品行业应对策略研究报告》

- 全国汽车标准化技术委员会:《2025年汽车低压电子电气系统用液冷散热装置标准化需求研究报告》

- 赵卫:《大规模汽车敏捷研发的应用及敏捷变革管理报告》

- 《汽车零部件零售商在创新与适应的十字路口-零售汽车零部件的未来-驱动变革报告》

- 中国汽车工业协会:《2025年中国汽车品牌出海白皮书》

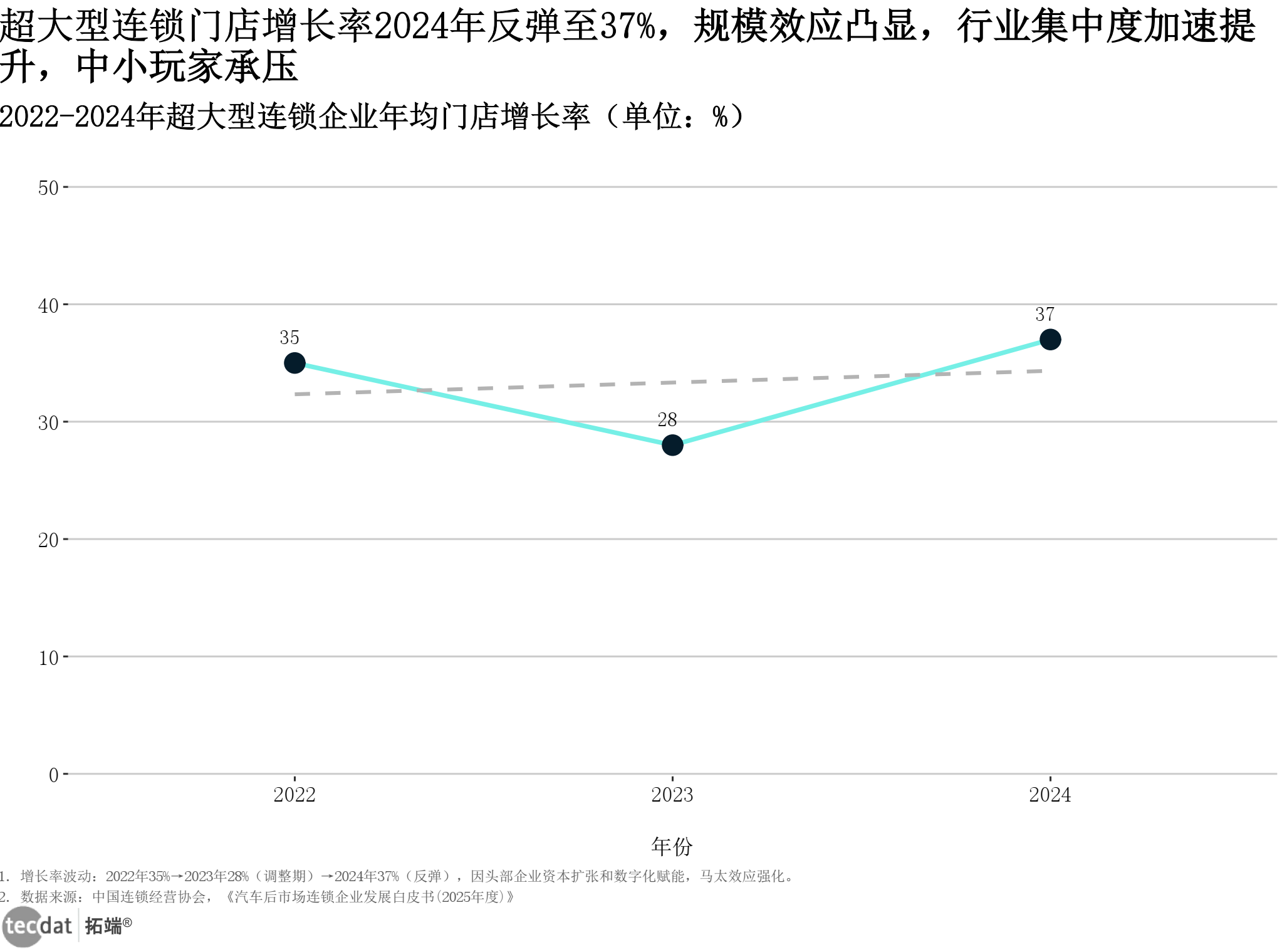

- 中国连锁经营协会:《汽车后市场连锁企业发展白皮书(2025年度)》

- 毕马威:《2025年第八届领先汽车科技50报告》

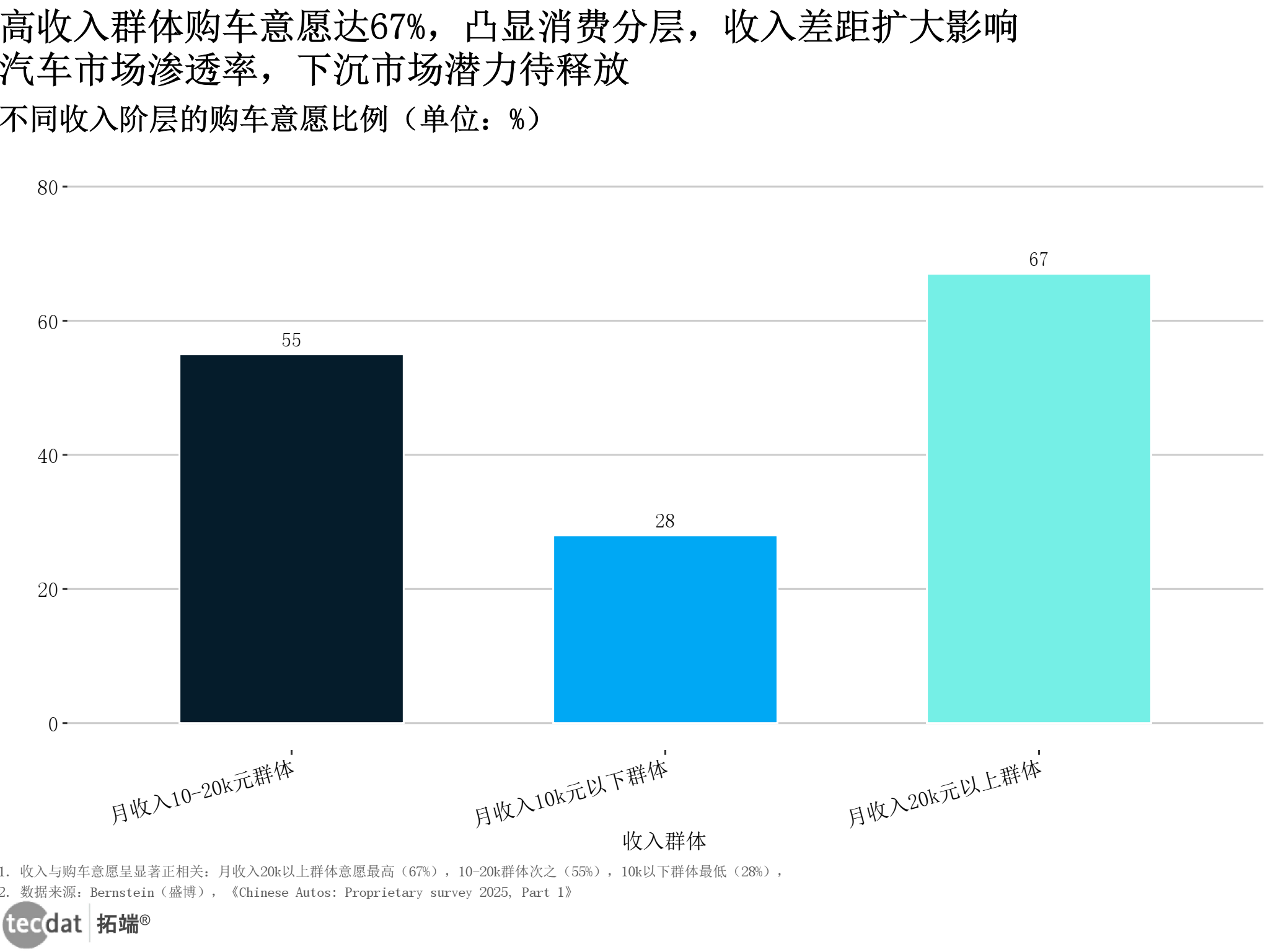

- 《中国汽车:2025年购买意向增强:比亚迪第一,小米第三》

2025年AI智能体时代重塑企业未来报告:政务金融落地、技术架构与商业化|附180+份报告PDF、数据、可视化模板汇总下载

2025年AI智能体时代重塑企业未来报告:政务金融落地、技术架构与商业化|附180+份报告PDF、数据、可视化模板汇总下载 中国AI+营销趋势洞察报告2026:生成式AI、代理AI、GEO营销|附400+份报告PDF、数据、可视化模板汇总下载

中国AI+营销趋势洞察报告2026:生成式AI、代理AI、GEO营销|附400+份报告PDF、数据、可视化模板汇总下载 2026年人工智能AI产业发展形势展望:具身智能、产业应用与治理实践|附700+份报告PDF、数据、可视化模板汇总下载

2026年人工智能AI产业发展形势展望:具身智能、产业应用与治理实践|附700+份报告PDF、数据、可视化模板汇总下载 2026汽车行业趋势洞察和典型增长市场解析:轻量化、智能化、出海|附600+份报告PDF、数据、可视化模板汇总下载

2026汽车行业趋势洞察和典型增长市场解析:轻量化、智能化、出海|附600+份报告PDF、数据、可视化模板汇总下载