专题:2025中国医疗器械出海现状与趋势创新发展研究报告

2024年,中国医疗器械行业正站在“从本土领先到全球突围”的关键节点——一边是迈瑞医疗把监护仪卖到190多个国家,海外营收占比超48%;一边是不少企业卡在欧盟MDR认证环节,临床数据补了3次仍未通过。

每日分享最新专题行业研究报告(PDF)和数据资料至会员群

这种“一边风光一边难”的反差,本质是全球医疗需求扩张与国内竞争加剧的必然结果。本报告洞察基于《弗若斯特沙利文:2025中国医疗器械出海现状与趋势蓝皮书》《国家高性能医疗器械创新中心:高性能医疗器械2024年度创新发展报告》《华安证券:2025脑机接口行业发展更新》《顺为人和:2025年医疗器械企业组织效能报告》及文末文末160+份医疗器械行业研究报告的数据,最新报告合集及解读实时更新已分享在交流群,阅读原文进群咨询、定制数据报告和800+行业人士共同交流和成长。

从核心数据看,2024年全球医疗器械市场规模达6230亿美元,中国贡献超15%份额,但出海企业仍面临两大卡脖子问题:一是欧美合规周期长(欧盟MDR平均18个月),二是高端市场品牌认可度低(骨科植入物进口占比仍超40%)。不过创新端已出现突破——2024年国内65款创新器械获批,脑机接口、可降解心脏封堵器等产品性能追上国际巨头。接下来,我们从市场、创新、效能三个维度拆解趋势,给出门槛低、见效快的落地方法。

一、行业转折点:国产替代完成,出海成第二增长曲线

2014年那会儿,国内医院的CT、MRI基本是GE、西门子的天下,国产设备只能做血压计、注射器这类低值耗材;到2024年,迈瑞医疗的监护仪全球市占率前三,联影医疗的7T磁共振不用依赖进口零件,甚至反过来出口欧洲。

这十年变化的关键,靠的是“政策托底+企业发力”:国家推“设备更新”政策,用超长期特别国债支持医院换国产设备;企业一边砸研发(头部企业研发占比超10%),一边靠海外并购补短板——比如天益医疗收购日机装CRRT业务,直接拿到全球血液净化市场的入场券。

但现在新问题来了:国内集采把低值耗材利润压到5%以内,不做海外市场就没增长空间;可出海又要面对欧盟MDR、美国FDA的高门槛。要解决这个矛盾,先得把全球和中国市场的增长逻辑理清楚。

二、市场规模:全球缺设备,中国有产能,出海是必然选择

1. 全球市场:2035年达1.1万亿美元,高附加值品类最赚钱

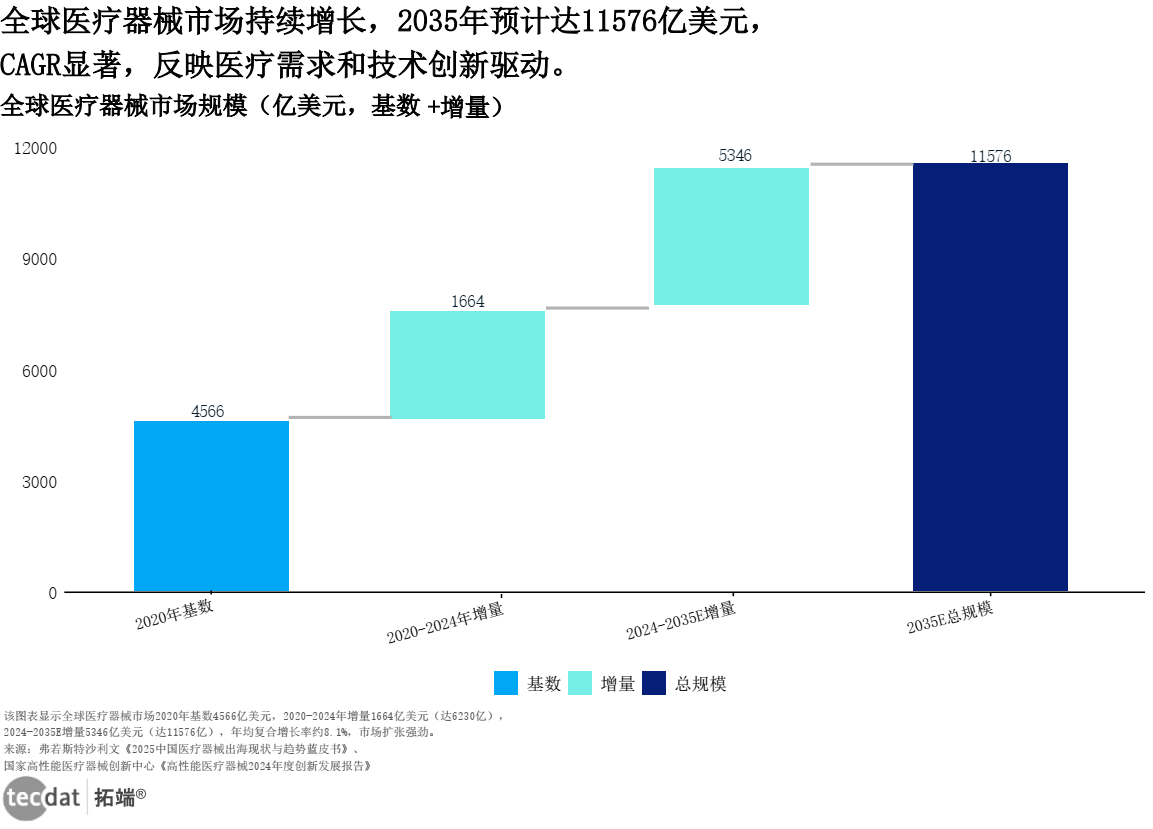

全球医疗器械市场正以8.1%的速度扩张,从2020年的4566亿美元涨到2024年的6230亿美元,预计2035年能突破1.1万亿美元。其中最赚钱的是高附加值品类,比如脑机接口,2033年规模能达8.5亿美元,年均增长7%。

为什么增长这么快?三个原因:一是全球老龄化(65岁以上人口占比超17%),慢性病患者多了,需要更多心脏支架、血糖仪;二是新兴市场缺设备,东南亚、中东的基层医院连DR机都配不齐;三是新技术迭代,AI辅助诊断、微创治疗设备需求激增。

全球医疗器械市场规模_瀑布图A1图表数据及PDF模板已分享到会员群

3秒解读:未来10年全球增量的5346亿美元,占总规模近一半,主要来自高附加值设备。

行动建议(出海企业负责人):优先攻欧美高端市场(比如美国IDN医联体),中小企先从东南亚转口贸易切入,避开高关税。

2. 中国市场:2035年超1.8万亿元,基层和创新是两大增量

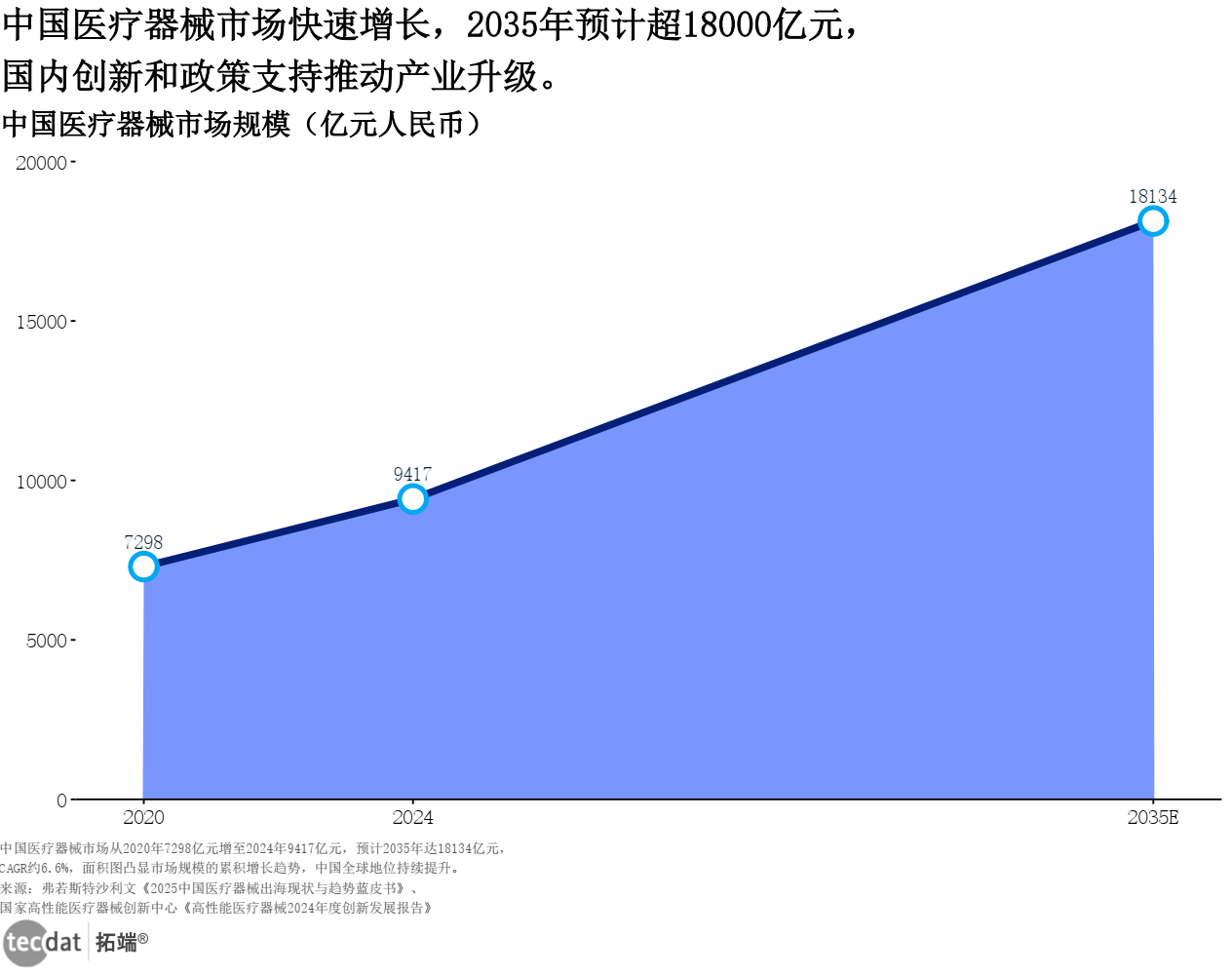

中国医疗器械市场增速虽比全球慢一点(CAGR6.6%),但规模很稳——从2020年7298亿元涨到2024年9417亿元,2035年能超1.8万亿元。增长全靠两点:一是国家“设备更新”政策,2024年超长期特别国债重点支持医院换国产设备;二是基层医疗补短板,重点中心乡镇卫生院必须配齐CT、彩超。

中国医疗器械市场规模_面积图A2图表数据及PDF模板已分享到会员群

3秒解读:2024-2035年的增量是前4年的2倍,基层医院和创新器械是必争之地。

行动建议(基层医疗设备供应商):2025年盯紧县级医院招标,主推性价比高的DR、彩超,比如把设备和售后打包报价,提高中标率。

3. 数据对比:不同报告差异在哪?别被数据误导

很多人看报告时会困惑,为什么不同机构的数据不一样?其实不是数据错了,是统计范围或时间不同,比如:

| 核心结论 | 数据差异 | 原因分析 |

|---|---|---|

| 全球医疗器械市场规模 | 沙利文:2035E 11576亿美元;国家高性能医疗器械创新中心:2024年6230亿美元 | 时间周期不同:沙利文算的是11年预测,国家创新中心是当年实际数据 |

| 中国出海企业海外收入占比 | 沙利文:头部企业平均31.9%;顺为人和:迈瑞医疗2024H1海外收入占比48.3% | 统计范围+时间不同:沙利文覆盖全行业,顺为人和只算龙头;迈瑞是半年报数据 |

| 脑机接口市场规模 | 华安证券:2033年8.5亿美元;沙利文:未单独统计 | 赛道关注度不同:华安聚焦前沿技术,沙利文侧重整体出海趋势 |

三、创新研发:从“跟跑”到“领跑”,这些技术能打全球市场

1. 研发投入:华大智造18.6%领跑,钱要花在刀刃上

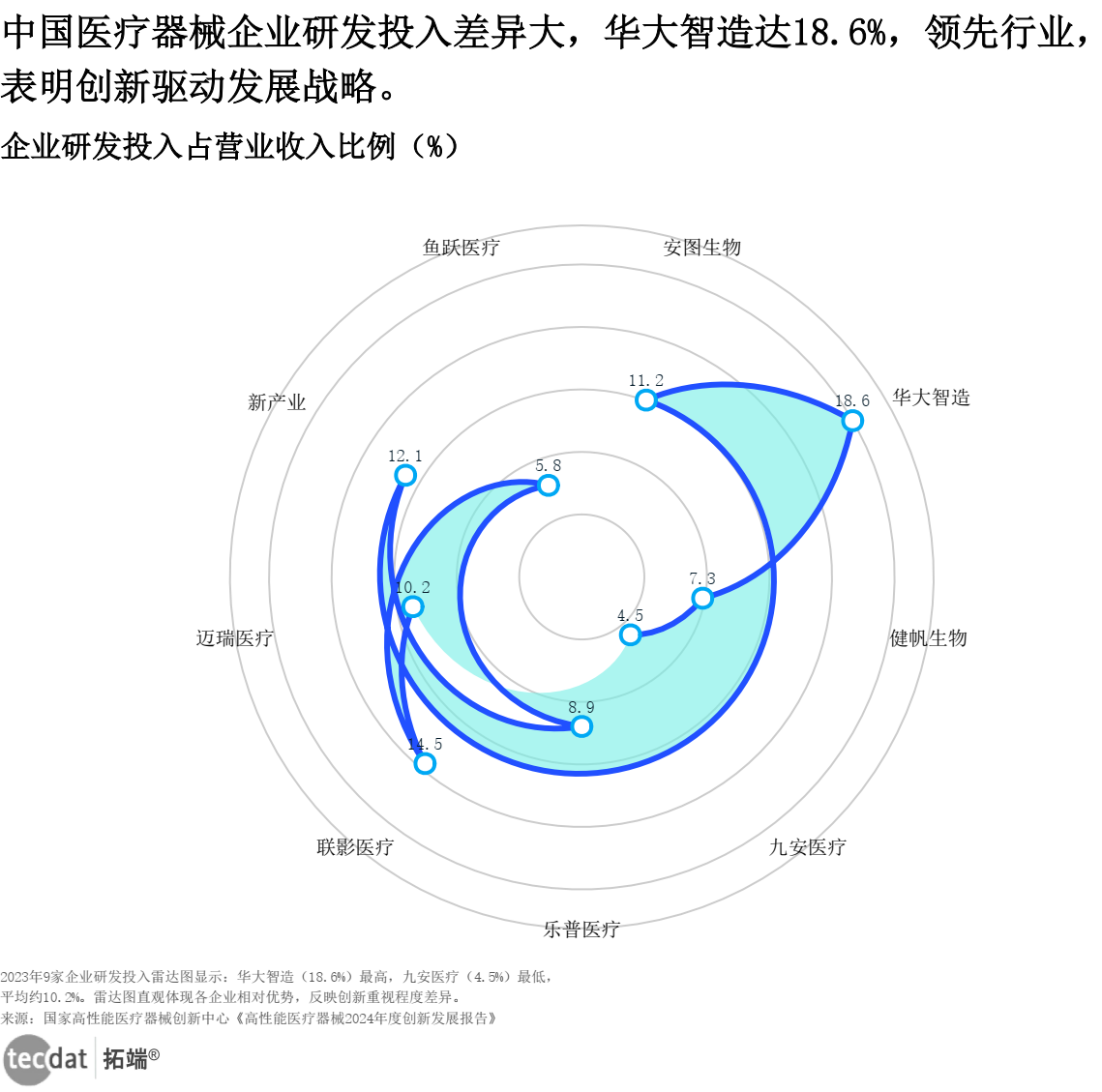

2023年国内医疗器械企业的研发投入差距很大,华大智造花了18.6%的营收搞研发,九安医疗只花了4.5%,行业平均约10.2%。高投入的企业都有个特点:盯着高端赛道,比如联影医疗做影像设备、微创医疗做可吸收支架;而做低值耗材的企业,研发投入普遍低于8%。

企业研发投入占比_雷达图B1图表数据及PDF模板已分享到会员群

3秒解读:研发超12%的企业(华大智造、新产业)都在押前沿赛道,低投入企业多做传统耗材。

行动建议(创新企业高管):2025年把研发预算向AI医疗器械倾斜,比如AI辅助诊断软件,这类产品在欧美认证周期短,6-8个月就能拿证。

2. 前沿技术:脑机接口成新风口,2033年规模达8.5亿美元

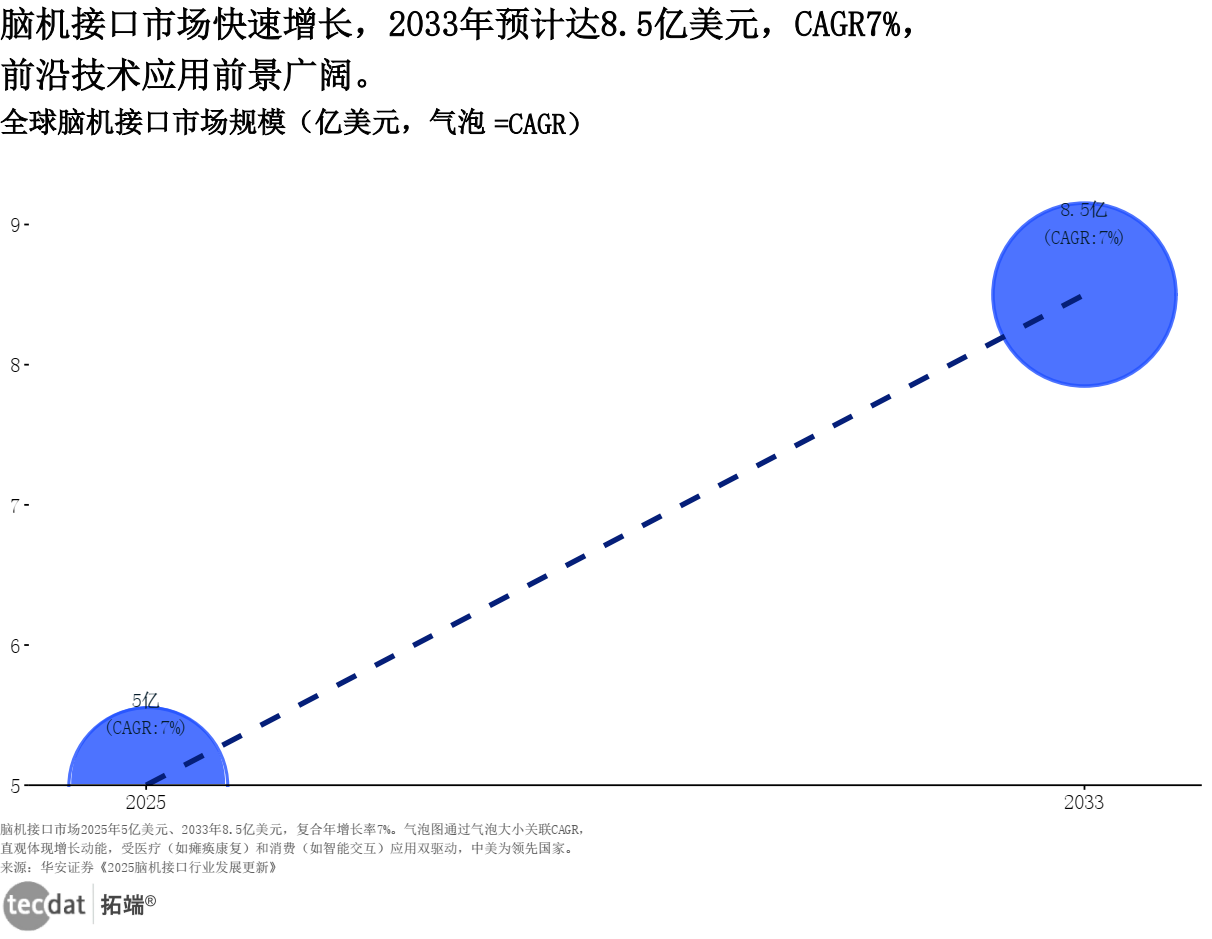

现在最火的前沿赛道是脑机接口,预计2025年市场规模5亿美元,2033年能到8.5亿美元,CAGR7%。国内已经有产品进入临床,比如博睿康的NEO脑机接口,术后一个月就能帮瘫痪患者喝水;国际上Neuralink更猛,人体植入手术能实现每分钟200字符的“意念打字”。

全球脑机接口市场规模_气泡图B2图表数据及PDF模板已分享到会员群

3秒解读:脑机接口靠医疗(瘫痪康复)和消费(智能交互)双场景驱动,中美是技术领先国。

行动建议(前沿技术企业):先攻克生物相容性材料,减少植入时的排斥反应;再对接北京天坛、上海华山等TOP10医院,加快临床试验进度。

四、企业效能:人效差3倍!头部企业靠“规模+技术”赢

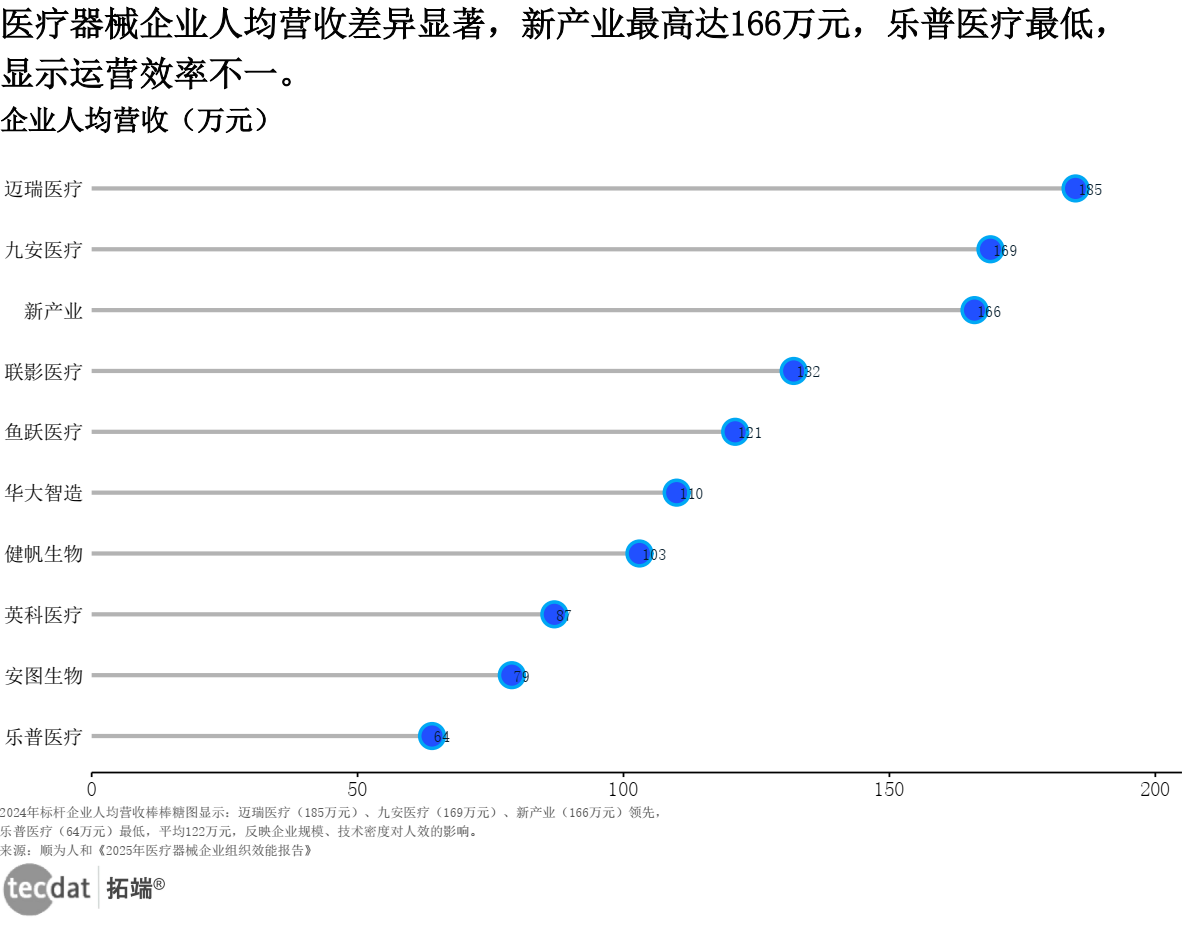

1. 人均营收:迈瑞185万元居首,规模和产品结构是关键

2024年标杆企业的人均营收平均122万元,但差距特别大:迈瑞医疗185万元、九安医疗169万元、新产业166万元,而乐普医疗只有64万元。为什么差这么多?一是规模效应,迈瑞在全球有10多个生产基地,单位成本比中小企低20%;二是产品结构,高附加值设备占比高的企业,人效自然高。

企业人均营收_棒棒糖图C1图表数据及PDF模板已分享到会员群

3秒解读:人均营收超160万元的企业,要么海外营收超30%,要么高端设备占比超50%。

行动建议(中小器械企业经营者):2025年别贪多,砍掉非核心的低值耗材(比如普通注射器),聚焦1-2个高毛利品类(如家用血糖仪),靠规模化降成本,目标把人均营收提到100万元以上。

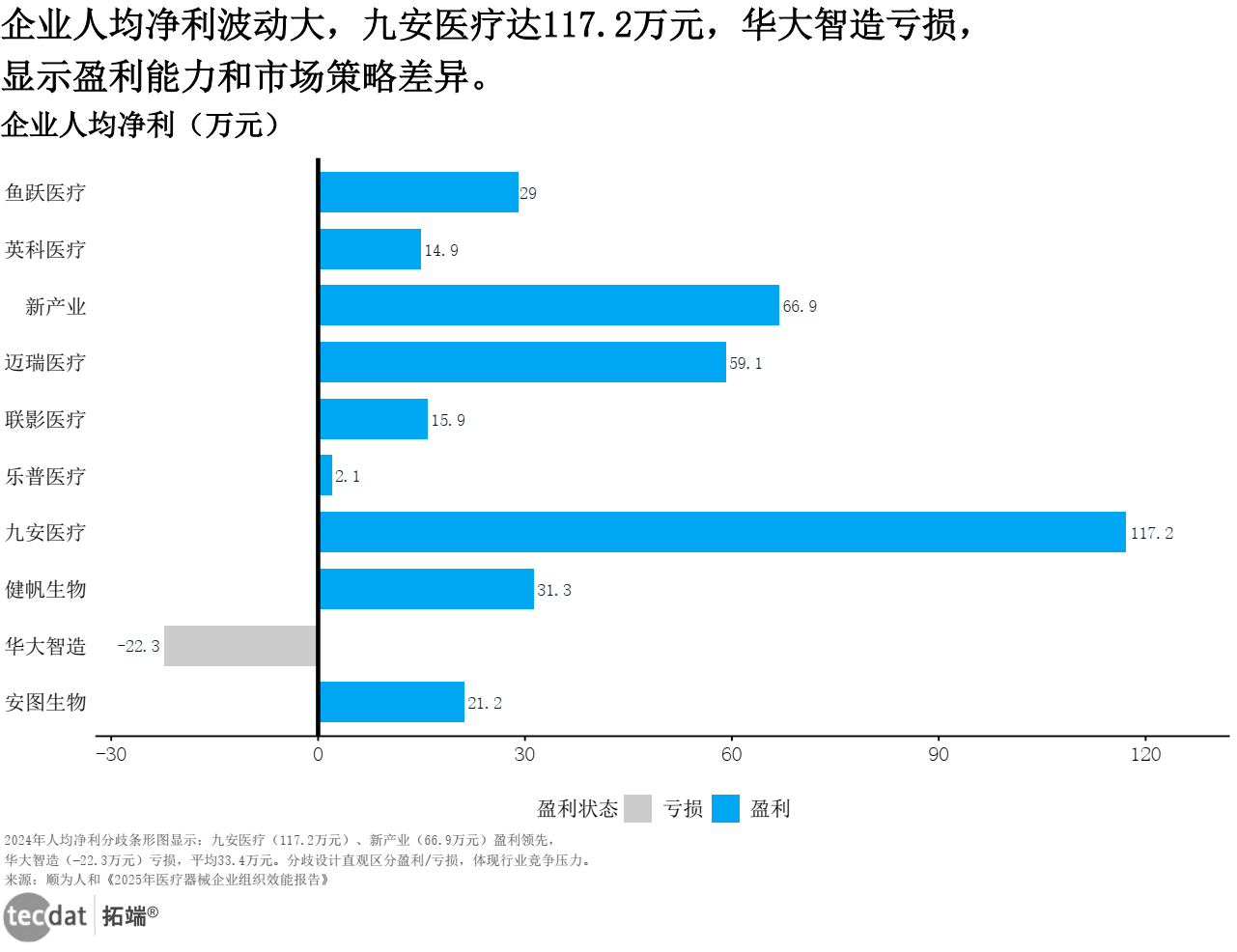

2. 人均净利:九安117万元领跑,盈利要踩准产品周期

2024年企业人均净利平均33.4万元,九安医疗以117.2万元领跑,新产业66.9万元紧随其后,但华大智造亏了22.3万元。这不是华大智造不行,而是产品还在研发期——脑机接口这类前沿技术,要砸3-5年钱才能规模化盈利;而九安医疗赚钱,是因为海外家用检测设备需求正好爆发,踩准了产品周期。

企业人均净利_分歧条形图C2图表数据及PDF模板已分享到会员群

3秒解读:研发超15%的企业短期可能亏,但长期有技术壁垒;低值耗材企业盈利稳但增速慢。

行动建议(财务负责人):研发高的企业,赶紧申请“研发费用加计扣除”,能少缴15%的税;盈利稳的企业,多投钱建海外渠道,比如在东南亚找本地经销商,提高增速。

五、2025年Q1必做:3件落地性强的事

1. 出海企业:3月底前启动欧盟CE-MDR预审

别等产品做好了再碰认证,参考迈瑞收购HyTest后快速拿证的经验,现在就联系UL Solutions这类机构,先做拟出海设备(比如超声系统)的预审,重点补临床数据和技术文档——欧盟MDR平均18个月拿证,晚启动就少赚半年钱。

(配套资源:会员群已分享《欧盟MDR认证 Checklist》,临床数据要求、文档模板都有)

2. 研发企业:2月底前对接3家神经外科医院

做脑机接口的企业,别自己闷头研发,2月底前筛选北京天坛、上海华山等TOP5医院,参照博睿康NEO的方案,把临床试验终点设为“安全性+有效性”(比如术后3个月患者能完成喝水动作),这样注册能快3-4个月。

(配套资源:会员群整理了国内神经外科临床试验机构名单,还有合作案例可参考)

3. 中小企:1月底前砍非核心品类

如果现在人均营收低于80万元,1月底前必须砍非核心低值耗材,比如普通注射器、医用胶布,聚焦家用血糖仪、便携式监护仪这类高毛利品类,通过规模化生产把单位成本降10%,目标人均营收超100万元。

(配套资源:会员群有《医疗器械企业人效优化案例》,迈瑞、鱼跃的成本控制方法都在里面)

六、3大风险:提前规避,别踩这些坑

1. 合规风险:欧盟MDR认证超期

风险点:2024年欧盟把MDR过渡期延到2027-2028年,但高风险产品(如心脏支架)的临床数据要求更严,有人补了3次还没过,拖了1年多。

应对方案:一是走“CE转东盟AMDD互认”,比如医用敷料过了CE,48周内就能拿新加坡注册证;二是加会员群,每周有欧盟公告机构专家答疑,实时更正规法变化。

2. 研发风险:钱投错方向

风险点:脑机接口、脉冲电场消融技术迭代快,有企业投了2000万研发,结果临床需求变了,钱全打水漂。

应对方案:建“临床专家顾问团”,每季度跟3家三甲医院医生聊需求;会员群有2024年获批创新器械的临床需求报告,照着做能少走弯路。

3. 人效风险:海外团队成本高

风险点:海外员工占比超20%后,管理成本会涨——有企业海外团队薪酬比国内高50%,人均净利直接降了15%。

应对方案:海外招人优先选本地员工,总部只派核心技术岗,占比控制在30%以内;会员群有《海外团队薪酬模板》,不同国家薪资基准都标好了。

本专题内的参考报告(PDF)目录

- 弗若斯特沙利文:2025中国医疗器械出海现状与趋势蓝皮书

- 国家高性能医疗器械创新中心:高性能医疗器械2024年度创新发展报告

- 华安证券:2025脑机接口行业发展更新

- 顺为人和:2025年医疗器械企业组织效能报告

- UL Solutions:医疗器械全球合规指南(2025版)

- 医药经济报:2025年中国医疗器械外贸变局与机遇分析

- 人人文库:2025年医疗器械行业创新和市场需求研究报告

- 搜狐网:2025中国医疗器械出海现状与趋势蓝皮书(节选)

(更多报告PDF及数据模板,会员群内可下载)

每日分享最新报告和数据资料至会员群

关于会员群

- 会员群主要以数据研究、报告分享、数据工具讨论为主;

- 加入后免费阅读、下载相关数据内容,并同步海内外优质数据文档;

- 老用户可九折续费。

- 提供报告PDF代找服务

非常感谢您阅读本文,如需帮助请联系我们!

2026年全球医疗行业趋势研究报告:AI医疗、创新药与医疗器械|附240+份报告PDF、数据、可视化模板汇总下载

2026年全球医疗行业趋势研究报告:AI医疗、创新药与医疗器械|附240+份报告PDF、数据、可视化模板汇总下载 2026汽车行业趋势洞察和典型增长市场解析:轻量化、智能化、出海|附600+份报告PDF、数据、可视化模板汇总下载

2026汽车行业趋势洞察和典型增长市场解析:轻量化、智能化、出海|附600+份报告PDF、数据、可视化模板汇总下载 2026中国游戏产业趋势及潜力分析报告:小游戏、AI应用、出海趋势|附160+份报告PDF、数据、可视化模板汇总下载

2026中国游戏产业趋势及潜力分析报告:小游戏、AI应用、出海趋势|附160+份报告PDF、数据、可视化模板汇总下载 2026年医药行业展望报告:创新、出海、AI医疗与商业化|附220+份报告PDF、数据、可视化模板汇总下载

2026年医药行业展望报告:创新、出海、AI医疗与商业化|附220+份报告PDF、数据、可视化模板汇总下载