本文比较了几个时间序列模型,以预测SP 500指数的每日实际波动率。

假设条件

实际波动率是看不见的,因此我们只能对其进行估算。这也是波动率建模的难点。如果真实值未知,则很难判断预测质量。尽管如此,研究人员为实际波动率开发了估算模型。Andersen,Bollerslev Diebold(2008) 和 Barndorff-Nielsen and Shephard(2007) 以及 Shephard and Sheppard(2009) 提出了一类基于高频的波动率(HEAVY)模型,作者认为HEAVY模型给出了 很好的 估计。

任何 时间序列 都由一个均值方程和一个方差方程所组成,普通的ARMA我们忽略了方差方程,因为残差是一个白噪声,没有任何信息可以挖掘了。所以一般只写一个ARMA。而 GARCH模型 ,我们平时都假设均值方程是一个常数,而残差有ARCH效应,所以就focus在残差上,均值略去不写。

所谓的ARMA-GARCH就是分别对均值和方差建模。即均值满足ARMA过程,残差满足GARCH过程的一个随机过程。

总结:

ARMA model: x~ARMA(p,q)+e, where e is a white noise

GARCH model: x~c+e, where c is a constant, e^2 follows a GARCH(p,q) process

ARMA-GARCH model: x~ARMA(p,q)+e, where e^2 follows a GARCH(m,n) process

假设:HEAVY实现的波动率估算器无偏且有效。

在下文中,将HEAVY估计量作为 观察到的已实现(实际)波动率 来确定预测性能。

数据来源

- SPX每日数据(平仓收益)

- SPX盘中高频数据(HEAVY模型估计)

- VIX

- VIX衍生品(VIX期货)

在本文中,我主要关注前两个。

数据采集

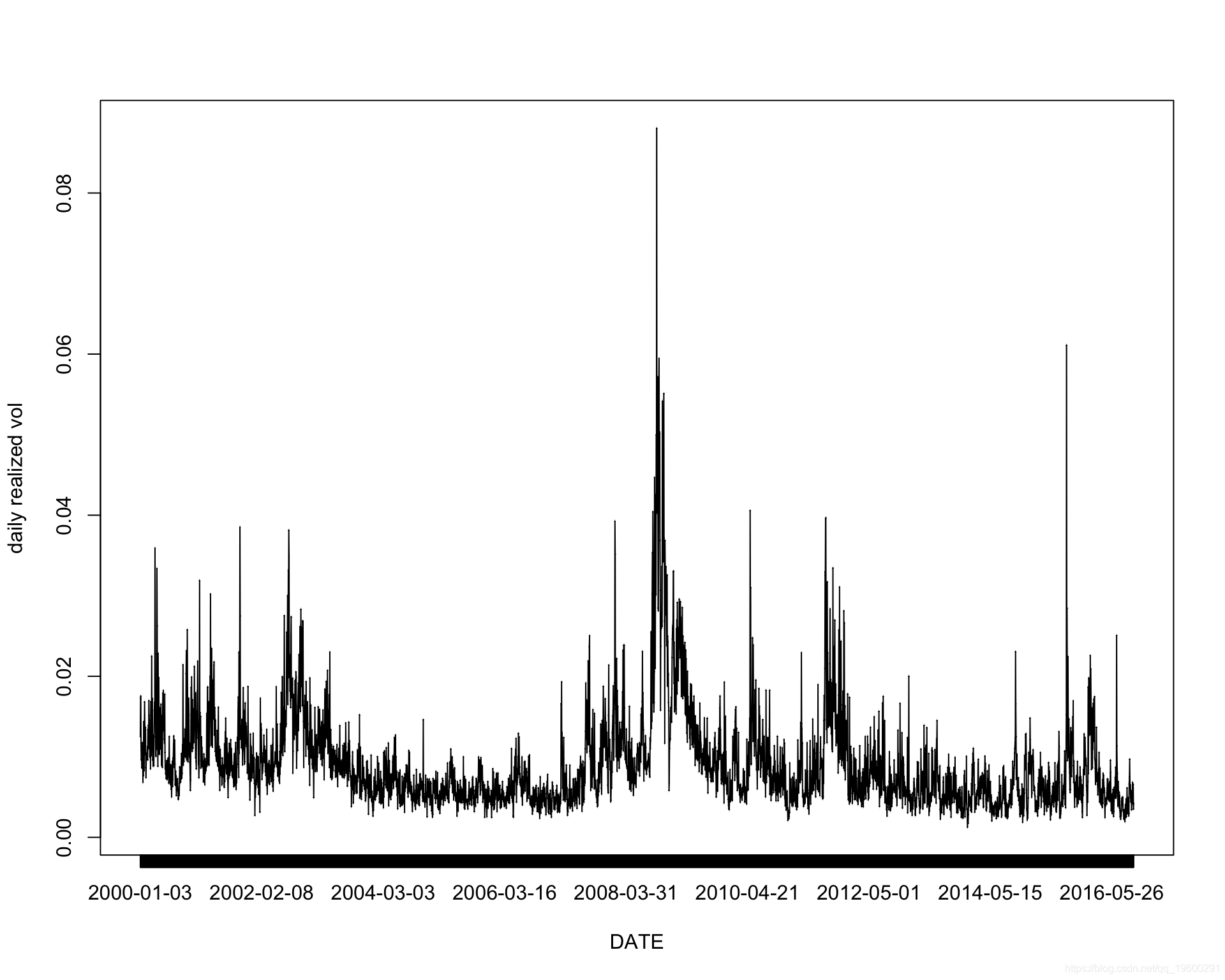

实际波动率估计和每日收益

我实现了Shephard和Sheppard的模型,并估计了SPX的实际量。

head(SPXdata) SPX2.rv SPX2.r SPX2.rs SPX2.nobs SPX2.open

2000-01-03 0.000157240 -0.010103618 0.000099500 1554 34191.16

2000-01-04 0.000298147 -0.039292183 0.000254283 1564 34195.04

2000-01-05 0.000307226 0.001749195 0.000138133 1552 34196.70

2000-01-06 0.000136238 0.001062120 0.000062000 1561 34191.43

2000-01-07 0.000092700 0.026022074 0.000024100 1540 34186.14

2000-01-10 0.000117787 0.010537636 0.000033700 1573 34191.50

SPX2.highlow SPX2.highopen SPX2.openprice SPX2.closeprice

2000-01-03 0.02718625 0.005937756 1469.25 1454.48

2000-01-04 0.04052226 0.000000000 1455.22 1399.15

2000-01-05 -0.02550524 0.009848303 1399.42 1401.87

2000-01-06 -0.01418039 0.006958070 1402.11 1403.60

2000-01-07 -0.02806616 0.026126203 1403.45 1440.45

2000-01-10 -0.01575486 0.015754861 1441.47 1456.74

DATE SPX2.rvol

2000-01-03 2000-01-03 0.012539537

2000-01-04 2000-01-04 0.017266934

2000-01-05 2000-01-05 0.017527864

2000-01-06 2000-01-06 0.011672103

2000-01-07 2000-01-07 0.009628084

2000-01-10 2000-01-10 0.010852972SPXdata$SPX2.rv 是估计的实际方差。 SPXdata$SPX2.r 是每日收益(平仓/平仓)。 SPXdata$SPX2.rvol 是估计的实际波动率

首先,收益序列是平稳的。

Augmented Dickey-Fuller Test

data: SPXdata$SPX2.r

Dickey-Fuller = -15.869, Lag order = 16, p-value = 0.01

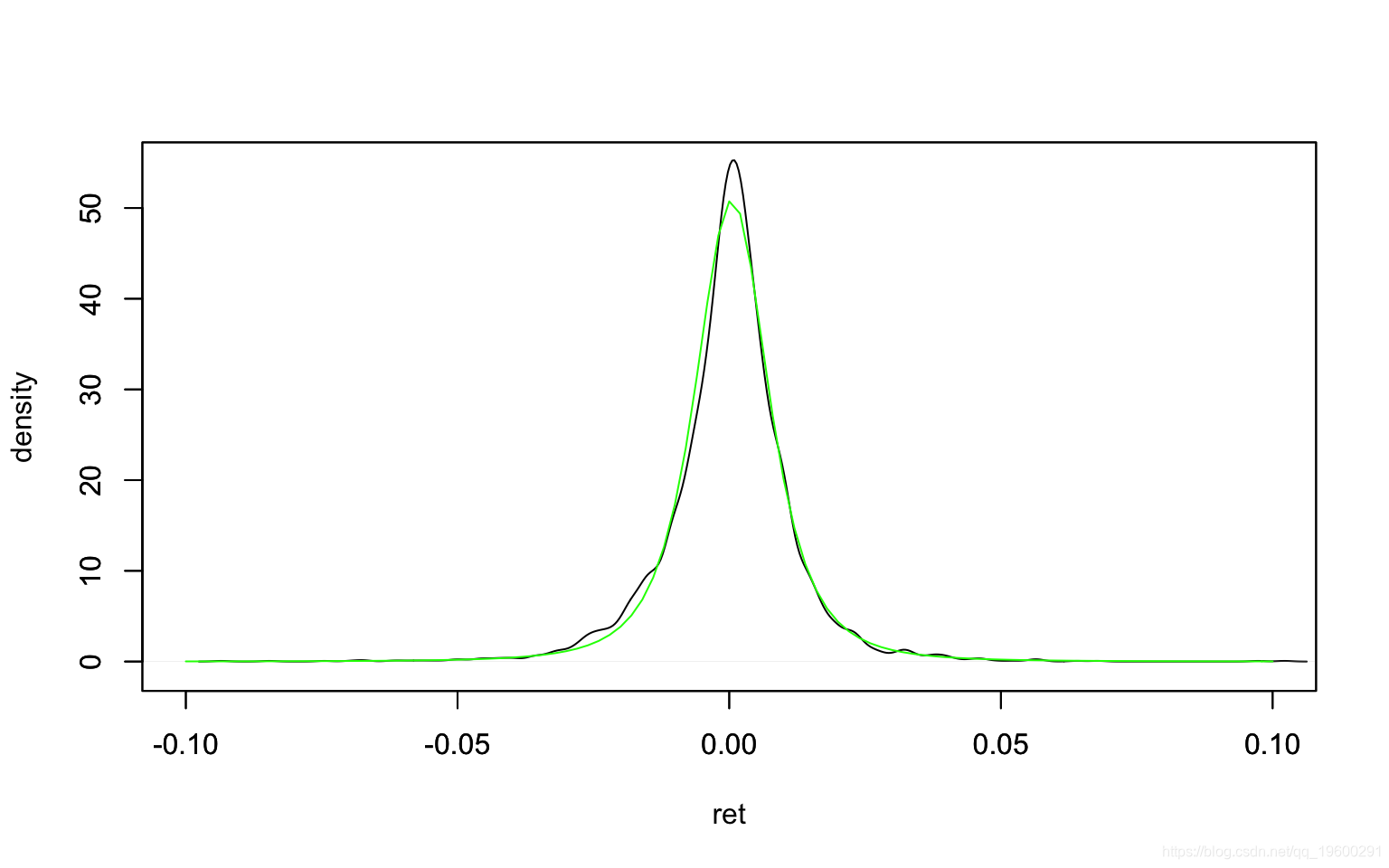

alternative hypothesis: stationary分布显示出尖峰和厚尾。可以通过t分布回归分布密度图来近似 。黑线是内核平滑的密度,绿线是t分布密度。

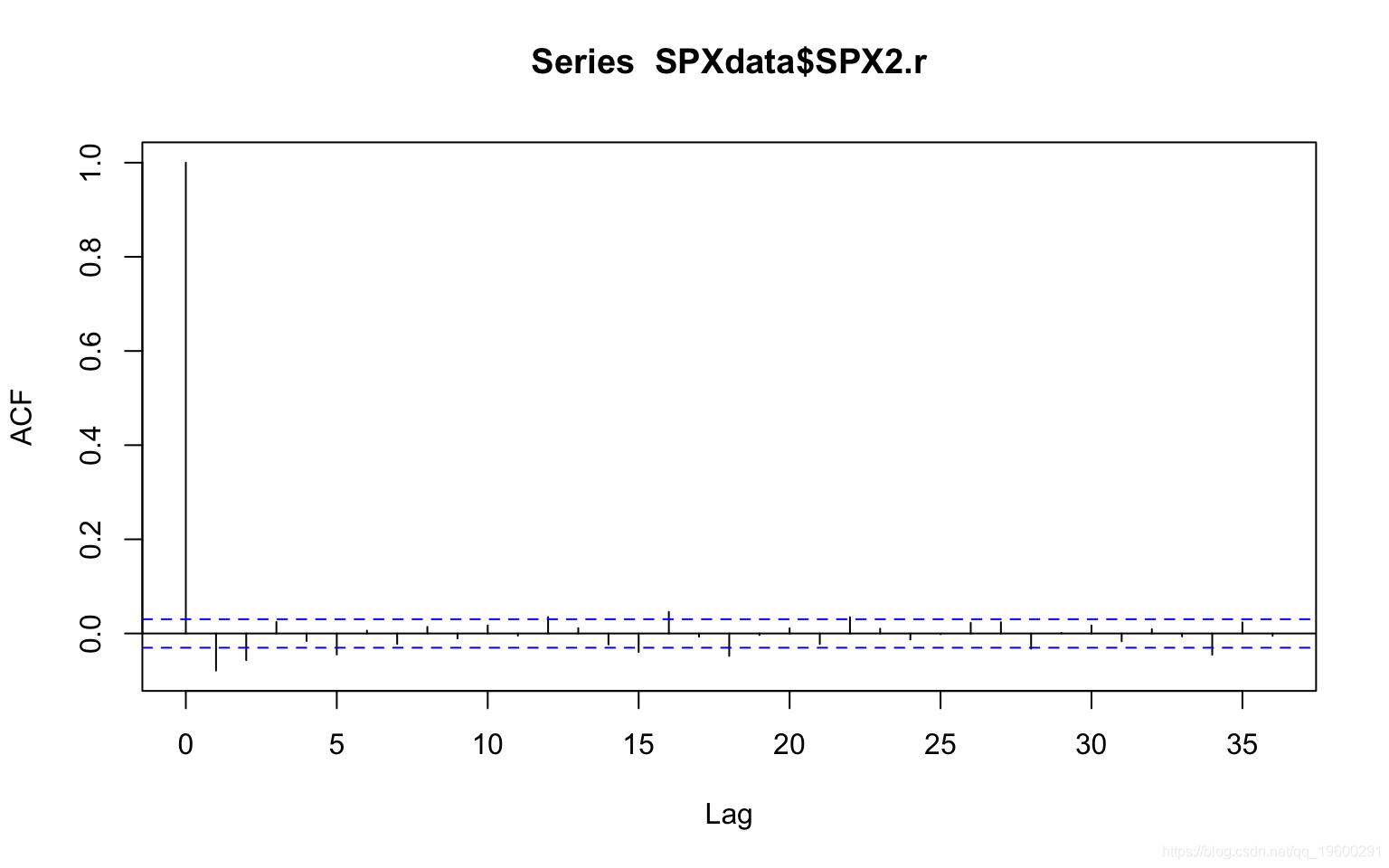

acf(SPXdata$SPX2.r) ##自相关系数图

Box-Ljung test

data: SPXdata$SPX2.r

X-squared = 26.096, df = 1, p-value = 3.249e-07自相关图显示了每周相关性。Ljung-Box测试确认了序列存在相关性。

Series: SPXdata$SPX2.r

ARIMA(2,0,0) with zero mean

Coefficients:

ar1 ar2

-0.0839 -0.0633

s.e. 0.0154 0.0154

sigma^2 estimated as 0.0001412: log likelihood=12624.97

AIC=-25243.94 AICc=-25243.93 BIC=-25224.92auro.arima 表示ARIMA(2,0,0)可以对收益序列中的自相关进行建模,而eGARCH(1,1)在波动率建模中很受欢迎。因此,我选择具有t分布的ARMA(2,0)-eGARCH(1,1)作为基准模型。

*---------------------------------*

* GARCH Model Spec *

*---------------------------------*

Conditional Variance Dynamics

------------------------------------

GARCH Model : eGARCH(1,1)

Variance Targeting : FALSE

Conditional Mean Dynamics

------------------------------------

Mean Model : ARFIMA(2,0,0)

Include Mean : TRUE

GARCH-in-Mean : FALSE

Conditional Distribution

------------------------------------

Distribution : std

Includes Skew : FALSE

Includes Shape : TRUE

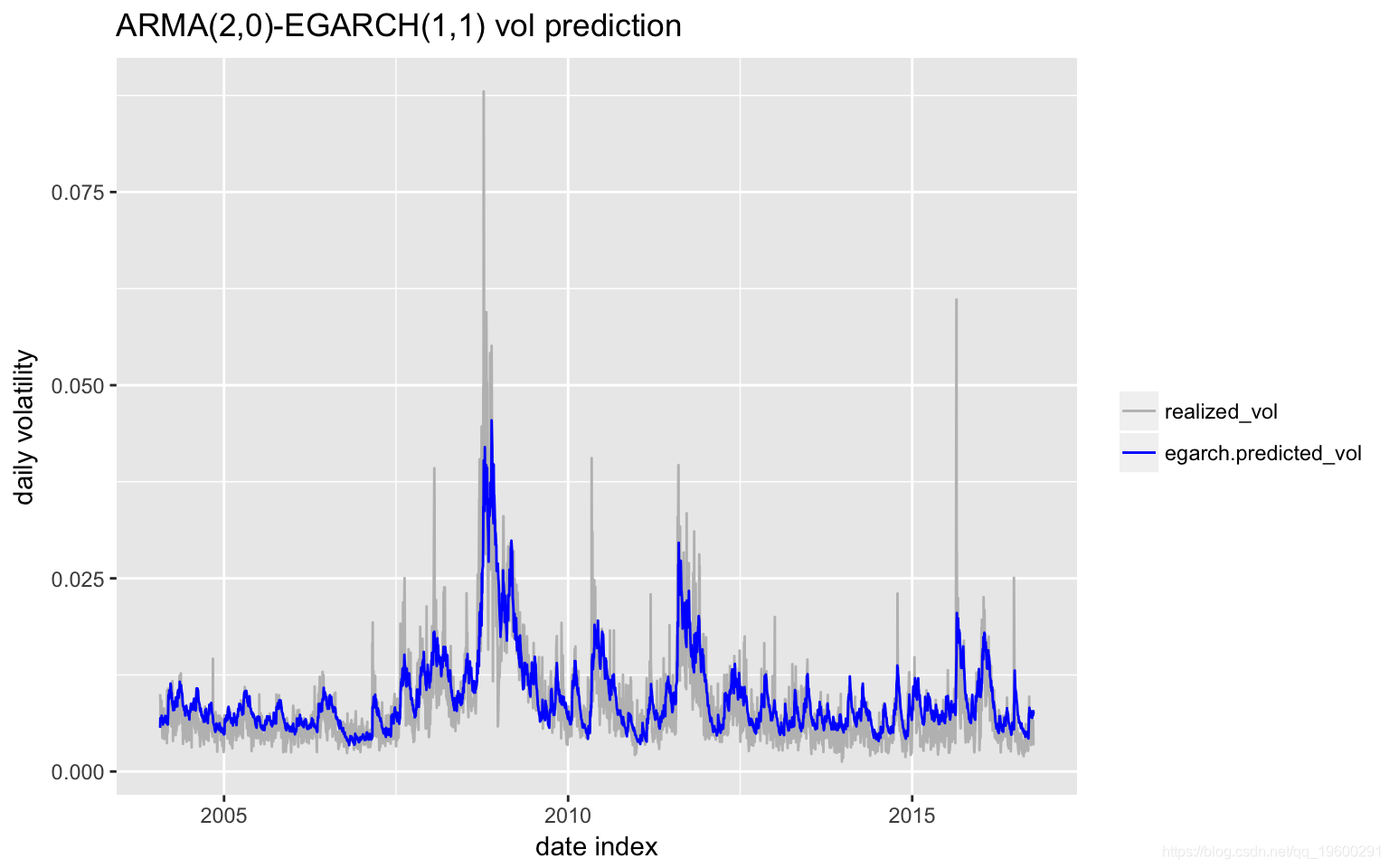

Includes Lambda : FALSE 我用4189个观测值进行了回测(从2000-01-03到2016-10-06),使用前1000个观测值训练模型,然后每次向前滚动预测一个,然后每5个观测值重新估计模型一次 。

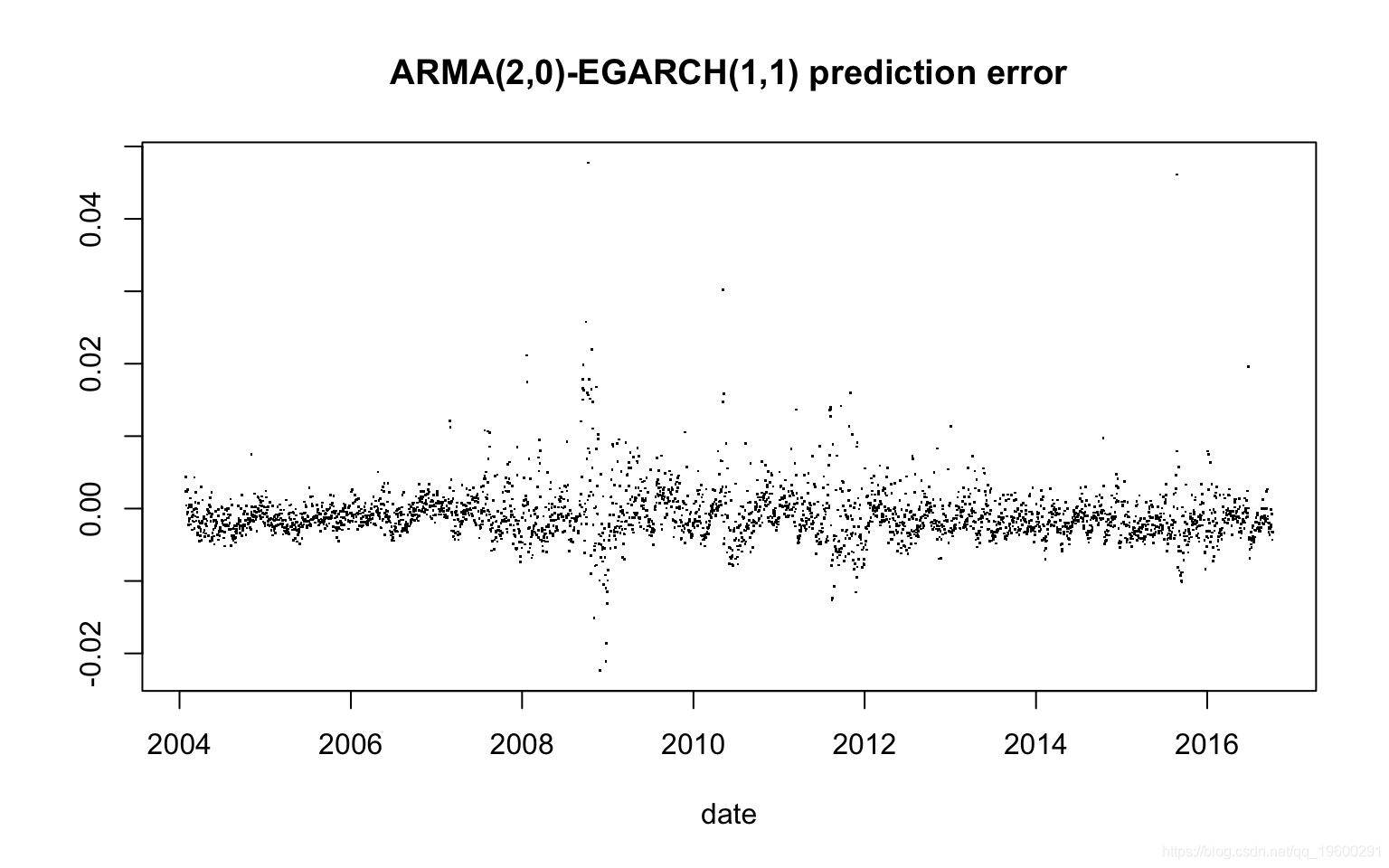

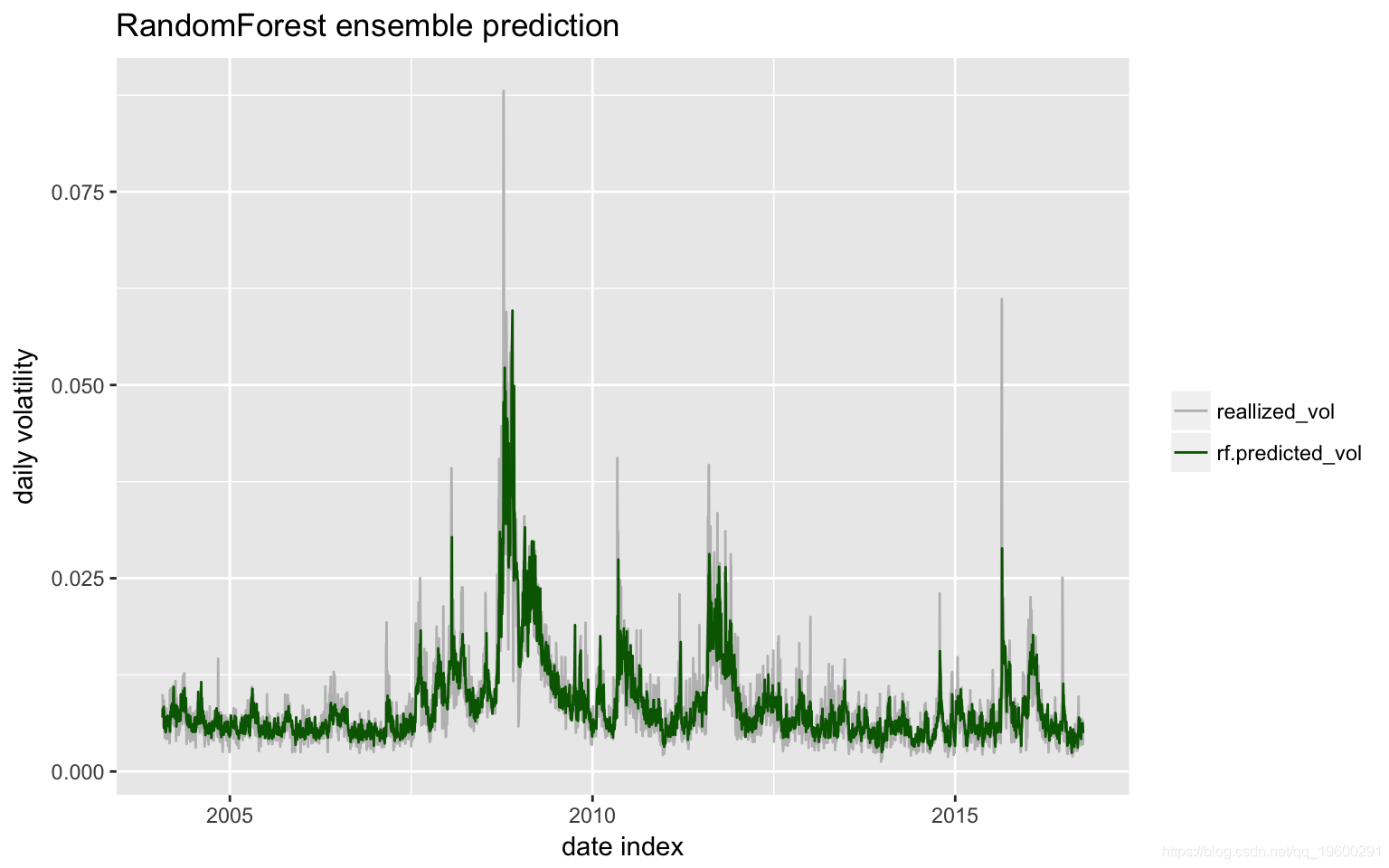

下图显示 了样本外 预测和相应的实际波动率。

预测显示与实现波动率高度相关,超过72%。

cor(egarch_model$roll.pred$realized_vol, egarch_model$roll.pred$egarch.predicted_vol,

method = "spearman")[1] 0.7228007误差摘要和绘图

Min. 1st Qu. Median Mean 3rd Qu. Max.

-0.0223800 -0.0027880 -0.0013160 -0.0009501 0.0003131 0.0477600 随时关注您喜欢的主题

平均误差平方(MSE):

[1] 1.351901e-05改进:实际GARCH模型和LRD建模

realGARCH 该模型由 Hansen,Huang和Shek(2012) (HHS2012)提出,该模型 使用非对称动力学表示将实际(已实现)波动率测度与潜在 真实波动率联系起来。与标准GARCH模型不同,它是收益和实际波动率度量的联合建模(本文中的HEAVY估计器)。

实际GARCH

模型:

*---------------------------------*

* GARCH Model Spec *

*---------------------------------*

Conditional Variance Dynamics

------------------------------------

GARCH Model : realGARCH(2,1)

Variance Targeting : FALSE

Conditional Mean Dynamics

------------------------------------

Mean Model : ARFIMA(2,0,0)

Include Mean : TRUE

GARCH-in-Mean : FALSE

Conditional Distribution

------------------------------------

Distribution : norm

Includes Skew : FALSE

Includes Shape : FALSE

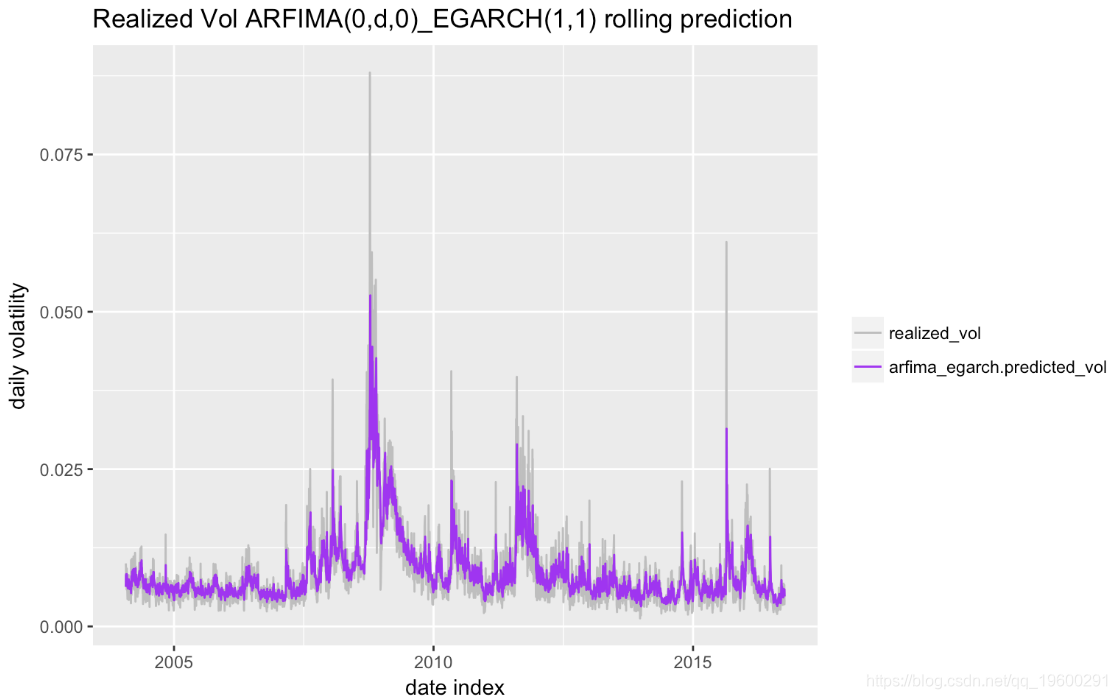

Includes Lambda : FALSE 滚动预测过程与上述ARMA-EGARCH模型相同。下图显示 了样本外 预测和相应的实际波动率。

预测与实际的相关性超过77%

cor(arfima_egarch_model$roll.pred$realized_vol, arfima_egarch_model$roll.pred$arfima_egarch.predicted_vol,

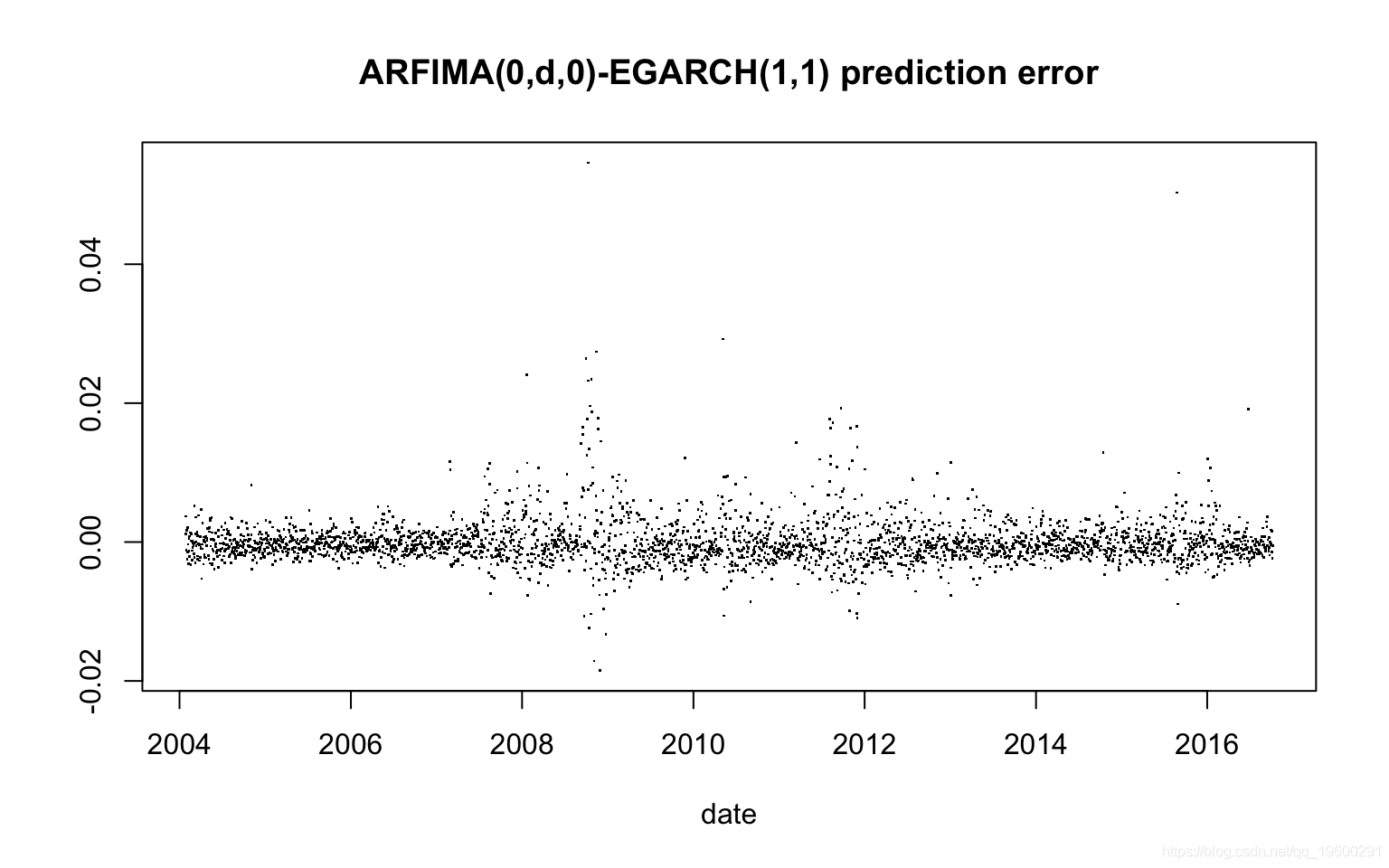

method = "spearman")[1] 0.7707991误差摘要和图:

Min. 1st Qu. Median Mean 3rd Qu. Max.

-1.851e-02 -1.665e-03 -4.912e-04 -1.828e-05 9.482e-04 5.462e-02

均方误差(MSE):

[1] 1.18308e-05备注:

- 用于每日收益序列的ARMA-eGARCH模型和用于实际波动率的ARFIMA-eGARCH模型利用不同的信息源。ARMA-eGARCH模型仅涉及每日收益,而ARFIMA-eGARCH模型基于HEAVY估算器,该估算器是根据日内数据计算得出的。RealGARCH模型将它们结合在一起。

- 以均方误差衡量,ARFIMA-eGARCH模型的性能略优于realGARCH模型。这可能是由于ARFIMA-eGARCH模型的LRD特性所致。

集成模型

随机森林

现在已经建立了三个预测

- ARMA

egarch_model - realGARCH

rgarch model - ARFIMA-eGARCH

arfima_egarch_model

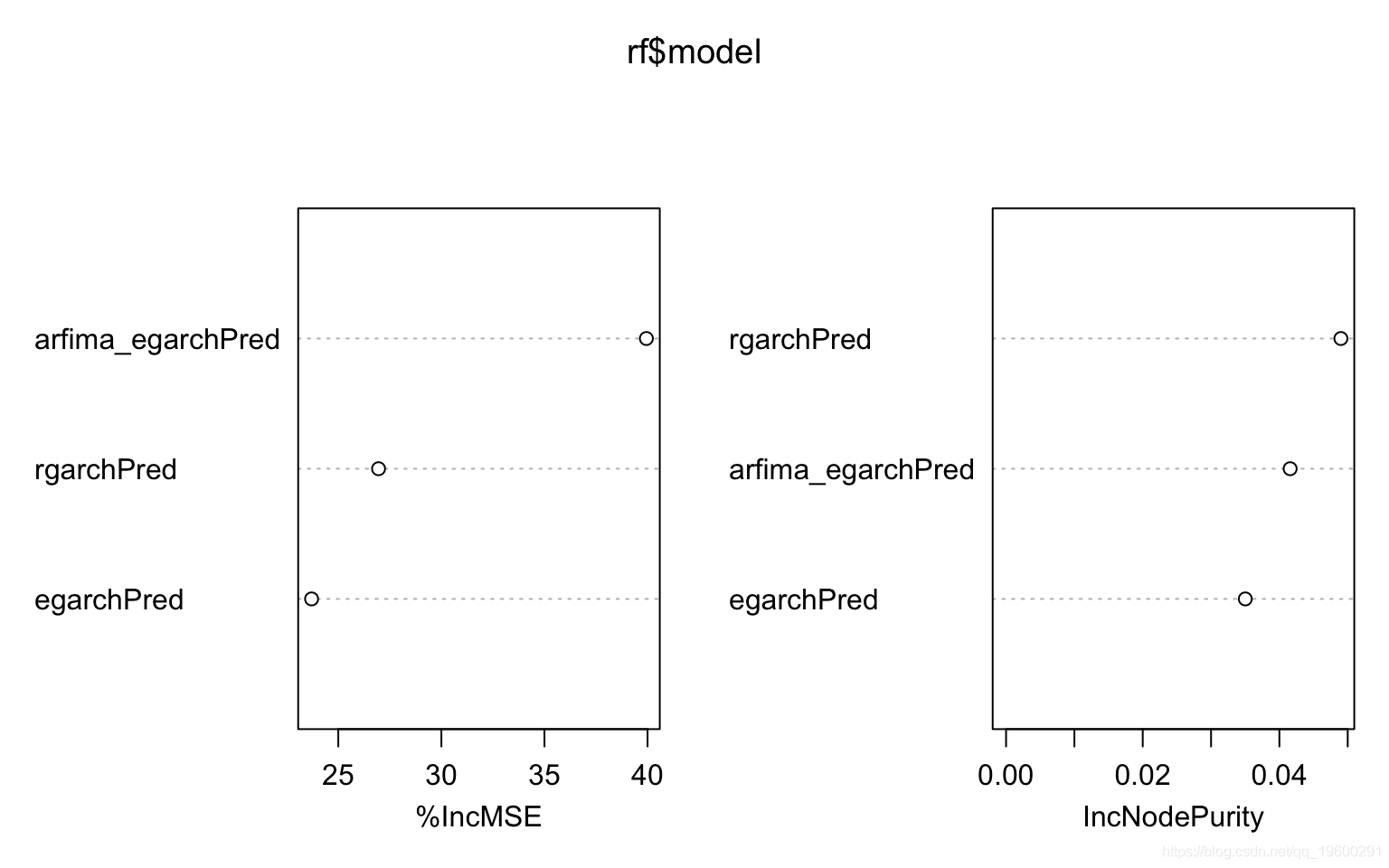

尽管这三个预测显示出很高的相关性,但预计模型平均值会减少预测方差,从而提高准确性。使用了随机森林集成。

varImpPlot(rf$model)

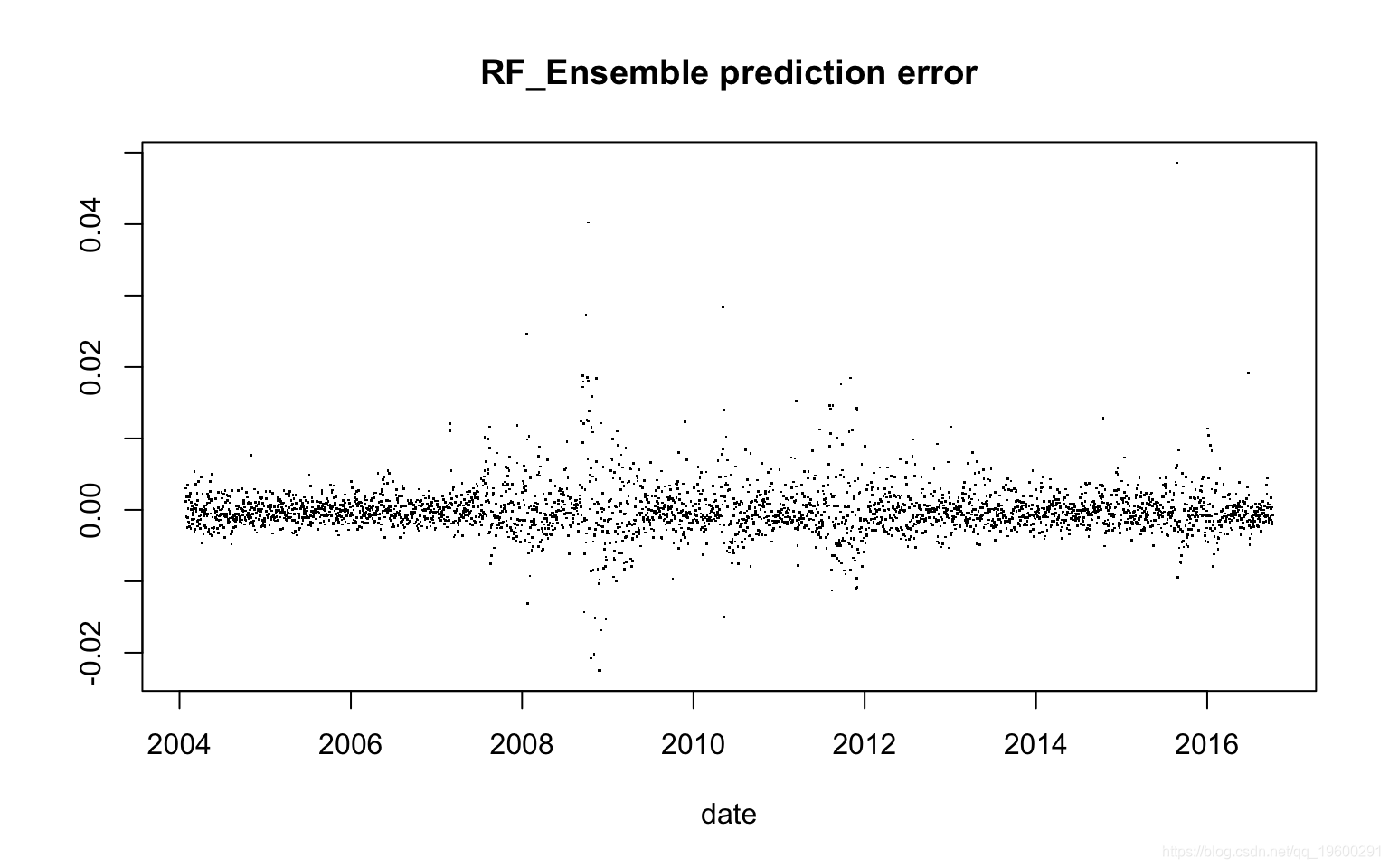

均方误差:

[1] 1.197388e-05MSE与实际波动率方差的比率

[1] 0.2983654备注

涉及已实际量度信息的realGARCH模型和ARFIMA-eGARCH模型优于标准的收益序列ARMA-eGARCH模型。与基准相比,随机森林集成的MSE减少了17%以上。

从信息源的角度来看,realGARCH模型和ARFIMA-eGARCH模型捕获了日内高频数据中的增量信息(通过模型,HEAVY实际波动率估算)

进一步研究:隐含波动率

以上方法不包含隐含波动率数据。隐含波动率是根据SPX欧洲期权计算得出的。自然的看法是将隐含波动率作为预测已实现波动率的预测因子。但是,大量研究表明,无模型的隐含波动率VIX是有偏估计量,不如基于过去实际波动率的预测有效。 Torben G. Andersen,Per Frederiksen和Arne D. Staal(2007) 同意这种观点。他们的工作表明,将隐含波动率引入时间序列分析框架不会带来任何明显的好处。但是,作者指出了隐含波动率中增量信息的可能性,并提出了组合模型。

因此,进一步的发展可能是将时间序列预测和隐含波动率(如果存在)的预测信息相结合的集成模型。

【视频】R语言支持向量回归SVR预测水位实例讲解|附代码数据

【视频】R语言支持向量回归SVR预测水位实例讲解|附代码数据 数据分享|R语言Python机器学习预测4案例合集:众筹平台、机票折扣、糖尿病患者、员工满意度

数据分享|R语言Python机器学习预测4案例合集:众筹平台、机票折扣、糖尿病患者、员工满意度 R语言神经网络模型金融应用预测上证指数时间序列可视化

R语言神经网络模型金融应用预测上证指数时间序列可视化 R语言用随机森林模型的酒店收入和产量预测误差分析

R语言用随机森林模型的酒店收入和产量预测误差分析