在这篇文章中,我使用 R 建立著名的Hull-White利率模型并进行仿真。

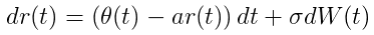

最近我们被客户要求撰写关于Hull White短期利率模型的研究报告,包括一些图形和统计输出。Hull and White(1994)模型解决Vasicek模型对利率的初始期限结构的拟合不佳的问题。该模型定义为:

Wt是风险中性框架下的维纳过程,模拟随机市场风险因素。σ是标准差参数,影响利率的波动,波动幅度有着瞬时随机流动的特征。

|

Vasicek Model 是个Short Rate 模型,只要制定三个参数,就可以对Short Rate进行模拟。

dr(t+1)=a(b-r(t))+sigma*dZ a:为回归速度的参数 b:长期回归利率值 sigma:为short Rate的波动率 一般来说,r(0)可以用隔夜的shibor来approx b 可以设置为到期日期限很长的利率 a是用于设置曲线由多快从近期的利率点回归到长期的利率点,这你就要根据实际利率曲线的特征 做一些测算。 sigma:也和a有类似的效果,更多的来影响不同节点利率的波动区间,所以你仍旧需要根据利率的实证数据做测算。 Vasicek 有几个特性,首先 Short Rate是一个不可观察值,你可以假设给某人放贷,但是放贷时间近似于无限小。所以在你对Short Rate进行模拟后,还需要根据Short Rate的路径重组利率曲线。 其次,你也可以通过Vasicek的P(t,T)的公式来计算在不同时点债券的价格,这是Vasicek的优势,简便但是他在Curve Fitting 上无法满足与市场曲线保持一致,这是他的弊端,所以也通常被称之为均衡模型而非无风险套利模型。如果从风险管理的角度来说的话,Vasicek是可以有效解释曲线的变动的,所以只要不是用户产品定价,这个模型在一定程度上还是可用的。 最后,就是这个模型遵循布朗运动的正态分布,所以有可能会出现负值。所以对于日本这种利率较低的经济体系,这个模型特别的不好用。 |

参数b,a,σ和初始条件r0是完全动态的,并且瞬时变动。该模型的另一种示形式是:

假定a是非负数:

b:长期平均水平。在长期水平下产生一系列r的轨道值。

a:回归速度。代表b的轨道值实时重组的速度。

σ:代表瞬时波动,测量每个时点随机因素进入系统的振幅。

以下是由公式导出的一些数值:

![]() :长期方差。计算在长期所有r值围绕平均值重组的轨道值。

:长期方差。计算在长期所有r值围绕平均值重组的轨道值。

a与σ数值相反波动:增加σ会增加随机数进入系统的数量,

当a增加会使方差稳定,围绕长期平均值b以方差值波动。这在看长期方差时十分明显。 当方差值不变时,若σ增加,a减少。此模型是一个奥恩斯坦 – 乌伦贝克随机过程。

这些假设以及 对信贷/流动性风险的简单(并行)调整仍在保险中广泛使用 ,但在2007年次贷危机后被市场抛弃。

有关新的多曲线方法的更多详细信息,请参见例如 http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2219548。在本文中,作者介绍了一个多曲线自举(bootstrap)过程。

#清理工作区

rm(list=ls())#模拟的频率

freq <- "monthly"

delta_t <- 1/12#数据

params <- list(tradeDate=as.Date('2002-2-15'),

settleDate=as.Date('2002-2-19'),

payFixed=TRUE,

dt=delta_t,

strike=.06,

method="HWAnalytic",

interpWhat="zero",

interpHow= "spline")#构建利率期限结构的市场数据

#存款和掉期

tsQuotes <- list(d1w =0.0382,

s2y = 0.037125,

s3y =0.0398,#具有相应期限和期限的掉期波动率矩阵

swaptionMaturities <- c(1:5)

swapTenors <- c(1:5)

#为掉期定价

pric <- Swaption(params, swaptionMaturities, swapTenors,

#构建利率的即期期限结构

#根据输入的市场数据

times <- seq(from = delta_t, to = 5, by = delta_t)

maturities <- curves$times

############## Hull-White短期利率模拟

#模拟次数,频率

horizon <- 5

sims <- 10000#校准Hull-White参数

a <- pricing$a

sigma <- pricing$sigma#使用模拟高斯冲击

simshos(n = nb.sims, horizon = horizon )#使用模拟因子x

#我使用远期汇率。由于每月的频率较低,

#我认为它们是瞬时远期汇率

fwdrates <- ts(replicate(nb.sims, curves$forwards),

start = start(x),

deltat = deltat(x))# α

alpha <- fwdrates + param.alpha#短期利率

r <- x + alpha#随机贴现因子(当前的数值积分是非常基本的)

#由随机贴现因子得出的蒙特卡洛价格和零利率

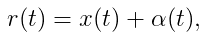

montecarlozerorates <- -log(montecarloprices)/maturities #市场和蒙特卡洛价格之间的差异的置信区间

conf.int <- t(apply((Dt - marketprices)[-1, ], 1, function(x) t.test(x)$conf.int)) par(mfrow = c(2, 2)) #短期利率分位数

#蒙特卡洛vs市场零利率

plot(maturities, montecarlozerorates, type='l', col = 'blue', lwd = 3,

points(maturities, marketzerorates, col = 'red')#蒙特卡洛vs市场零息价格

plot(maturities, montecarloprices, type ='l', col = 'blue', lwd = 3,

points(maturities, marketprices, col = 'red')#价格差的置信区间

matplot(maturities[-1], conf.int, type = 'l',

【视频】因子分析简介及R语言应用实例:对地区经济研究分析重庆市经济指标

【视频】因子分析简介及R语言应用实例:对地区经济研究分析重庆市经济指标 R语言宏观经济学:IS-LM曲线可视化货币市场均衡

R语言宏观经济学:IS-LM曲线可视化货币市场均衡 R语言代做编程辅导和解答GLM Coursework

R语言代做编程辅导和解答GLM Coursework R语言分析上海空气质量数据:kmean聚类、层次聚类、时间序列分析:arima模型、指数平滑法

R语言分析上海空气质量数据:kmean聚类、层次聚类、时间序列分析:arima模型、指数平滑法